投資妙味に欠ける市場

主要な企業利益には殆ど伸びが見られず、ほぼ15兆ドルもの債券がマイナス利回りで取引される環境下、米中間の貿易協議が長引いています。今後数ヵ月、世界経済の鈍化基調が続くと予想されることから、株式および債券のアンダーウェイト(ベンチマークより低い投資比率)ならびにキャッシュのフルオーバーウェイト(ベンチマークより高い投資比率)を維持します。

株式投資のスタイル・ローテーション

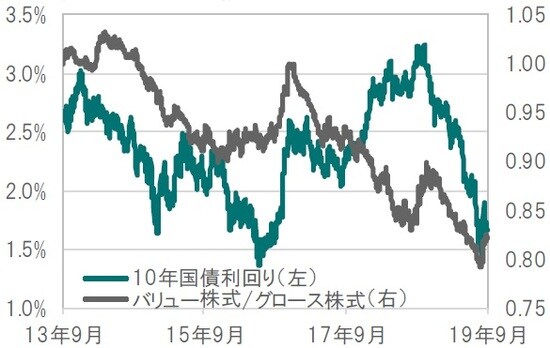

9月のグローバル株式市場は、利益成長を確保したバリュー銘柄をけん引役に、上昇しました。景気拡大期の最終局面で、バリュー株のリターンがグロース株を上回ることは歴史が実証しています。バリュー株は2008年以降、グロース株に大きく出遅れてきましたが、世界の貿易量の一貫した縮小基調と足元の米国国債利回りの急騰が、投資家に(景気の変動に左右されにくい)ディフェンシブ銘柄への入れ替えを促したものと思われます。MSCI全世界バリュー株価指数の月間騰落率はドルベースで3.5%強となり、同グロース株価指数を3%程度、上回りました。

9月の市場では、市場間、業種セクター間のリターン格差が広がりました。日本市場の月間騰落率は、月間1%強の円安を受け、現地通貨ベースで+5%と他市場を大きく上回りました。業種セクターでは、金融およびエネルギーが、いずれも+4%強と堅調でした。一方、新興アジアは-1%と出遅れました。

原油価格(北海ブレント)は、サウジアラビアの国営石油会社サウジアラムコの石油施設に対する無人機攻撃を受けて供給不足が懸念され、一時30年ぶりの大幅上昇となったものの、その後は安定推移し、月間騰落率は+0.6%となりました。債券市場では、現地通貨建て新興国国債がソブリン債の中で唯一、プラスの月間騰落率を確保しました。欧州市場では、ソブリン債、社債ともに全面安の展開となりました。ユーロは対ドルで1%強の減価となり、金価格は3%強の下落となりました。

安全運用に留意

企業利益には殆ど伸びが見られず、ほぼ15兆ドルもの債券がマイナス利回りで取引される環境下、米中間の貿易協議が長引いています。投資家の関心をひきそうな材料は、少なくとも、短期的には見当たりそうにありません。

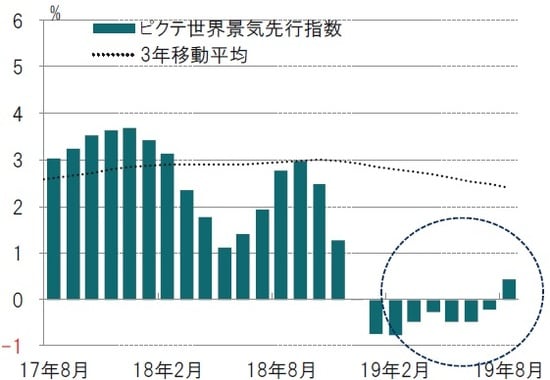

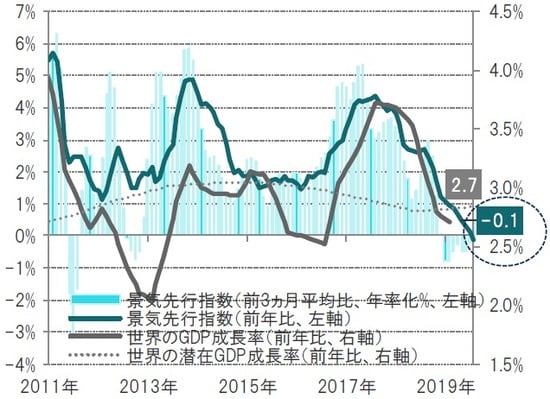

ピクテの景気先行指数は、今後数ヵ月、世界経済の鈍化基調が続くことを示唆しています。ピクテでは、夏以降、2019年の世界の実質経済成長率見通しを下方修正しており、直近の予想は3%以下と、6月末時点の3%強を更に下回ります。このように弱気の見通しが、流動性分析やテクニカル要因が示唆する良好な兆しを打ち消しています。

以上から、株式および債券のアンダーウェイト(ベンチマークより低い投資比率)ならびにキャッシュのフルオーバーウェイト(ベンチマークより高い投資比率)を維持します。

株式:新興国市場を下方修正

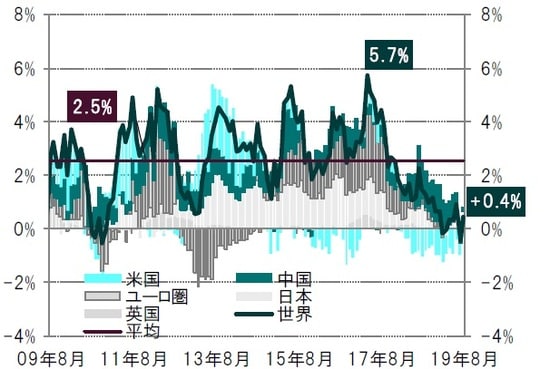

世界の主要中央銀行が打ち出した金融刺激策が、株式市場の短期的な上昇相場をもたらしていると考えられます。ECBによる一連の金融緩和策と米連邦準備制度理事会(FRB)の利下げに加え、中国当局も引き締めの手を緩めています(図表3-2、後方参照)。

とはいえ、足元の市場の上昇は、弱気相場内での上昇局面に過ぎないと思われます。理由の一つは、既に過去最長記録を更新した米国の景気拡大局面が終盤に差し掛かりつつある兆候が認められることです。米国国債の利回り曲線(イールドカーブ)の形状等、景気後退(リセッション)入りを警告するサインが、ここ暫くの間、点灯していたことに加え(図表1参照)、企業利益は伸びの鈍化が顕著です(図表2参照)。同時に、米・中間の貿易戦争が景気を下押す状況が続いています。

市場の動静からも、慎重な姿勢を維持せざるを得ません。何年もの間グロース株に出遅れてきたバリュー株は、9月に入って、上昇相場を展開しています(図表3参照)。もっとも、足元の債券利回りの上昇を勘案するとグロース株の出遅れに意外感はありません。利回りの上昇は将来の予想利益の現在価値を減ずるからです(図表3参照)。上述の要因の全てが、地域市場および業種セクターに対する慎重な姿勢を促しています。

従って、ここまで順調に上昇してきた新興国市場と金融セクターを、いずれも、オーバーウェイトからニュートラルに下方修正しました。一方、情報技術セクターは、アンダーウェイトからニュートラルに上方修正しました。もっとも、株式市場には先行きの明るい市場も見受けられます。ユーロ圏市場と英国市場は、主にバリュエーションの観点から、オーバーウェイトを維持します(図表6-3、後方参照)。世界貿易の縮小を受けたドイツ経済のリセッション入りの可能性は、既にドイツ市場に織り込まれていると考えられます。法人税減税やインフラ関連支出等、財政拡大の公算が強まっていることから、投資家心理はひとたび改善に転じれば、その後大きく改善する可能性が高いと思われます。

英国市場を取り巻く状況もユーロ圏の状況と同様です。英国の欧州連合(EU)離脱(ブレグジット)を巡る懸念が英国市場を世界で最も割安な市場としており、通貨ポンドの割安感も際立ちます(図表6-3・図表7-1、後方参照)。多くの悪材料が織り込み済であることから、政局の混乱に対して何らかの解決策が提示されるならば、市場の大幅反発の公算が高く、20%程度の上値余地があるようにも思われます。

イールドカーブ:月次、期間:1988年12月~2019年9月

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

※企業利益:MSCI AC株価指数構成銘柄の企業利益、前年比、為替レート調整済、市場予想はI/B/E/Sの12ヵ月先コンセンサス予想

出所:ピクテ・アセット・マネジメント

※世界バリュー株式:MSCIバリュー株価指数、世界グロース株式:MSCIグロース株価指数、配当込み、米ドルベース

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

債券・為替:価値の発掘が難しいマイナス金利下の市場

債券は、魅力に欠ける投資対象となっています。直近ではマイナス利回りで取引されている債券が過去最高の15兆ドル規模となっているからです(図表4参照)。JPモルガン世界国債指数で測ったグローバル債券の実質利回りは過去最低水準まで低下しています(図表5参照)。

とはいえ、債券に全く投資しないというわけにはいきません。投資家には、全体的に割高な債券のなかでも、極めて割高な債券を識別することが求められます。欧州のソブリン債と社債は魅力に欠けると考えます。欧州市場は、マイナス利回りで取引される債券の債券全体に占める比率が世界中の全ての市場を上回っており、ユーロ投資適格社債については、過去最高の60%以上がマイナス利回りです。

同様に、マイナス利回りで取引される債券の比率が高い日本国債もアンダーウェイトとしています。

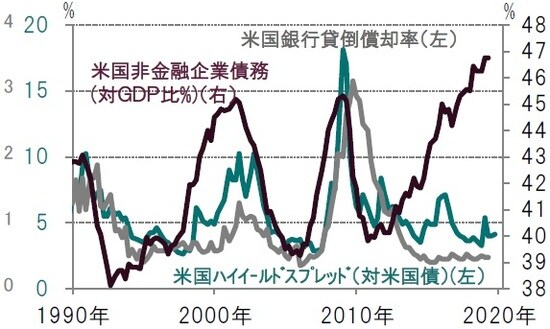

ユーロ圏および米国のハイイールド債もアンダーウェイトとしています。信用格付けは悪化、レバレッジは上昇基調で、金融セクターを除く社債の発行残高はGDP(国内総生産)比47%と過去最高水準に達しており、ITバブル崩壊時の2000年或いはグローバル金融危機発生時の2008年に付けた水準を上回り、注視が必要とみています(図表6参照)。

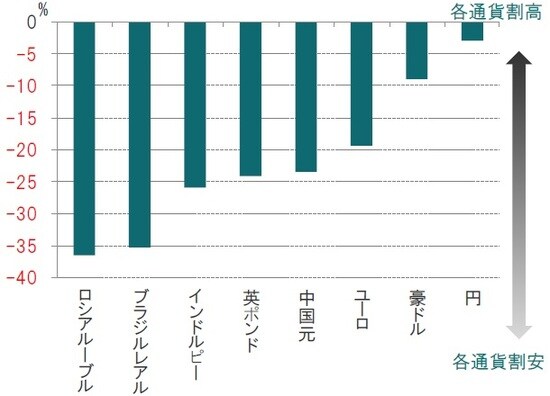

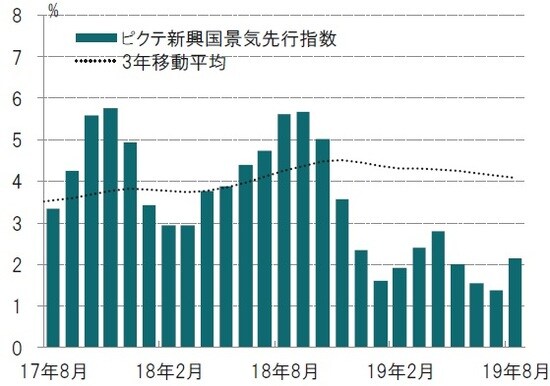

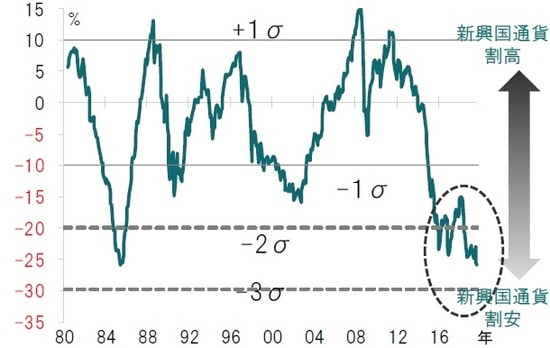

一方、現地通貨建て新興国国債は、ニュートラルを維持します。利回りは5.2%前後と6年ぶりの低水準に留まるものの、新興国通貨の増価による債券価格の上昇が見込まれるからです。ピクテの試算では、新興国通貨は対米ドルで25%程割安な水準にあり、新興国の相対的に高い経済成長を勘案すると正当化が困難です。

通貨の中では、先行きが良好だと思われる英ポンドをオーバーウェイトに上方修正しました。ブレグジットに起因する政局と経済の不確実性を受け、英ポンドは対米ドルで34年ぶりの安値に沈んでいますが、悪材料は大方織り込み済みだと思われます。ピクテの分析は、英ポンドが、購買力平価モデルで測った適正価値を12%程度下回って取引されていることを示唆しています。従って、ブレグジットに関連する想定外の好材料が、英ポンドの上昇相場をもたらす可能性も考えられます。株式と債券の他では、スイスフランと金のオーバーウェイトを維持します。双方ともに、ボラティリティが上昇し、先行きの不確実性が強まる環境で、安全資産としての価値を発揮し、他資産を上回るリターンを上げることが期待されます。

※Bloomberg Barclays Global Agg Neg Yielding Debt Market Value USD

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

※米国銀行貸倒償却率、米国非金融企業債務(対GDP比%)は2019年1-3月期まで

出所:トムソン・ロイター・データストリームのデータを使用しピクテ投信投資顧問作成

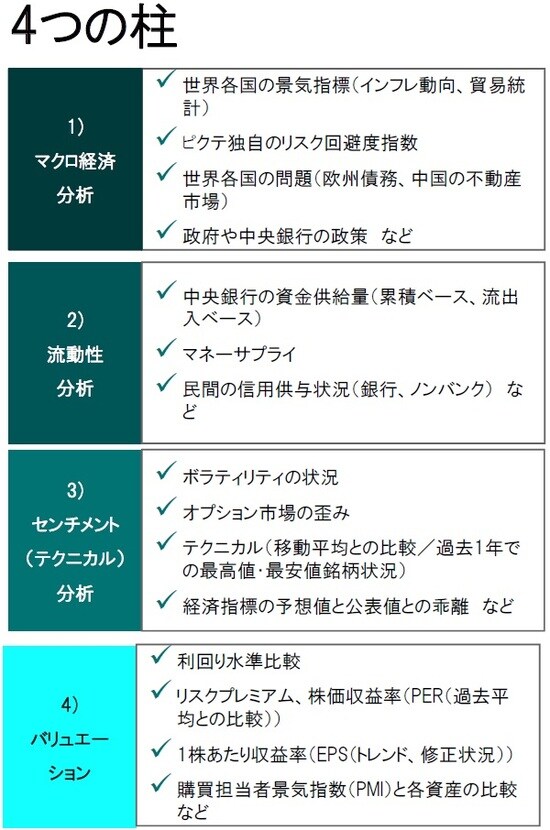

資産配分比率決定の分析ポイント 4つの柱

ピクテでは資産配分比率決定の分析ポイントとして4つの柱を用いています。その4つの柱は、1)マクロ経済分析、2)流動性分析、3)センチメント(テクニカル)分析、4)バリュエーションです。たとえば、株式の投資配分を決定するにあたってもすべての要素が常に株式のオーバーウェイトを同時に示すわけではありません。投資判断決定には、こうした異なる観点からの投資判断決定のポイントを勘案することが重要と考えています。

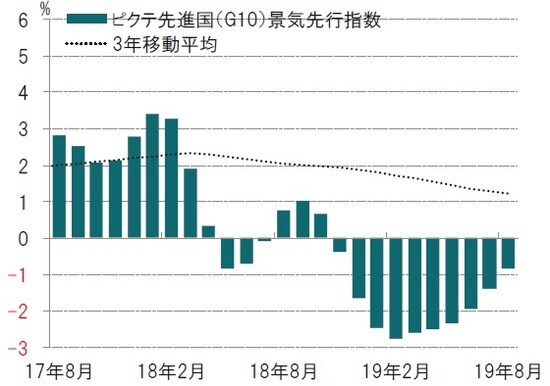

1)マクロ経済分析~世界の景気先行指数は引き続きマイナス

ピクテのマクロ経済指標にも、先行きを楽観させるものは殆ど見当たりません。世界の経済成長はもう一段の鈍化の後、横ばいが予想されます。ピクテの景気先行指数は、世界の実質経済成長率が、直近予想の年率2.7%から、2020年には同2%前後に減速することを示唆しています(図表1-4参照)。世界経済を巡る最も深刻な問題は貿易動向です。消費者需要は持ち堪えているものの、関税率の引き上げやその他の保護主義政策を背景に、輸出受注は縮小傾向が続いています。

※ピクテ景気先行指数はピクテが独自で算出している指数

出所:ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

※ピクテ景気先行指数はピクテが独自で算出している指数

出所:ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

※ピクテ景気先行指数はピクテが独自で算出している指数

出所:ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

※世界のGDP成長率:39カ国の先行指数の加重平均、世界の潜在GDP成長率:ピクテによる潜在成長率推計

出所:ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

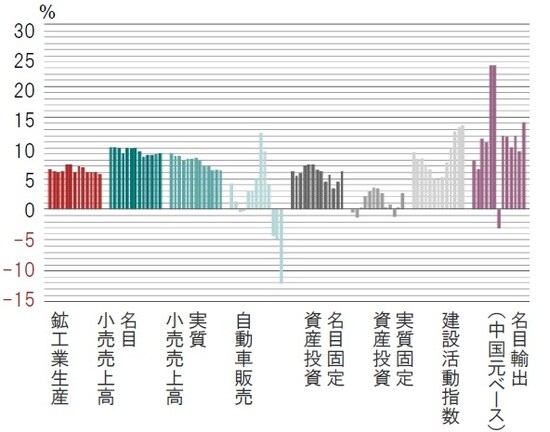

貿易縮小の影響が特に顕著に見られるのが、貿易戦争の渦中にある米・中両国です。米国では、製造業の不振を受け、8月の製造業景況指数が3年ぶりの低水準を付け、非農業部門雇用者数の伸びも市場予想を下回りました。一方、中国では、8月の鉱工業生産が過去最低水準を記録しました(図表2-1~2-2参照)。

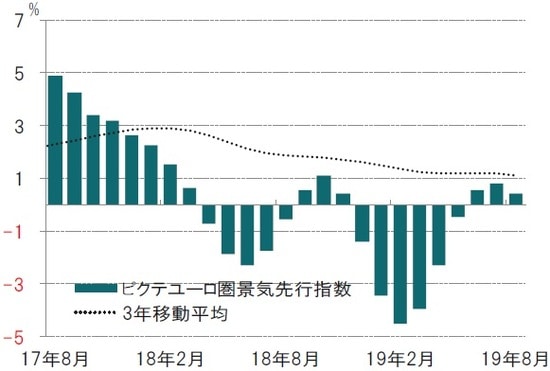

このような状況にありながら先行きが期待されるのが欧州市場です。ピクテのユーロ圏景気先行指数は、堅調な個人消費を背景に、3ヵ月連続でプラスとなっています(図表2-3参照) 。家計の需要はとりわけ堅調です。小売売上高は僅かに減少したものの、消費者心理は高水準を維持しており、労働市場にも改善が見られます。悩みの種だった民間セクター向け融資も拡大基調が続いています。

※ピクテ景気先行指数はピクテが独自で算出している指数

出所:ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

2)流動性(資金動向)~ニュートラルからポジティブ

流動性の状況は、リスク性資産クラスに対してニュートラルからポジティブです。欧州中央銀行(ECB)が、9月12日、利下げと資産購入プログラムの再開(11月から月額200億ユーロ)を決定したことから、ユーロ圏の先行きは良好です。一方、中国の金融緩和策は大方の投資家の期待を下回る水準に留まります(図表3-1~3-4参照)。

※先進国株式:MSCI世界株価指数※世界株式予想株価収益率(PER)予想変化率は2005年2月~2019年8月

出所:ピクテグループのデータを使用しピクテ投信投資顧問作成

出所:トムソンロイター・データストリーム、ピクテ・アセット・マネジメント作成

3)センチメント(テクニカル)(市場参加者動向)~買いのシグナルは出ていない

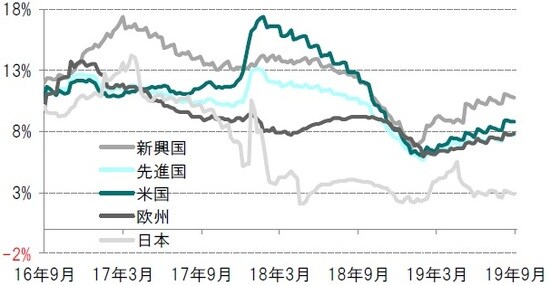

株式市場で注目されるのは、テクニカル要因です。毎年、最終四半期(10-12月期)の市場には、季節要因の恩恵を享受する傾向が見られるからです。また、異例ともいえる投資家の弱気の持ち高(ポジショニング)も、市場の急落を限定するという点で好材料です。ピクテが行ったリスク性資産のバスケットと比較した安全資産(スイスフラン、円、金)のネットの買い建て(ロング・ポジション)分析は、足元の市場のポジショニングが極めて慎重であることを示唆しています(図表4-1参照)。

※世界株式:MSCI ACWI 株価指数(ドルベース)

※ピクテ流動性、センチメントインデックスはピクテ独自に算出

出所:ピクテグループのデータを使用しピクテ投信投資顧問作成

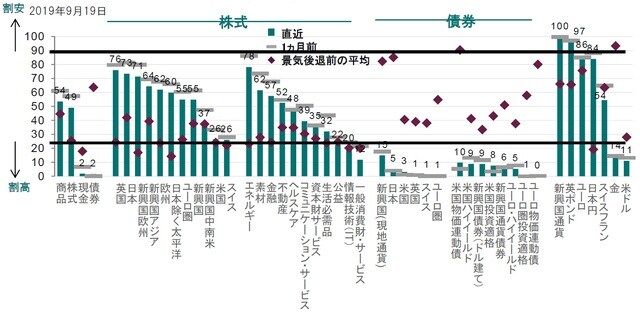

4)バリュエーション(相対的価値分析)~世界株式市場全体では中立

ピクテのバリュエーション分析は、グローバル株式市場が適正水準にあることを示唆していますが、地域市場間の格差が広がる状況は隠されています。米国市場は最も割高な市場の一つです。景気循環調整後ベースの株価収益率(PER)は29倍に達し、絶対ベースで見ても(他市場と比較した)相対ベースで見ても投資妙味があるとはいえません。一方、グローバル株式では、成長株(グロース株)よりも割安株(バリュー株)が魅力的です。債券市場では、国債、社債ともに、過去20年間で最も割高な水準で取引されています(図表6-3参照)。

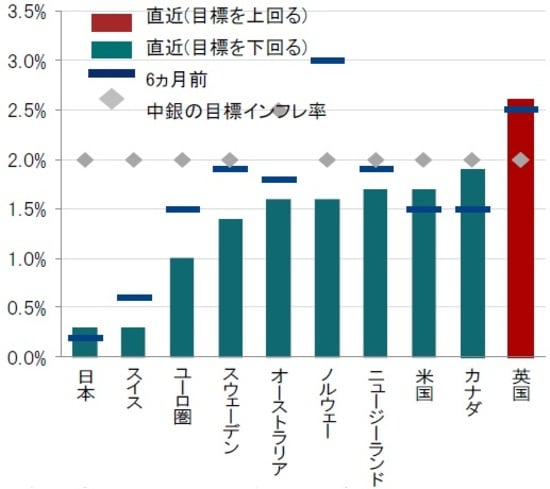

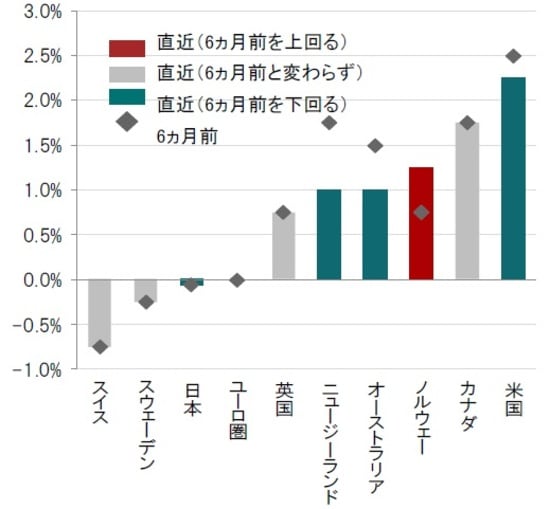

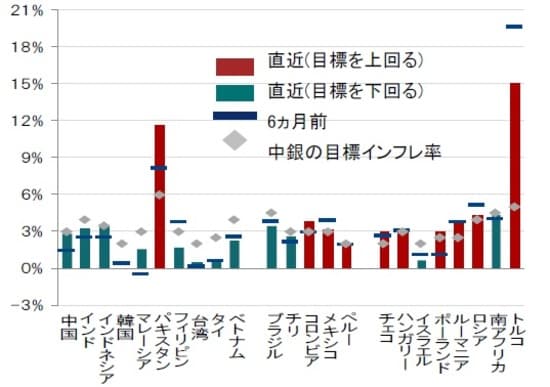

世界の国債利回りは、世界経済の減速懸念や不確実性が強まったとの不安などから再び低下傾向を強めています。主な先進国のインフレ率は半年前に比べ低下し、中央銀行のインフレ率目標(概ね2%)をほとんどの国で下回っています。主な先進国のうち、ノルウェーなどを除き、政策金利は半年前に比べ、据え置かれているか、引き下げられています(図表5-1、5-2参照)。

主な新興国のインフレ率は、過去の大幅な通貨安に苦しむトルコのような極端なケースを除けば、多くの国で半年前に比べインフレ率は低下しています。主な新興国は、過去半年で見ると大半が政策金利を引き下げています。今後も、多くの新興国に利下げ余地があると見ています(図表5-3、5-4参照)。

※各国・地域別株式:MSCI各国・地域別株価指数

出所:トムソンロイター・データストリーム(I/B/E/S)のデータをもとにピクテ投信投資顧問作成

※各国・地域別株式:MSCI各国・地域別株価指数

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

※株式:株価純資産倍率(PBR)、12ヵ月先株価収益率(PER)、一株あたり利益トレンドベース株価収益率(PER)、株価売上高倍率(PSR)、ERP(先進国のみ)、現金、債券:利回りー名目GDPトレンド、商品:ブルームバーグスポット価格インデックス/世界インフレ率、通貨:PPPからの乖離、金:スポット価格/米国消費者物価指数、インフレ連動債:利回りー実質GDP成長率、新興国通貨建て債券:利回りー消費者物価指数などをもとに作成

※景気後退前の平均:2000年と2007年の平均値各資産のバリュエーション、過去平均(20年)から見た水準:過去20年で何%の水準にあるかを表示

出所:ピクテグループ

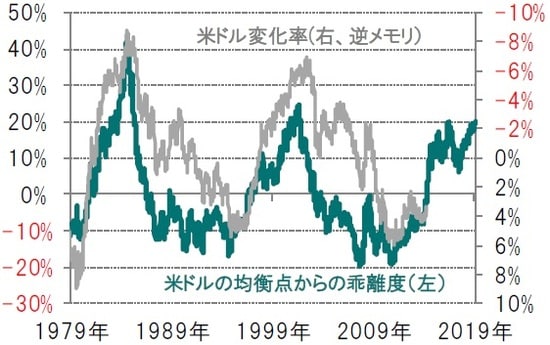

ドルは割高

米ドルの過去の均衡点からのかい離を見ると、相当割高な水準で取引されている可能性があります。米ドルは米国の経常・財政収支の対GDP比との関連性が高く、この比率が低下するならば米ドルの傾向も下向き(ドル安)になる可能性があります。過去の経験則からすると、今後米ドルが下落する可能性が示唆されています(図表7-3~7-4参照)。

※ピクテが独自に開発した通貨評価モデル(インフレ率等様々な指標を用いて、通貨の適正価値を予測)による均衡点からの乖離度(対ドル)で見た指標

出所:ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

※財政収支+経常収支変化:GDP比、5年変化率、2年先行

※米ドルの変化率は、貿易加重、年率換算、今後5年間の変化率※米ドル変化率は2019年7-9月期まで

出所:ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

※米ドルの均衡点からの乖離度は、貿易加重レートの過去のトレンドからの偏り

※米ドルの変化率は、貿易加重レートの今後5年間の変化率、年率換算、

出所:ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

※将来の市場環境の変動等により、当資料記載の内容が変更される場合があります。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『ピクテ・マルチ・アセット・ストラテジー 2019年10月』を参照)。

(2019年10月16日)

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~