流動的な米中対立の行方

米中通商対立には9月に入ってニュアンスの変化が見られた。特に中国が、リスクを高めることを避け、事態をコントロールする姿勢に転じた、との印象がある。背景として、①建国70周年の国慶節(10月1日)への配慮、②中国の民間経済の景況悪化、③不安定な香港情勢への対応を優先する必要性、などが考えられる。

問題はトランプ政権の対応である。トランプ政権は中国に圧力をかけて、譲歩を引き出したいと見られる。IT産業での主導権や安全保障を巡り、ワシントンには超党派の対中強硬論があることも妥協を難しくする要素である。しかし、トランプ政権もアピールできる成果を求めているし、経済・市場の不安定感が制約条件となる。皮肉なことに米景気が予想よりも堅調な場合は、トランプ政権が強硬な姿勢をとりやすくなるため、エスカレーションする危険性が高まる。ただ、雇用統計を含め米国経済は、そこまで盤石ではないと見られる。

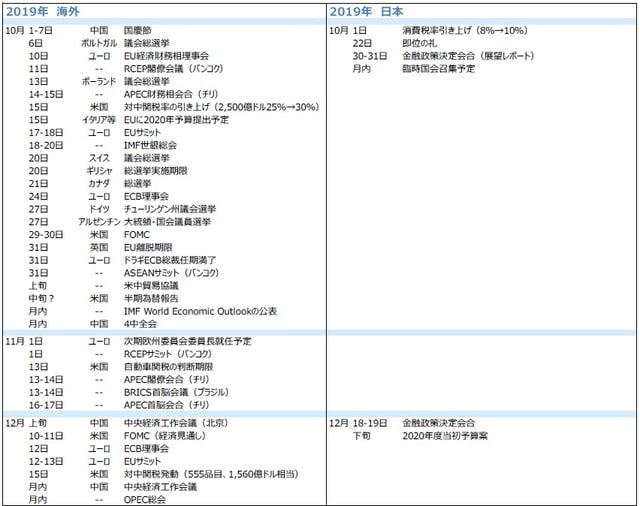

大枠として、報復の連鎖をさらに続ける事態は米中共に回避すると想定されるが、各要素のバランスを勘案して判断を修正していくことが重要だろう。10月上旬の米中閣僚級会議のあと交渉が継続し、米中首脳が会う年内最後のチャンスとなる11月16-17日のアジア太平洋経済協力(APEC)首脳会議につながっていくかが注目される。

引き続き、①部分的合意による追加関税延期、②年内予定の関税を実施した後、こう着状態に移行、③エスカレーション、の3つのケースが考えられる。9月以降の動き(中国の米農産物購入増加、米国の追加関税引き上げの10月1日から15日への延期)などをみると、部分的合意の可能性がやや上昇したとみられるが、なお流動的である。

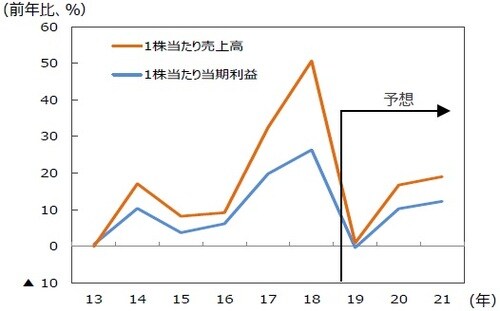

米中対立の想定(米中閣僚交渉の10月への日程変更後の判断)

ケース①:部分的合意による追加関税延期、事態収拾

11月のアジア太平洋経済協力(APEC)首脳会議に向け、米中が一旦事態の収拾に動き、何段階かに設定されている追加の制裁関税を12月に至るまでの過程で(10月15日分が延期されるかどうかは微妙)、停止する。米連邦準備制度理事会(FRB)の利下げは2019年7月、9月、10月の3回を予想。中国の農産物輸入増など部分的に合意。それ以外は対立が解消されないまま、凍結状況。世界GDP成長率へのインパクトは▲0.31~▲0.57%。

ケース②:年内予定の関税を実施後、こう着

中国は圧力には屈しないという立場で一貫しており、ファーウェイ・農産物輸入問題いずれも当面は調整が進まず、9月1日に1,000億ドル分15%の関税を皮切りに、年内に予定されている追加関税は実施。但し、双方とも金融市場の不安定化と更なる景気悪化のリスクを避けるため、交渉のチャネルは閉ざさず、継続協議、それ以上のエスカレーションは回避。APEC首脳会議などでの両国の接触が注目される。世界GDP成長率へのインパクトは▲0.77%。FRBの利下げについては2019年7月、9月、10月に加え、12月の4回を予想。

ケース③:エスカレーション継続

ファーウェイ・農産物輸入問題いずれも調整が進まず、米国は9月以降すでに発表されている予定の制裁関税を実施。中国側も報復を追加する形でエスカレートしていくケース。世界GDP成長率へのインパクトは▲0.81%(8月以前の状況と比べて▲0.6~▲0.7%程度下振れ)。2019年については8月以降5カ月間で▲0.1%程度の影響だが、2020~21年にかけて▲0.3%ポイント程度の追加的な下方修正要因。FRBの利下げは合計5~6回。

追加的リスクファクター(ワーストケース):対欧州・日本自動車関税、対メキシコ関税

影響の大きさ、対中国問題とは質的に異なること、議会の反対を考えれば確率は低いが現実になれば追加的なダウンサイド要因。

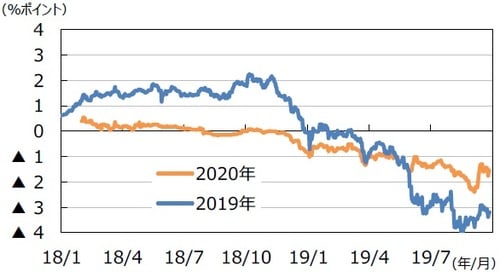

先進国国債に資金が滞留

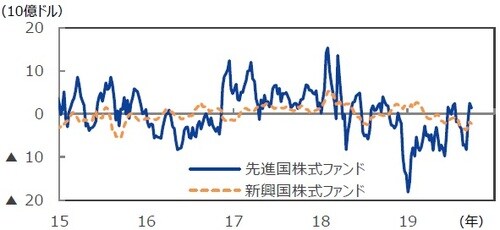

通商対立が続く下、製造業の投資・生産活動のグローバルな下振れに対し、米欧など主要国は金融緩和を強めることで対応している。そうした中でマネーフローは特徴的なパターンを示している。

投資信託を通じた資金フローを集計しているEPFRグローバルのデータをみると、株式に投資するファンドから資金が流出し、債券関連のファンドへ資金が流入する傾向が続いている。さらに債券の中でも、新興国への資金流入が一進一退となる中、先進国、中でも国債への資金流入が極めて高水準となっている。

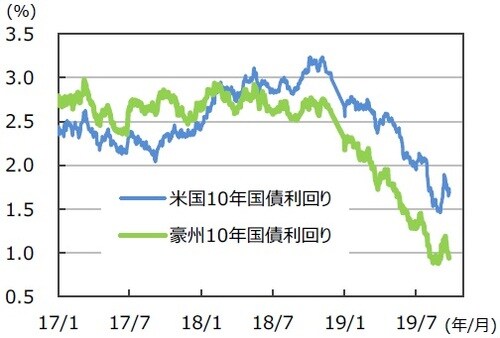

通常、基軸通貨国である米国の中央銀行である米連邦準備制度理事会(FRB)が緩和を強化すると、株式や新興国債券などのリスク性資産に資金が流入、ドル安傾向となる。しかし今回は、米中通商対立がグローバリゼーションの後退につながるリスクが意識され、資金が先進国国債に集中・滞留した結果、米国10年債の利回りが一時1.5%を下回っても、ドル高が続いた。

マネーフローと長期金利の動きは当面、米中対立の動向に敏感に反応する状況が続こう。米中対立が続けば米国10年債の利回りは再び1.5%前後に低下し、しばらくそこに留まることになる可能性が高い。一方、交渉が部分合意に向かい一時的に休戦模様になれば、上で述べた特徴的な資金フローが緩み、株式や新興国通貨・債券が上昇、米長期金利も2%前後まで反発しよう。

大局的には低金利が続く

但し、やや長めの観点に立つと、長期金利を低位に留める要素が複数ある。

第一に、インフレの安定である。先進国のインフレの基調を決めるサービス価格の上昇率は、なお緩やかなものに留まっている。

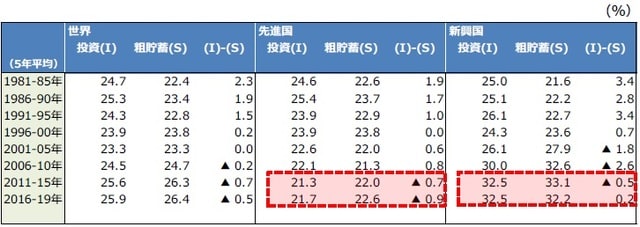

第二に、貯蓄と投資のバランスで見て先進国の貯蓄超過が拡大している。ユーロ圏諸国が安定成長協定の下で財政赤字を抑制し、3,000億ユーロを超える経常黒字を出し続けていることが主因である。

第三に、米家計の貯蓄率が8%前後の高水準を維持しており、低インフレの下、現金や国債の保有を増やす傾向が続いている。

第四に、欧州で金融機関がバランスシートの再構築の途上にあり、低金利でも貸し出しの伸びが緩やかである。このため欧州中央銀行(ECB)は量的緩和で長期金利を直接的に押し下げる政策を再開した。

以上から、米中対立が小康を得て、米10年債利回りが反発しても、2%を超えてくると長期金利の上昇が鈍るとみられ、大局的には低金利が続く公算が大きい。

政治経済リスク:前月と類似の構図

政治経済リスクは前月と類似の構図といえる。米中対立は10月上旬の閣僚級協議を経て、15日予定の米国の対中関税引き上げを延期、11月16-17日のAPEC首脳会合に向けて交渉が継続するか、が市場を左右しよう。

英国の欧州連合(EU)離脱は10月18日のEU首脳会議に向け、EUと英国の交渉が焦点。合意ある離脱、ないし延期となる可能性が高いが、英国内の政局が流動的であり、不透明感は残る。

香港問題は、中国側の対応によっては西側諸国との対立が高まり、中国を巡る貿易・投資に影響することが懸念される。可能性は低いがゼロではない。

原油価格はサウジアラビアの油田への攻撃後も安定しているが、国連総会後のイラン情勢には一応の注意が必要だろう。

一方、株式などリスク資産の上昇につながるアップサイドリスクとしては、①ドイツなどユーロ圏の財政拡張の可能性と、②製造業の投資・生産の循環的底入れの可能性について留意しておきたい。

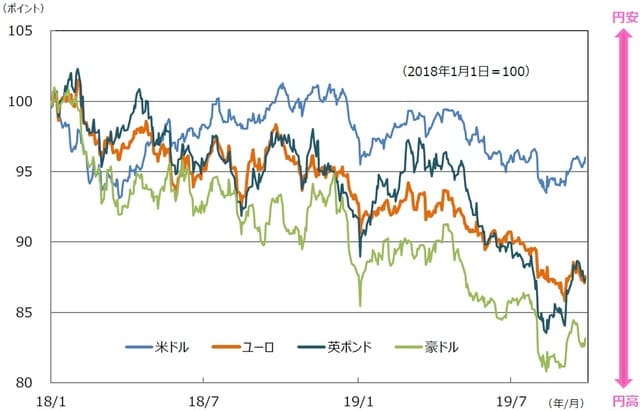

円高リスクの評価

8月下旬に円は一時1ドル=104円台に上昇したが、その後107~108円台に戻った。今回、円買いが限定的な理由は3点考えられる。

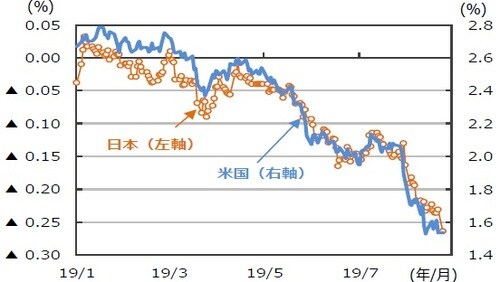

第一は、最近では日本の10年債利回りがマイナスになる一方、インフレ率は小幅なプラスのため、日本の実質金利が非常に低い。このため米長期金利が低下してもかつてほど日米の実質金利が逆転しないからである。

第二に、日本の投資家が年率25兆円ペースで外国債券投資を続ける中、国際収支の短期資金の動きを示す勘定の動向から推測すると、為替をヘッジしない割合が上がっている可能性がある。

第三に、日本の20兆円超の経常黒字がほぼすべて所得収支黒字(海外からの利払い・配当)であることである。利払い・配当は海外に再投資される割合が高く、円高圧力を生じにくい。

米景気の動向次第では円が100円前後に上昇する可能性はあるが、構造変化を考えると、80~90円という大幅な円高のリスクは以前より低下したようだ。

主要国・地域経済の見通し

米国:消費の安定が鍵

製造業の調整が続く中、米国景気安定のカギは個人消費。雇用が安定しているため腰折れはないとみるが、消費者心理に悪化の兆候。新規失業保険申請件数など雇用データに注目したい。FRBはトランプ政権の通商政策をにらんで追加利下げを実施。米中対立については部分合意の可能性がやや高まり、景気下振れリスクが若干和らいだため、FRBの利下げ回数の予測を4回から3回(7月、9月及び10月)に修正した。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

中国:金融政策も活用へ

8月以降の米中関係悪化を受けて、企業心理の回復は遅れ民間投資の下振れ要因となりつつある。圧延鋼市況などからみて9月も生産者物価のデフレ傾向はやや強まっており民間景気下振れを示唆。従来、中国の経済政策は緩やかな拡張財政と中立的金融政策の組み合わせだったが、米利下げで人民元急落リスクが小さくなったことから、財政に加えて、利下げなど緩やかながら金融緩和も活用することにしたとみられる。

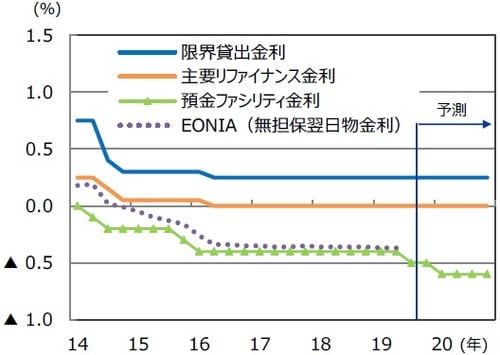

ユーロ圏:2020年前半までに再緩和

貿易摩擦が続く中、製造業の景況悪化が雇用に影響する兆候が出始めた。サービス業や建設業は今のところ堅調だが、雇用の伸びが鈍化すれば、影響を受ける可能性がある。ECBは9月の理事会で預金ファシリティの金利をマイナス0.4%から同0.5%に引き下げ、量的緩和再開を決定(11月より開始)したが、コアインフレ率(前年比)が8月も0.9%と低迷。景気減速が続く中、2020年前半までに追加緩和が行われる可能性が高い。

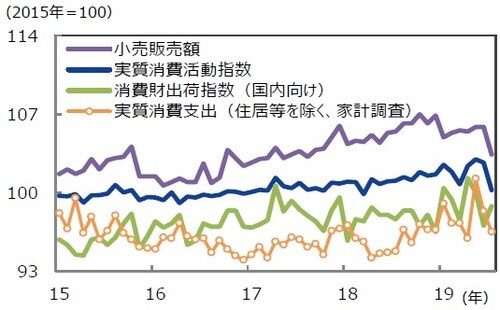

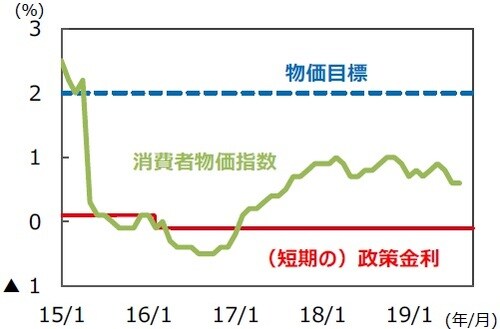

日本:日銀が景気・物価を再点検

2019年4-6月期のGDP改訂をうけて2019年度の成長見通しを下方修正。2020年度にかけ外部環境悪化や消費増税をうけ成長は緩慢だが、景気対策や人手不足対応投資が下支えると予想。日銀の追加措置はフォワードガイダンス修正が軸。但し、首脳部はマイナス金利深堀りにも言及しており、10月の展望レポートや景気・物価の点検を受けた動きが注目される。財政面では12月を目途に追加対策が出されよう。

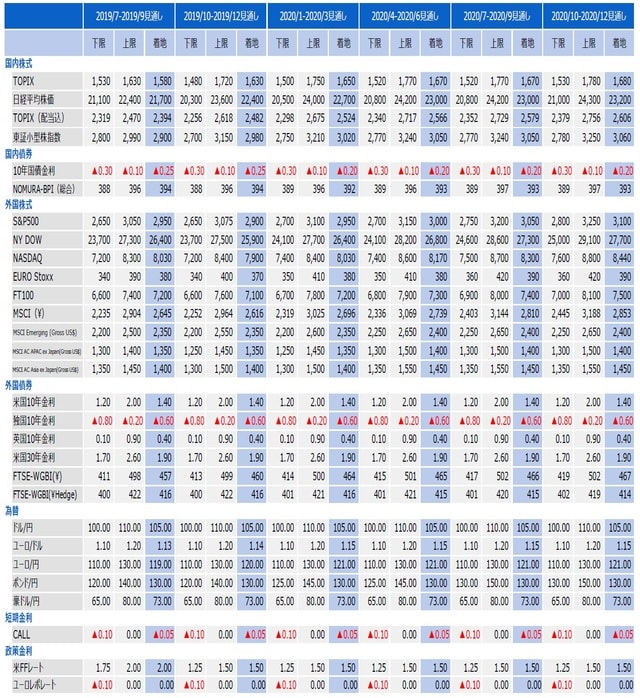

マーケット動向の見通し(1年程度)

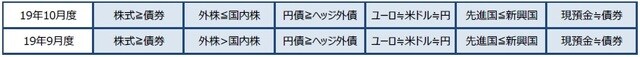

主要資産の投資魅力度判断

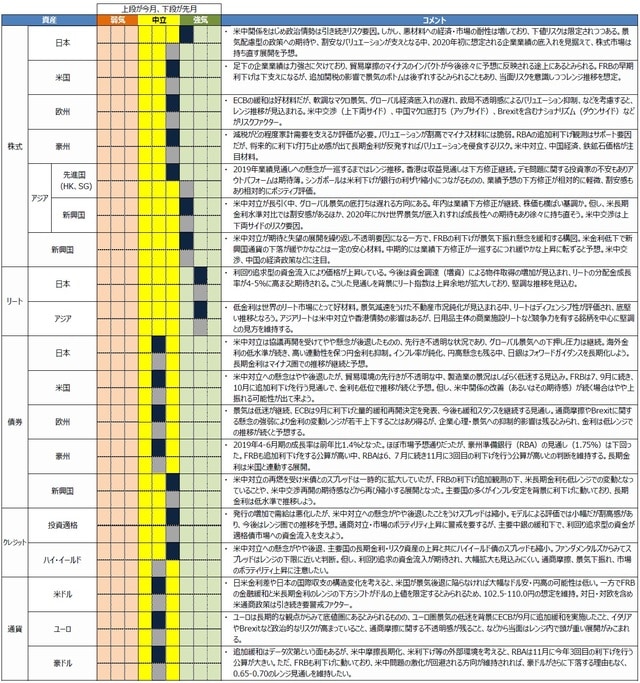

マーケット動向の見通し(着地・レンジ)

主要資産の市場見通し

海外市場(米国)

<株式市場>総じて底堅い展開を見込む

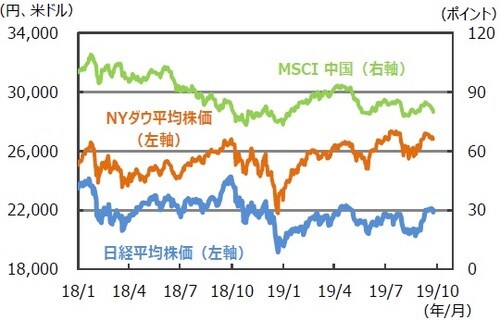

•米国株式市場は、景気は2020年に向け回復が期待され、金融政策に対する信頼も強く、総じて底堅い展開が続こう。トランプ大統領の発言が選挙対策の色彩を一段と帯びることで、市場の変動率が高くなるリスクは依然内包している。ただ、極端な景気悪化リスクを織り込む過程で、悪材料に対する抵抗力も高まり、S&P500種指数の12カ月先予想株価収益率(PER)で15倍を割るような大幅な下落は想定しづらい。一方、1株当たり予想利益の水準は頭打ち感が出ており、PERで17倍を大きく上回るには力不足と言えよう。引き続き15~17倍程度の高位のレンジで推移すると予想する。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

• 引き続き「情報技術」がけん引役となろう。「情報技術」はソフトウエア・サービスのウエイトが高く、こうした企業はネットワーク経由のサービスやペーパーレス化に必要なソフトウエアなどを提供している。「情報技術」の売上高及び利益の伸び率は、2019年を底に2020年以降回復する見通し。

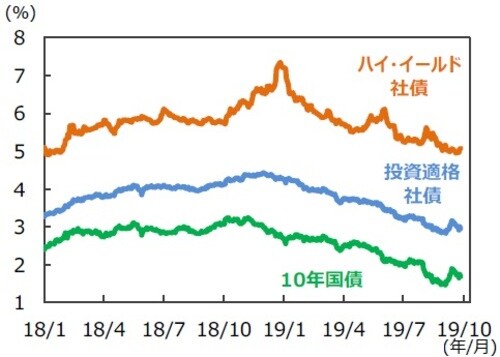

<債券市場>長期金利は低位での推移が続こう

• 国債:対中通商問題による不透明や景気の先行き懸念が継続、FRBは緩和政策を継続し、10月も追加利下げを行う見通し。長期金利は低位での推移が続くと予想される。

• 投資適格社債:米中貿易摩擦激化による世界経済減速への懸念がひとまず後退した。米中貿易摩擦が再び激化する懸念は残るものの、利回り追求の動きから投資適格社債への需要の軟化は見込みにくく、スプレッドは横ばいでの推移が予想される。

• ハイ・イールド社債:米中対立への懸念がやや後退する中、主要国の長期金利・リスク資産の上昇と共に、ハイ・イールド社債のスプレッドも縮小した。ファンダメンタルズからみてスプレッドはレンジの下限に近いと判断される。但し、利回り追求の資金流入が引き続き期待され、スプレッドが大幅に拡大することも想定しづらい。通商摩擦、景気下振れ、市場のボラティリティ上昇がリスク要因と考えられる。

(出所)ICE Data Indices,LLC、Bloombergのデータを基に三井住友DSアセットマネジメント作成

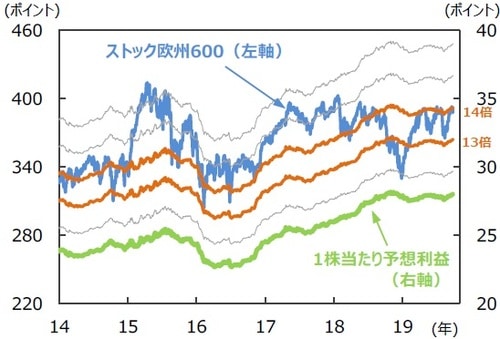

海外市場(ユーロ圏)

<株式市場>軟調な景気を背景に、レンジでの推移が続く

• ECBによる金融緩和策は株式市場にとって好材料。しかし、引き続き軟調なマクロ景気、グローバル経済の底入れタイミングの遅れ、欧州政局の不透明感などよってバリュエーションが抑制されている、などを考慮すると、レンジ推移が続く見通し。米中交渉の進展と停滞は上振れ・下振れ両リスクがある他、中国経済の底打ちは上振れ、英国のEU離脱問題(Brexit)を含むナショナリズムの台頭は下振れリスクとして、作用しよう。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

• 欧州経済・企業業績の見通しを背景に、引き続きPERで13~14倍程度のレンジでの推移を想定する。9月時点での2020年の1株当たり予想利益は28.6ポイント(8月28.9ポイント)と下振れ傾向が続いており、企業業績はいまだ景気後退リスクを織り込む途上にあると考えられる。但し、緩和的な金融政策が引き続き株価の下支え要因となることから、大きく値を崩す可能性は限られよう。

(出所)Datastreamのデータを基に三井住友DSアセットマネジメント作成

<債券市場>包括的な緩和策を受け、長期金利は低位での推移が続こう

•ECBは9月12日の理事会で、預金ファシリティ金利(DFR)を▲0.4%から▲0.5%へ引き下げ、11月より毎月200億ユーロペースで資産購入を再開することを決定した。政策金利のフォワードガイダンスについては、「政策金利はインフレ見通しが2%弱に十分近い水準までしっかりと接近するまで、現状かそれ以下の水準を予想」との文言となった。今回の決定では、利下げ幅、資産購入の金額とも当初想定(▲0.2%、500億ユーロ)よりも小さかったものの、フォワードガイダンス部分は予想以上に強かった。

(出所)Datastreamのデータを基に三井住友DSアセットマネジメント作成

• 今後の金融政策については、ECBのGDPや賃金の見通しが依然として楽観的であることを踏まえると、20年半ばまでに追加緩和が必要になると見られる。

• 包括的な緩和策を受け、長期金利は低位での推移が続こう。

海外市場(アジア)(1)

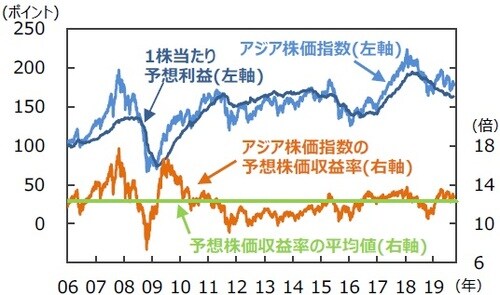

<アジア株式市場>業績見通しへの懸念が一巡するまでレンジでの推移を予想

• 2019年の業績見通しへの懸念が一巡するまではレンジでの推移が続こう。香港は、米中対立の不透明感が一旦収束したものの、香港デモが長引いており、市場のセンチメントを引き続き下押ししている。また、予想EPSコンセンサスも下方修正が継続している。12カ月先予想株価収益率(PER)は9月23日時点で10.0倍と、2010年以降の2019年8月までの平均値(11.0倍)に対してディスカウントが拡大する方向にある。香港デモの収束を待つ必要があろう。

(注2)アジア株価指数(MSCI AC アジア(除く日本))は米ドルベース。予想株価収益率=株価÷1株当たり予想利益。1株当たり予想利益は12カ月先予想(Bloomberg集計)。予想株価収益率の平均値の計算期間は2006年1月2日~2019年8月30日。アジア株価指数、1株当たり予想利益は2006年1月2日=100。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

(出所)Datastreamのデータを基に三井住友DSアセットマネジメント作成

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

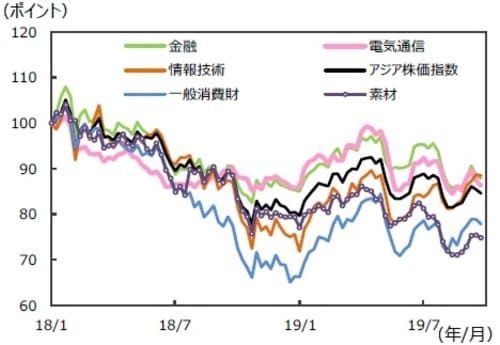

• セクター別に見ると、8月中旬からの戻り率は「情報技術」、「情報・コミュニケーション」が相対的に高い。「情報技術」が堅調となった背景として、アジアの半導体の売り上げが大底を形成するとの期待があると思われる。また、小売りや自動車などが含まれる「一般消費財」が引き続き下げ止まりから緩やかな上昇を続けていることは明るい兆しと言えよう。

•今後のアジア株式市場は、2つの点が注目される。第一は、アジア株価指数の時価総額の17%を占める「情報技術」の業績と株価で、その方向性に大きな影響を与える半導体の売り上げである。2018年9月にピークを付けたアジア(含む中国)の半導体売り上げは、19年3月の201億ドルを底に7月には211億ドルと回復傾向を示している。中国では次世代通信規格5Gの通信整備が進んでおり、2020年にかけて需要の拡大が期待される。

•第二は、10月に開催が予定される米中閣僚級協議の行方である。一部メディアは、中国が農産物の購入で10月に米国と合意する可能性を報じており、米中交渉がさらに前進する可能性がある。トランプ大統領は、過去に閣僚級協議の合意を何度も覆しているだけに、楽観視はできない。ただ、来年11月に大統領選挙を控えたトランプ大統領が、中国側からの譲歩を引き出せれば、妥協する余地も生まれる可能性がある。米中交渉の分岐点になるか、注目が集まろう。

海外市場(アジア)(2)

<インド株式市場>法人税減税を好感し急上昇

○インド政府は大幅な法人税減税を発表

• インドのシタラマン財務相は9月20日、景気浮揚に向けて、法人税率の引き下げを柱とした、205億ドル(約2.2兆円)規模の景気対策を発表した。今年度から法人税率を30%から22%へ引き下げると共に、最低代替税率を18.5%から15%へ引き下げることを決めた。また、10月以降に設立した製造業に対しては法人税率を15%とするなど、景気減速が鮮明になる中、投資を活発化させる措置を打ち出した。

○企業収益改善と景気回復に期待

• 政府が発表した法人税減税は、期初に遡って適用されるため、今年度を含め企業収益の改善が期待できる。市場参加者の間では7~8%程度の企業収益の押し上げが見込まれている。また、法人税率引き下げが、中期的に国内外の投資を呼び込み、景気の回復にもつながると考えられる。さらに、これまで景気減速や企業収益の伸び悩みなどを嫌気して続いていた外国人投資家による株式の売り越しも収まると期待される。今回の法人税減税は、インド株式市場への資金流入の契機となる可能性がある。

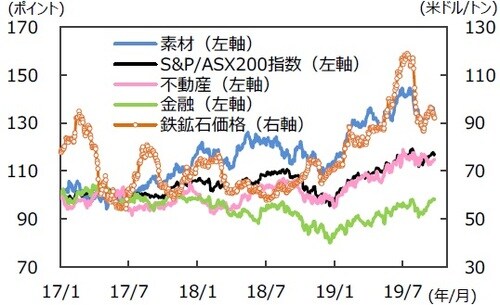

<豪州株式市場>米中協議進展、金融緩和期待が相場を下支え

• 豪州株式市場は、8月に米国の対中追加関税第4弾の表明から大きく調整したが、9月以降は回復基調にある。米中協議が再開される可能性が高まったことや、原油価格の高騰、金融緩和期待などが背景。豪州準備銀行(RBA)の追加利下げ観測がサポート要因だが、将来的に利下げ打ち止め感が出て長期金利が反発すれば、バリュエーションを侵食するリスクがある。引き続き米中対立、中国経済、鉄鉱石価格の動向に影響を受けやすい展開が続こう。

(注2)S&P/ASX200指数、主要セクターは2017年1月3日=100。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

<豪州債券市場>長期金利は米国に連動する展開が継続

• 2019年4-6月期の実質GDP成長率は前年比+1.4%で、RBAの見通し(同+1.75%)を下回った。公的支出と外需が押し上げ要因となったが、民間投資、個人消費の伸びが鈍い。当面は、減税措置を受けた個人消費の持ち直しが注目される。

•今後は欧米の一段の金融緩和を受けて、RBAは11月に3回目の利下げを行う公算が高く、来年1-3月期にも一段の追加利下げを実施すると予想する。長期金利は米国と連動する展開が続こう。

日本市場(1)

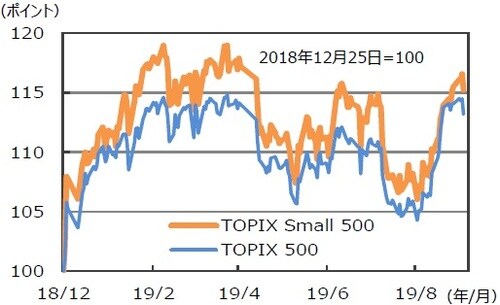

<株式市場>景気サイクルの底打ちを見据え、持ち直す展開

• 日本株式市場は、米中関係をはじめ海外政治情勢の先行きに不透明感は残るものの、悪材料に対する市場の耐性は強まりつつあることから、更なる下落懸念は後退しつつあると見られる。

•景気下支えを目的とする政策期待、割安なバリュエーションが支えとなる中、来年初に想定される景気サイクルの底打ちを見据え、日本株式市場は持ち直しへ向かう展開を予想する。

•米中間の関税撤廃もしくは引き下げ等による緊張緩和、主要各国における財政・金融政策の発動効果で、景気・業績のモメンタムが著しく改善する場合は、想定レンジの上限を上抜けよう。逆に、米中が景気を犠牲にしてまでも対立を続ければ、一段と円高が進行するほか、消費税増税後の内需の失速などと相俟って、景気底割れ懸念が高まれば、想定レンジの下限を割ると予想する。

(注2)TOPIX500は時価総額及び流動性の高い1,000銘柄(TOPIX1000)のうち上位500銘柄で構成された指数(大型株及び中型株)。TOPIX Small 500は同下位500銘柄で構成された指数(小型株)。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

<債券市場>長期金利はマイナス圏での推移が継続

• 日銀は19日、金融政策の現状維持を決定した。日銀が金融政策の現状維持を決めた背景には、足元で円安・株高の追い風が吹いていることがある。対米ドルで一時104円台に上昇した円相場は、108円付近に下落していることに加え、日経平均株価が年初来高値圏にあるなど、追加緩和が要求される環境ではない。また、異次元緩和を続けてきた日銀は、緩和の長期化に伴う銀行の収益圧迫や機関投資家の運用難などの副作用への目配りが必要なため、追加緩和は出来るだけ温存したいのが本音と考えられる。引き続き長期金利はマイナス圏での推移が継続する見通し。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

• 日銀は声明文に、「物価安定の目標に向けたモメンタムが損なわれる恐れについて、より注意が必要な情勢になりつつある」との文言を加えた。さらに、経済・物価情勢の展望(展望リポート)を公表する次回10月の会合で経済・物価動向を改めて点検していく考えを示した。物価上昇の勢いも鈍りつつある中、次回会合での展望レポートで物価見通しが引き下げられる可能性が高まっている。

日本市場(2)

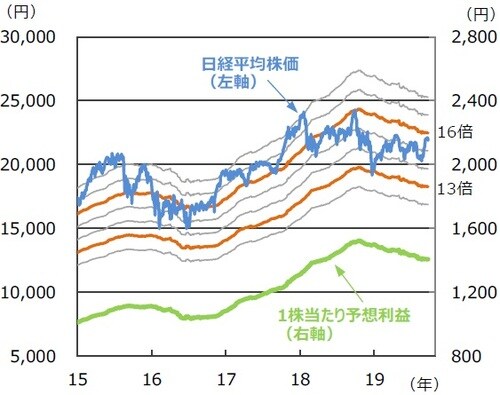

<株式市場の注目点>予想PER16倍台の壁に挑む日経平均株価

○予想PER16倍台の壁に挑む日経平均株価

• 日本株式市場は、株価純資産倍率(PBR)の1倍割れや日経平均株価の2万261円までの下落などで、悪材料をかなり織り込んだと言えよう。ただ、日経平均株価と1株当たり予想利益の関係を見ると、2016年のように予想利益が上昇しない局面では12カ月先予想株価収益率(PER)の16倍が壁となった。現時点で2万2,500円程度が16倍で、今後、日経平均株価は16倍台の壁に挑むことになろう。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

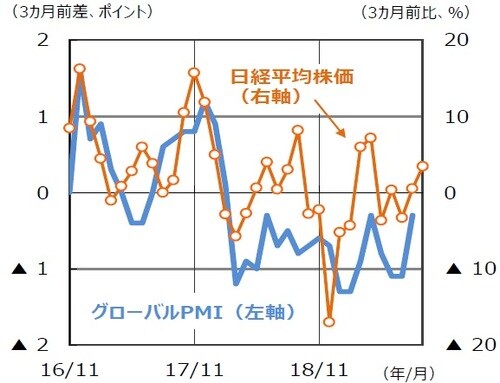

○グローバルPMIや米中協議の部分的合意の可能性を見極める展開

• 日経平均株価がPER16倍台を上回るための条件として、(1)グローバル購買担当者景気指数(PMI)の改善、(2)米中協議の部分的合意、を考えてみる。

• グローバルPMIは3カ月前差で0を下回っているが、0を上回った2017年に株価は大きく上昇した。主要国の財政・金融政策の効果で景気・企業業績のモメンタムが改善し、グローバルPMIが0を上回れば、株価水準の修正が進むと期待されよう。

(出所)IHS Markit、Datastreamのデータを基に三井住友DSアセットマネジメント作成

•米中協議については、10月の閣僚級協議が注目される。11月のアジア太平洋経済協力(APEC)首脳会議に向けて、例えば中国の農産物輸入増など部分的な論点について合意、それ以外は凍結、といったケースが想定されよう。協議が部分的であれ合意に至れば、センチメントの好転が期待される。

•年内に予定される追加関税がすべて実施されても、金融市場の不安定化と更なる景気悪化のリスクを避けるため、協議は継続されよう。両国が歩み寄ることで、景気・業績に対する見通しが明るさを増せば、PER16倍の壁を上抜ける株価上昇が期待できよう。

通貨

<円/米ドルレート>

• 日米金利差や日本の国際収支の構造変化を考えると、米国が景気後退に陥らなければ1米ドル100円を切るような大幅なドル安・円高の可能性は低い。一方でFRBの金融緩和と米長期金利のレンジの下方シフトが米ドルの上値を限定するとみられるため、1米ドル102.5円~110.0円の想定を維持。対日・対欧を含め、米通商政策は引き続き要警戒ファクター。

<円/ユーロレート>

• ユーロは長期的な観点からみて底値圏にあるとみられるものの、ユーロ圏景気の低迷を背景にECBが9月に追加緩和を実施したこと、イタリア政局や英国の欧州連合(EU)からの離脱(Brexit)など政治的なリスクが高まっていること、通商摩擦に関する不透明感が残ること、などから、当面はレンジ内で上値の重い展開が続こう。

<円/英ポンドレート>

• 英国では、景気の底堅い推移が英ポンドの下支え要因となる見通し。一方、Brexitについては、離脱延期法の成立で10月末の合意なき離脱のリスクは低下している。ただ、11月以降に総選挙の可能性があるなど、Brexitを巡り引き続き不透明な状態が続くことから、英ポンドの重石となろう。

<円/豪ドルレート>

• 追加緩和はデータ次第という面もあるが、米中貿易摩擦の長期化、米国利下げ等の外部環境を考えると、RBAは11月に今年3回目の利下げを行う公算が大きい。ただ、FRBも利下げに動いており、米中貿易問題の激化が回避される方向が維持されれば、豪ドルがさらに下落する理由もなく、1豪ドル0.65米ドル~0.70米ドルのレンジ見通しを維持したい。対円では1豪ドル65円~80円を想定する。

今月のキーワード

足元で持ち直し傾向にある原油価格(2019年9月)

中東「情勢緊迫化」が相場を押し上げも、先行きは不透明

原油価格は持ち直し傾向、「サウジへの石油施設への攻撃」が背景

北米の代表的な原油価格であるWTI原油価格は、9月に入ってから、持ち直し傾向にあります。9月14日にサウジアラビア(サウジ)の石油施設が攻撃され、日量570万バレルの生産が停止したうえ、復旧についても不透明感が残ることが背景です。

OPEC産油量は低位推移、需給引き締めが意識されやすい

9月11日に公表された石油輸出国機構(OPEC)月報の9月号によると、OPEC加盟国の原油生産量は低位で推移しています。8月の生産量は日量で前月比▲13.6万バレルとなる2,974万バレルでした。

2019年の世界の原油需要は日量9,984万バレルと予想されています。需給の均衡にはOPEC加盟国で3,061万バレルの供給が必要とみられますが、原油生産量が現状の2,974万バレル程度で推移すれば、「2019年は需要が供給をやや上回りそうです。」このように、もともと原油需給の引き締まりが見込まれていたなかで、サウジの生産の半分程度が停止したことから、復旧に時間を要する場合、原油価格への上昇圧力が増していく可能性があります。

中東情勢は不透明感強く、今後の動向に注目

サウジは生産能力が9月末までには攻撃前の水準まで回復するとしており、すでに回復したとの報道もある一方、復旧には数カ月程度かかるとの指摘もあります。

また、サウジや欧米諸国は、「イランが主体的に攻撃に関与した」との見解を示しており、関与を否定するイランとの対立が先鋭化しています。

現状では米国やイランが軍事行動に出る可能性は低いとみられるほか、米中貿易摩擦などに起因する世界的な景気減速懸念が意識されていることなどから、原油価格が今後持続的に上昇していく公算は小さいと考えられます。とはいえ、不透明感は強く、状況を注視していく必要がありそうです。

※個別銘柄に言及していますが、当該銘柄を推奨するものではありません。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『米中貿易摩擦下で「マネーフロー」と「長期金利」はどう動く?』を参照)。

2019年10月1日

吉川 雅幸

株式会社三井住友DSアセットマネジメント チーフ マクロ ストラテジスト