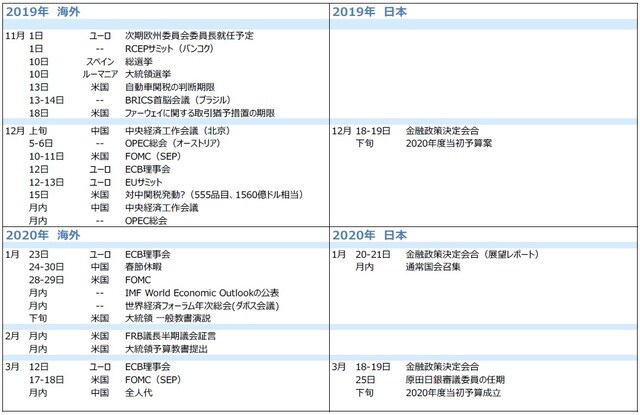

フェーズ1の合意とその後の展望

米中は10月10~11日の閣僚級協議で大筋で折り合ったことから、10月15日に予定されていた米国による追加の関税引き上げは見送った上で、11月上旬にかけ合意文書の詰めを行うと発表した。(必要によっては追加の交渉を実施する可能性)。また、米中交渉に直接関連するわけではないが、中国では第19期中央委員会第4回全体会議(四中全会) が10月28~31日に開催された。

11月中旬にかけての交渉、その先、いずれについても、不透明感は残る。トランプ大統領は今回は「フェーズ1」の合意であり、構造問題に関する交渉(フェーズ2、必要に応じフェーズ3)が続くとしている。構造問題の交渉では双方譲れない部分があるだけに、既に実施された追加関税が短期間に撤廃される可能性は小さいだろう。

今後の展開としてはなお、①部分的合意による追加関税延期、②予定された追加関税を実施した後、こう着状態に移行、③エスカレーション、の3つを考えておく必要がある。しかし、中国とすれば、包括合意ではなくても、段階的・部分的交渉プロセスを受け入れれば、来年の米大統領選に向け、ある程度「時間を買う」ことができるメリットがある。一方、トランプ政権も中国が農産物の購入拡大など、選挙向けに実績をアピールすることができる。さらに、米経済も代表的景気指標である全米供給管理協会(ISM)製造業指数の低下が目立つなど、万全ではない点も考慮に入れる必要がある。

これらを考えると、メインシナリオとしては合意文書がまとまり、11月に開催が見込まれる米中首脳会談で署名のはこびになると想定される。この場合、12月15日の追加関税の賦課も延期され、追加関税の応酬を通じて、マイナスの影響がさらに拡大する事態は当面回避されよう。

世界経済の底打ちを模索

現在までの米中の制裁関税による貿易縮小や企業心理の悪化・設備投資の抑制を通じたダメージは、世界経済の成長率を▲0.5~▲0.6%程度抑制しているとみられる。米中間で部分合意が成立したとしても、2019年に関しては影響が残り、世界経済の実質GDP成長率は前年比+3.0%程度に減速する見込みである。

しかし、米中対立の激化に歯止めがかかる場合、2020年には緩やかながら持ち直しに向かうと予想される。その理由は以下のように整理できる。

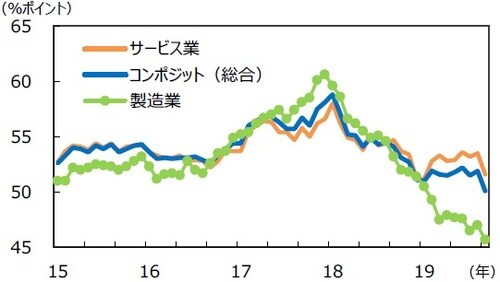

第一に、今回の世界景気の減速は、中国のデレバレッジの影響が出始めていたところに米中対立という「政治ショック」が加わったことで起こっている。しかし、もともと主要国・地域の民間部門では、企業の利益率が高く、労働市場も堅調な状況にあった。このため、消費など国内需要はショックに対して抵抗力を示しており、製造業と比較してサービス業が安定する傾向が鮮明となっている。

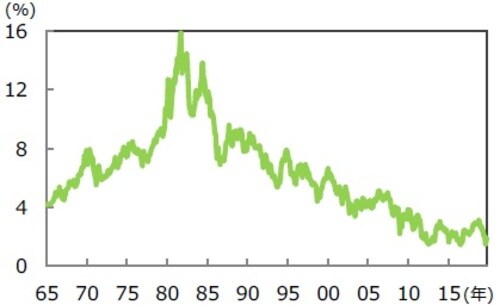

第二に、主要国・地域が同時的に金融政策を緩和方向に修正したことで、長期金利のレンジがグローバルで更に下方へシフトしたことである。先進国の長期金利低下は、株価などの資産価格や住宅投資を支えるとみられる。また、先進国の金利が低下したことにより、対ドルでの新興国通貨の下落は限定的なものに止まった。新興国も相次いで利下げを実施している。

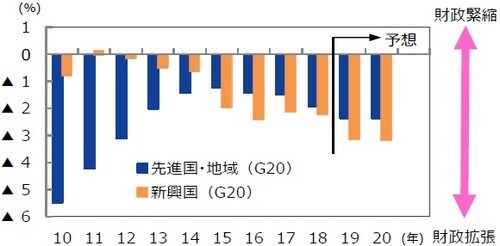

第三に、緩やかながら多くの国・地域で財政政策がサポート要因となろう。半期ごとに発表されるIMFの財政報告(最新版は2019年10月)により景気循環調整後のプライマリーバランス(景気による税収増減の影響を取り除き、利払いを除いた収支)をみると、先進・新興国共に財政赤字が2019年は拡大する見通しである。

第四に、在庫削減や投資先送りによる製造業の生産調整は永遠に続くわけではない。例えば、IT関連の受注・生産についてはなお減少基調とはいえ、落ち込みのペースは緩やかになり始めている。減速局面に入ってすでに1年程度が経過したことで下げ止まる水準に近づいている可能性を示唆している。製造業生産が循環的に底入れしてくれば2020年の景気持ち直しの一因になると期待される。

以上から、2020年の世界経済(実質GDP成長率)は前年比+3.3%と潜在成長率(同+3.2%)を小幅ながら上回るペースに持ち直すとみられる。

(注2)企業利益率:企業利益と非金融法人企業の付加価値との比率

(出所)米商務省のデータより三井住友DSアセットマネジメント作成

(出所)Bloombergのデータより三井住友DSアセットマネジメント作成

政治リスク:前月までと類似の構図

政治リスクは前月までと類似の構図である。10月の米中閣僚協議を経て、米中対立が激化するリスクはやや後退したが、11月に開催が見込まれる米中首脳会合に向け、予定通り第1フェーズの合意に至るのか、市場は注視し続けることになろう。

英国では、総選挙を12月12日に前倒しで行う法案を可決し、ブレグジットの是非を国民の審判に仰ぐこととなった。引き続き英国の政局が不透明(選挙結果、国民投票の有無)である上に、EUから離脱しても、移行期間後の状況が不確定である。市場全体を動揺させるリスクは低下したが、引き続きユーロ圏の企業心理の重石になろう。

香港問題を巡る米議会の批判については、米中政府共に通商問題とは切り離す方針とみられるが、情勢が悪化した場合、中国側の対応によっては、西側諸国との対立が高まるリスクはある。

原油価格は世界経済の減速の中、需給は比較的緩いが、中東情勢については油断はできない。

経済リスク:3つの注目点

グローバル景気は2019年末前後に底打ちする展開をメインシナリオにしているが、以下の3つのリスクに留意したい。

第一に自動車関連の販売生産の回復の鈍さである。IT関連の回復を自動車関連の停滞がオフセットしてしまうことがないか、一応の注意が必要である。

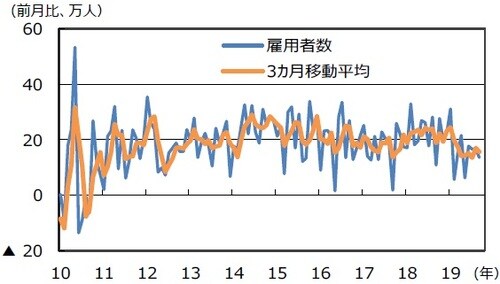

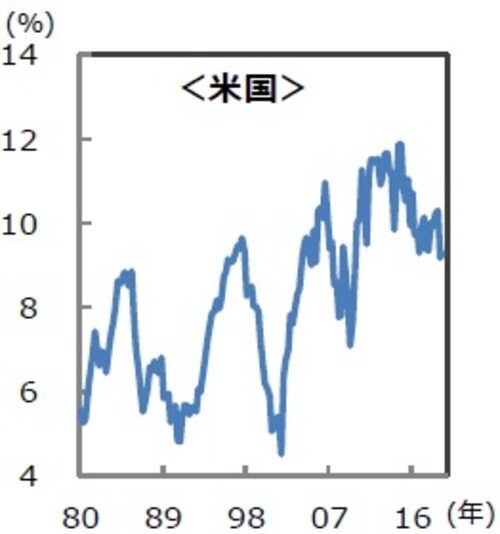

第二に米雇用である。米国の消費者信頼感や失業保険請求件数などに大きな変化はない。しかし、ISMなど一部の企業景況感指数で雇用見通しが低下している。一時的な統計の振れかどうか、実際の雇用データでチェックしたい。

第三に米国を中心とする企業金融の動きである。低格付けのレバレッジド・ローンの価格が低下している。社債市場全体でみると大きな変調はないがフォローしておく必要はあろう。

逆にアップサイドは、IT関係の生産底打ちと欧州の財政政策に引き続き注目しておきたい。

主要国・地域経済の見通し

米国:雇用情勢に注目

製造業の調整が、内需にどの程度波及するかを見る上で、全米供給管理協会(ISM)の非製造業(サービス業)景況感指数の動向と雇用情勢が焦点となろう。消費など需要側のデータが安定していること、新規失業保険請求件数が低位で推移していること、等から、企業は新規雇用を抑制しつつも、既存の雇用の削減には動いていない模様だ。景気は減速しつつも後退局面入りする可能性は低いとみられるが、ここ数カ月の雇用情勢に注目する必要があろう。

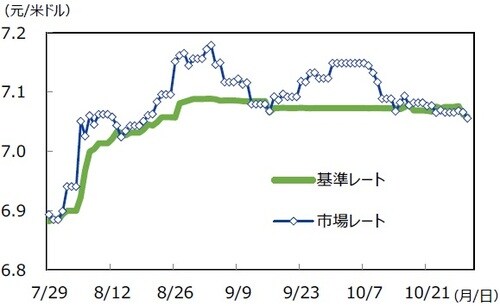

中国:当面財政出動は緩やか

7~9月期の実質GDP成長率は前年同期比+6.0%と前期(同+6.2%)から鈍化した。米中が部分合意に向かっても先行き不透明感は強く、中国企業は投資に慎重な姿勢を維持するため、当面景気は鈍化傾向が続こう。生産者物価の前年割れ傾向等から判断して財政支出は緩やかに止めている模様。当面は緩やかな元安と金融緩和で下振れ圧力を吸収し、雇用悪化の兆候が出てきた際に財政出動を強める戦略とみられる。

ユーロ圏:製造業vs.サービス業

10月のユーロ圏のPMIは製造業が45.7と大幅な50割れが続 く一方、サー ビス業は51.8と前月(51.6)から小幅上昇、コンポジット指数は50.2と何とか景気拡大を示す50より上の領域に留まった。ただ、サービス業も夏場以降景況感は低下、景気の勢いが鈍化しており、原油安と合わせて、インフレ率は低位で推移しよう。ECBは10月の理事会で政策変更を見送ったがラガルド新総裁の下、2020年前半までに追加緩和を行おう。

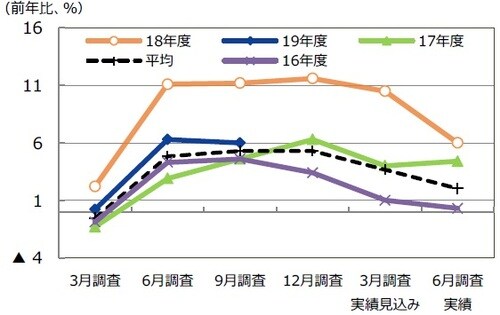

日本:追加の景気対策を想定

実質GDP成長率は、19年度を前年度比+0.7%、20年度を同+0.5%へ、それぞれ0.1%ポイント上方修正した。米国の対中追加関税が回避される見通しとなったことなどを受け、19年度内の輸出の見通しをやや引き上げた。設備投資も日銀短観(9月調査)をみると、大幅な下方修正は避けられている。ただ、全体としては不透明な外部環境と消費増税が重石となり、景気は暫く停滞しよう。12月初に政府は追加経済対策を講じると想定される。

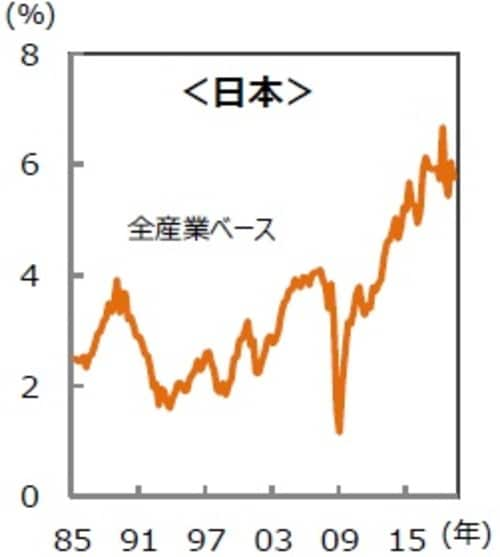

(出所)日本銀行のデータを基に三井住友DSアセットマネジメント作成

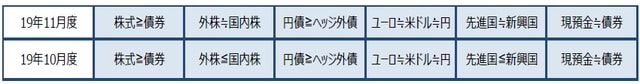

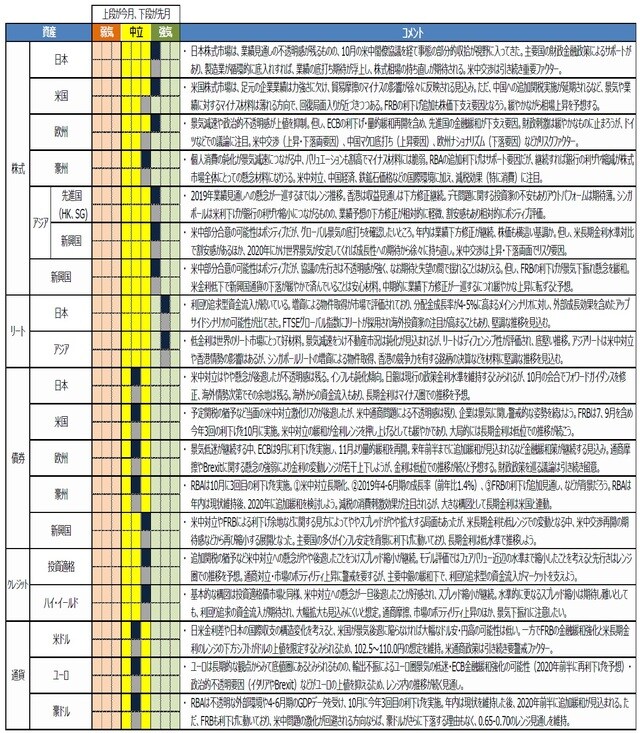

マーケット動向の見通し(1年程度)

主要資産の投資魅力度判断

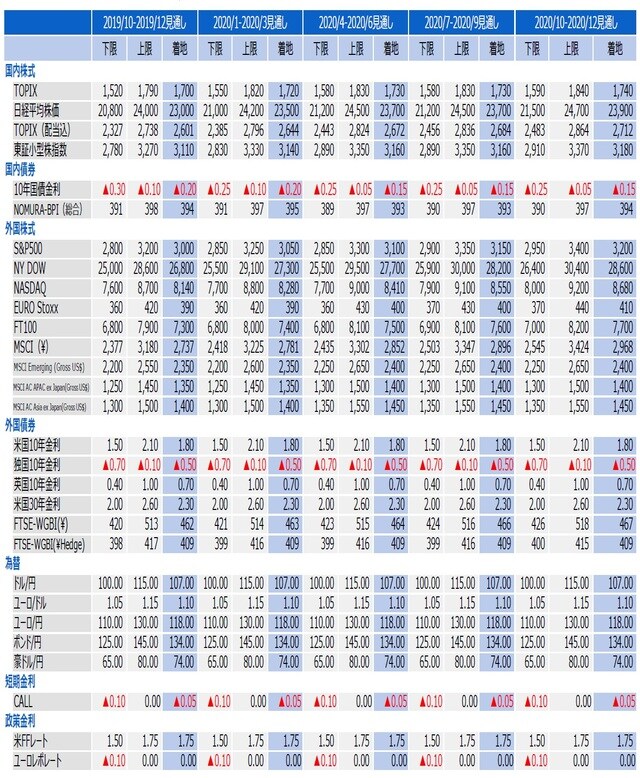

マーケット動向の見通し(着地・レンジ)

海外市場(米国)

<株式市場>景気、業績は回復局面入りが近づきつつあり、緩やかな上昇を見込む

• 米国株式市場は、10月の米中閣僚協議を経て追加関税が延期されるなど、景気や業績に対するマイナス材料は薄れる方向にあり、回復局面入りが近づきつつあると考えられる。FRBの利下げ追加も株価の下支え要因となろう。緩やかながら相場上昇を予想する。

• S&P500種採用企業の2019年7~9月期決算は前年同期比▲2.0%(リフィニティブ集計10月28日付)となる見通し。前年同期比でマイナス成長となるのは2016年4~6月期以来。2020年まで見通すと、今7~9月期が利益成長の大底となりそうだ。2019年は2桁増益となるセクターはないが、2020年は11セクターのうち6セクターが2桁の増益となる見通しで、企業業績は次第に回復傾向が強まると期待される。業績に対する信頼が強まることで、米国株式市場は引き続き堅調な推移が期待される。

(出所)リフィニティブ、Bloombergのデータを基に三井住友DSアセットマネジメント作成

(出所)リフィニティブの資料を基に三井住友DSアセットマネジメント作成

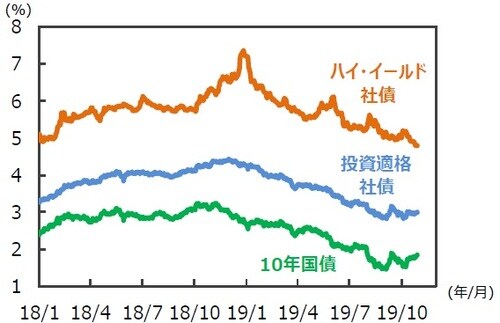

<債券市場>長期金利は低位で推移

• 国債:追加関税の猶予など当面の米中対立激化リスクは後退したが、通商問題による不透明感は残る。 FRBは7、9月に続き、10月に今年3回目の利下げを実施した。米中対立の緩和が金利レンジを押し上げるとしても緩やかであり、大局的には長期金利は低位での推移が続こう。

• 投資適格社債:米中対立への懸念がやや後退したことをうけ、スプレッドの縮小が継続。米中の通商対立・市場のボラティリティ上昇に警戒を要するが、主要中銀の緩和下で、利回り追求型の資金流入を相場を支えよう。

• ハイ・イールド社債:米中対立への懸念が後退し、スプレッドの縮小が継続。水準的に更なるスプレッド縮小は難しいとしても、利回り追求の資金流入が期待されることから、大幅に拡大することも想定しにくい。米中通商摩擦、市場のボラティリティ上昇のほか、景気下振れがリスク要因。

(出所)ICE Data Indices,LLC、Bloombergのデータを基に三井住友DSアセットマネジメント作成

海外市場(ユーロ圏)

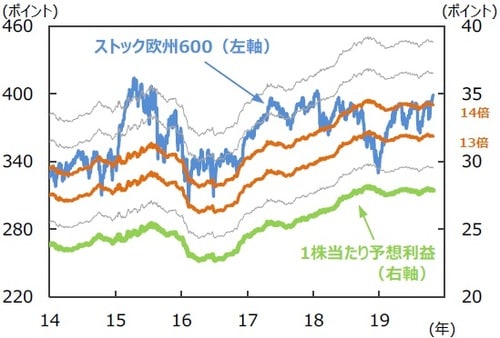

<株式市場>緩やかな上昇を見込む

• 欧州株式市場は、足元では景気減速や政治的不透明感から引き続き上値の重い展開が想定される。但し、貿易摩擦のマイナスの影響が徐々に剥落し、グローバル・欧州景気が回復に向かうと期待されることに加え、ECBの利下げ・量的緩和再開の再開や先進国の金融緩和政策を背景に、欧州株式市場は緩やかな上昇が見込まれる。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

• 財政政策による景気刺激は緩やかな効果に止まろうが、財政拡大に慎重なスタンスであるドイツなどでの議論に注目したい。米中交渉(上昇下落両サイド)、中国マクロ底打ち(上昇サイド)欧州ナショナリズム(下落サイド)などがリスクファクター。

(出所)Datastreamのデータを基に三井住友DSアセットマネジメント作成

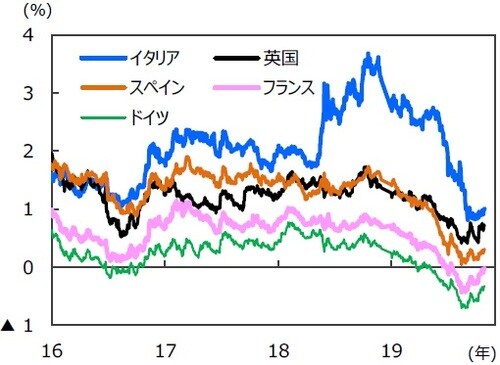

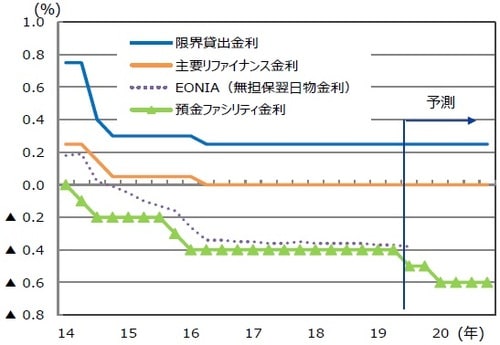

<債券市場>長期金利は低位で推移

• ユーロ圏の景気低迷が継続する中、ECBは9月に利下げを実施し、11月より量的緩和を再開する。来年前半までに追加緩和が見込まれるなど、金融緩和策が継続する見込み。通商摩擦やBrexitに関する懸念の強弱により長期金利の変動レンジが若干上下しようが、長期金利は低位での推移が続くと予想する。財政政策を巡る議論は引き続き留意。

(出所)Datastreamのデータを基に三井住友DSアセットマネジメント作成

• 英国では、総選挙を12月12日に開催される見通しだ。Brexitの是非を再び国民の審判を仰ぐこととなった。この選挙で保守党が勝利し、過半数を獲得すれば、ジョンソン首相はEUとの間でとりつけた合意に基づいて議会での手続きを進め、来年1月までにEUを離脱することになる。逆に野党が勝利した場合は、EUとの再交渉や離脱を問う2回目の国民投票等を主張しているため、先行きは再び不透明となりそうだ。

海外市場(アジア)(1)

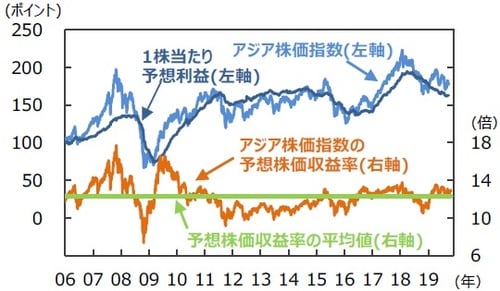

<アジア株式市場>グローバルやアジアの景況感回復に期待

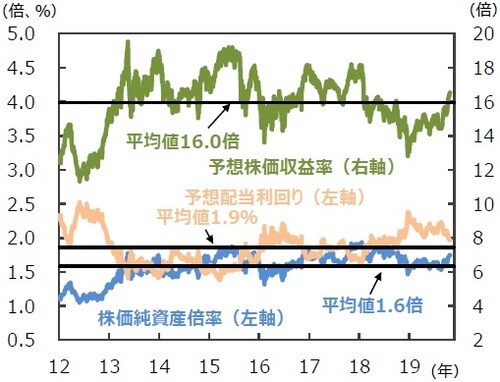

• 2019年の業績見通しへの懸念が一巡するまではレンジでの推移が続こう。香港の収益見通しは下方修正が継続している。デモ問題に関する投資家の不安もあり、アウトパフォームは期待しづらい。シンガポールは米利下げが銀行の利ザヤ縮小につながるものの、業績予想の下方修正が相対的に軽微、割安感もあり相対的にポジティブな評価を継続。

(注2)アジア株価指数(MSCI AC アジア(除く日本))は米ドルベース。予想株価収益率=株価÷1株当たり予想利益。1株当たり予想利益は12カ月先予想(Bloomberg集計)。予想株価収益率の平均値の計算期間は2006年1月2日~2019年9月30日。アジア株価指数、1株当たり予想利益は2006年1月2日=100。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

• 米中部分合意の可能性が高まっている点はポジティブだが、グローバル景気の底打ちを確認したいところ。企業業績の勢いを判断するリビジョン・インデックスを見ると、足元でプラス(上方修正が下方修正を上回る)に転じてきた。米長期金利水準対比でも割安感があるほか、2020年にかけ世界景気が安定してくれば成長性への期待から徐々に持ち直し。ただし、米中交渉は上昇・下落両面のリスク要因。

(出所)Datastreamのデータを基に三井住友DSアセットマネジメント作成

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

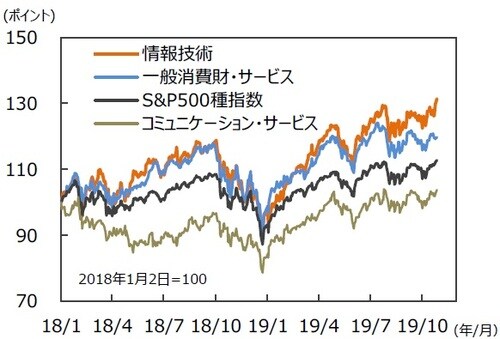

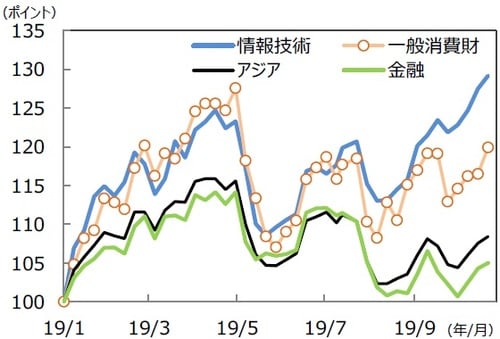

• セクターでは「情報技術」が堅調で、10月25日に年初来高値を更新した(週次)。「情報技術」は米国を中心にグローバルでも堅調な推移が続いている。8月までのアジアの半導体売り上げは引き続き伸びは鈍いものの、グローバル景気の底入れが近いとの期待が強まりつつあることが背景と考えられる。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

• 今後は、11月に開催が見込まれる米中首脳会談に注目する必要があろう。11月に米中間で「第一段階の合意」に達しても、根本的な対立は残り、実施済みの追加関税が巻き戻される可能性は低いと考えられる。それでも、新たな追加関税の発動が見送られれば、これまでの追加関税の影響だけで済み、その悪影響は10~12月期をピークに次第に低下すると予想される。

• 11月に開催が見込まれる米中首脳会談以降の注目点は、景気や業績、金融政策などに回帰すると思われる。グローバルやアジアの景況感に改善の兆しが確認されれば、アジア株式市場の回復基調が強まると期待される。

海外市場(アジア)(2)

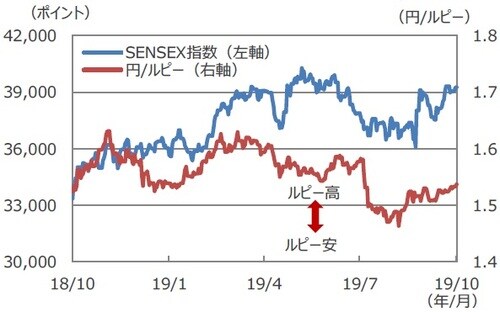

<インド株式市場>景気底入れ観測で堅調

○企業業績は堅調な見通し

• 7~9月期の決算発表が本格化するなか、インド政府が9月に発表した法人税減税の効果で、多くの企業の利益が伸びている。日用品のヒンドゥスタン・ユニリーバなど一部の企業は予想を上回る業績発表が好感された。ブルームバーグの市場コンセンサスによれば、インド企業の19年のEPS(1株当たり予想利益)は前年比29%の増益、20年は同20%の増益が予想されている(対象はMSCI採用銘柄)。

○景気底入れ観測で底堅く推移

• 米国が中国との貿易協議で部分合意に達するなど米中交渉の進展期待や、英国の合意なきEU離脱が回避される見通しが高まるなか、投資家のリスク選好が強まり、足元は世界的に株式が上昇地合いにある。加えて、インドでは追加の利下げや景気刺激策により、年度後半の景気底入れが見込まれることから、株式市場は底堅く推移すると期待される。

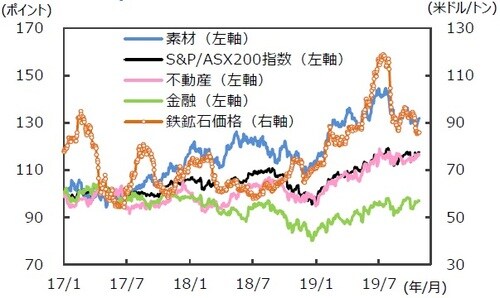

<豪州株式市場>米中協議進展、金融緩和期待が相場を下支え

• ASX200指数の12カ月先予想PERは10月28日時点で17.1倍まで上昇してきた。相対的に割高な状況がやや加速しており、マイナス材料には脆弱な状態。個人消費の鈍化が景気減速につながる中、豪州準備銀行(RBA)の追加利下げはサポート要因だが、継続すれば銀行の利ザヤ縮減が株式市場全体にとっての懸念材料にもなりうる。今後は、米中対立、中国経済、鉄鉱石価格などの国際環境に加え、減税効果(特に消費)に注目したい。

(注2)S&P/ASX200指数、主要セクターは2017年1月3日=100。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

<豪州債券市場>長期金利は米国に連動する展開が継続

• RBAは10月に3回目の利下げを実施した。これは、①米中対立の長期化、②2019年4~6月期の成長率(前年比+1.4%)、③FRBの利下げ追加見通しなどが背景だろう。RBAは年内は現状政策を維持すると思われるがその後、20年に追加緩和を検討しよう。減税の消費刺激効果が注目されるが、大きな構図として長期金利は米国との連動が続く見通し。

日本市場(1)

<株式市場>景気サイクル、企業業績の底打ちを見据え、上昇を想定

• 日本株式市場は、2019年末もしくは来年年初にかけて、景気及び企業業績の底入れ、その後の回復を織り込む形で上昇すると予想する。米中対立が一層激化する懸念も一旦後退したことも支援材料となろう。7~9月期決算発表での企業業績の下方修正による株価下落リスクは限定的と考える。

• 20年春以降は、緩やかな上昇になると予想する。景気及び業績が持ち直す動きは続くものの、米中対立が長期化することによる景気への下押し圧力は続くことに加え、東京五輪後の国内景気に対する警戒感も高まろう。1株当たり予想利益についても現時点では力強い回復というよりは、むしろ緩やかに持ち直すと見ている。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

<債券市場>長期金利はマイナス圏での推移が継続

• 日銀は10月31日、金融政策の現状維持を決定した。フォワードガイダンス(先行きの指針)については、20年春頃までとしてきた時間軸を削除し、「物価安定の目標に向けたモメンタムが損なわれるおそれに注意が必要な間、現在の長短金利の水準またはそれを下回る水準で推移することを想定」に変更した。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

• 日銀は成長率と物価の見通しを引き下げたが、内外景気にやや明るさが見え始め、株高・円安基調にあることから、マイナス金利の深掘りを軸とする追加緩和策は温存したと考えられる。現行の政策金利水準の維持がメインシナリオだが、新たなフォワードガイダンスの下で、海外情勢次第でマイナス金利深堀りの可能性は残している。海外からの資金流入もあり、長期金利はマイナス圏での推移が継続する見通し。

日本市場(2)

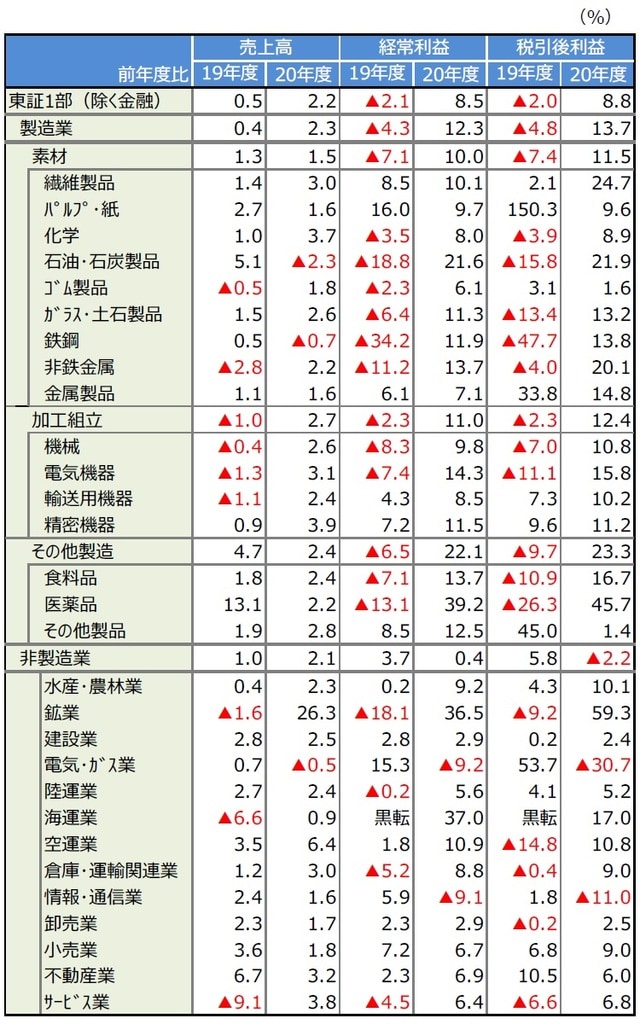

<株式市場の注目点>製造業の2ケタの増益が株式市場を下支え

○ 19年度は非製造業が堅調~世界経済悪化で製造業は減益

• 2019年度通期の経常利益の前年度比は、東証1部ベースで▲2.1%の 減 益 と な る 見通 し 。 製造業は▲4.3%の減益だが、非製造業が+3.7%の増益見通し。今期は減額修正となる見通しだ。世界経済が米中の貿易摩擦を受けた追加関税の発動による悪影響などから減速しており、また、4~6月期に比べて円高・ドル安が進んだことなどが要因。

○世界経済は緩やかに回復~追加関税の悪影響は次第に消失

• 世界経済は、2019年10~12月期、2020年1~3月期以降、緩やかに回復すると期待される。米中交渉の不透明感が完全に払しょくされたわけではないが、米中の貿易交渉に一定の目途が立つこと、さらなる追加関税の発動が見送られることで、これまでの追加関税の悪影響が次第に消失すると考えられるため。グローバルな景況感が改善するなど、景気の持ち直しが確認されれば、日本の企業業績も減額修正を乗り越え、増益基調へ回復すると期待される。

○20年度は製造業の2ケタ増益が株式市場を下支え

• 世界経済の回復を背景に、2020年度の経常利益は+8.5%と増益への転換が予想される。けん引役は製造業で+12.3%と2ケタの増益となる見通しで、株式市場を支えると考えられる。

(出所)QUICKのデータを基に三井住友DSアセットマネジメント作成

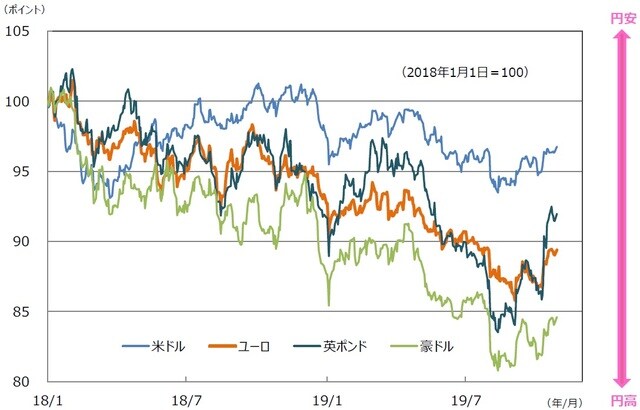

通貨

<円/米ドルレート>

• 日米金利差や日本の国際収支の構造変化を考えると、米国が景気後退に陥らなければ大幅ドル安円高の可能性は低い。一方でFRBの金融緩和強化と米長期金利のレンジの下方シフトがドルの上値を限定するとみられるため、102.5~110.0円の想定を維持。米通商政策は引き続き要警戒ファクター。

<円/ユーロレート>

• ユーロは長期的な観点からみて底値圏にあるとみられるものの、輸出不振によるユーロ圏景気の低迷・ECB金融緩和強化の可能性(2020年前半に再利下げを予想)・政治的不透明要因(イタリアやBrexit)などがユーロの上値を抑えるため、レンジ内の推移が続く見通し。

<円/英ポンドレート>

• 英国では、景気の底堅い推移が英ポンドの下支え要因となる見通し。一方、Brexitについては、離脱延期法の成立で10月末の合意なき離脱のリスクは低下している。ただ、11月以降に総選挙の可能性があるなど、Brexitを巡り引き続き不透明な状態が続くことから、英ポンドの重石となろう。

<円/豪ドルレート>

• RBAは不透明な外部環境や4~6月期の実質GDPを受け、10月に今年3回目の利下げを実施した。年内は現状を維持した後、2020年前半に追加緩和が見込まれる。ただ、FRBも利下げに動いており、米中問題の激化が回避される方向ならば、豪ドルがさらに下落する理由もなく、1豪ドル0.65~0.70米ドル、1豪ドル65~80円のレンジ見通しを維持する。

今月のトピック

ECBラガルド新総裁は「何でもやる」のか?

11月、欧州中央銀行(ECB)の新総裁にフランスのクリスティーヌ・ラガルド氏が就任します。ラガルド氏は2011年から国際通貨基金(IMF)専務理事として活躍してきた人物です。「ユーロを守るために何でもやる」との発言で知られるマリオ・ドラギ総裁の8年の任期が終了し、マイナス金利の深堀りや量的緩和のパッケージを託されたラガルド新総裁の動向が注目されます。

「何でもやる」ドラギ総裁が退任、IMFのラガルド氏が次期総裁

11月、初の女性ECB総裁に、フランス出身のクリスティーヌ・ラガルド氏が就任します。ラガルド氏はフランスの対外貿易担当相や農業・漁業相を歴任した後、2011年からはIMFの専務理事として活躍してきました。

退任するドラギECB総裁は、マイナス金利導入に至る積極的な利下げや量的金融緩和を行い、欧州債務危機への対応に取り組み、ギリシャやイタリアなど南欧諸国の金融危機を収めるなどの成果をあげました。緩和策を示唆しては市場を安心させるなど、その手腕は「マリオ・マジック」と評されました。欧州経済は徐々に回復に向かい、ECBは2018年12月に量的緩和策を終了し、非伝統的な金融政策から正常モードに戻りつつありました。

ECBは9月に金融緩和を再開。緩和政策は長期化の見込み

しかし、米中貿易摩擦や英国の欧州連合(EU)離脱問題などから欧州経済は再び低迷し、およそ9カ月で再び金融緩和へ舵を切ることとなりました。9月に入りECBはマイナス金利の深堀りや量的緩和のパッケージを決定、金融緩和を再開しました。見通しの不確実性が高まっていることなどから、金融緩和は長期化する見込みです。

当面はドラギ路線を踏襲しながら、財政政策の拡充を模索か

ユーロ圏の景気は不確実性の下で弱さが目立っており、この状況は年後半も続くと見られています。ラガルド次期総裁は、下向きのリスクが高いユーロ圏景気と、目標の2%を大幅に下回る物価上昇率を回復させるべく、現行の大胆な金融緩和姿勢が当面必要との見解に同意すると述べています。

一方で、これまでの政策の副作用に注視する必要があると述べており、副作用や効果の点検、見直しなどを進めていくとしています。また、過度の金融政策依存を避けるため財政政策の重要性を指摘しており、今後、欧州各国に財政出動を求めると見られています。IMF専務理事の職などで培った、ラガルド次期総裁の政治的な調整能力が発揮されることが期待されます。

※個別銘柄に言及していますが、当該銘柄を推奨するものではありません。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『米中貿易戦争…部分合意の可能性と、世界経済の行方』を参照)。

2019年11月6日

吉川 雅幸

株式会社三井住友DSアセットマネジメント チーフ マクロ ストラテジスト