3.金融政策

<現状>

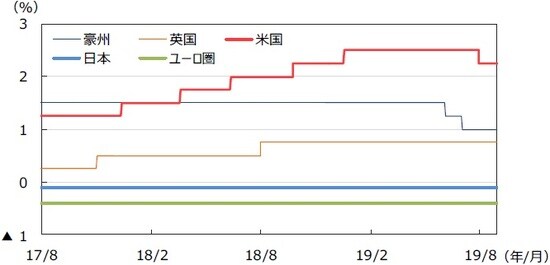

FRBは、月30、31日に開催した米連邦公開市場委員会(FOMC)で、政策金利(FFレート)の誘導レンジを2.25~2.50%から2.00~2.25%に引き下げました。また、保有資産の縮小を2カ月前倒して8月に終了することも決定しました。ECBは、7月25日の理事会で政策金利、預金ファシリティ金利(金融機関が手元資金をECBに預け入れる際の金利)を各々0.00%、▲0.40%に据え置きました。一方、フォワードガイダンス(先行きの金融政策の指針)を変更し、利下げと量的緩和(QE)再開の可能性を示唆しました。日銀は7月29、30日に開催した金融政策決定会合で、金融政策の現状維持を決定しました。フォワードガイダンスを維持し、長期国債を買い増すペースやETF、リートの買入れ方針を据え置く一方、景気や物価の下振れリスクへの警戒姿勢をこれまで以上に強めていることを示しました。

<見通し>

FRBは、米景気減速や米中貿易摩擦等の不透明感に起因する下振れリスクに対応し、9月のFOMCで0.25%の利下げを実施するとみています。また、利下げは年内7、9、10、12月の計4回各0.25%になると予想します。ユーロ圏では、米中貿易摩擦や英国のEU離脱(Brexit)などの影響で先行きの景気や物価への懸念が強まっていることや、FRBの追加緩和期待などから、次回9月の理事会で預金ファシリティ金利の▲0.4%から▲0.6%への引き下げとQEの再開が発表されると見られます。日本では、コア物価上昇率はゼロ近傍に鈍化するとみられ、日銀の追加緩和期待がくすぶりやすい状況が続くと予想されます。フォワードガイダンスはいずれ長期化されると見られます。また、海外中銀の緩和を受けて急激な円高が進む場合などは、追加緩和の検討もあり得ると考えます。

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

4.債券

<現状>

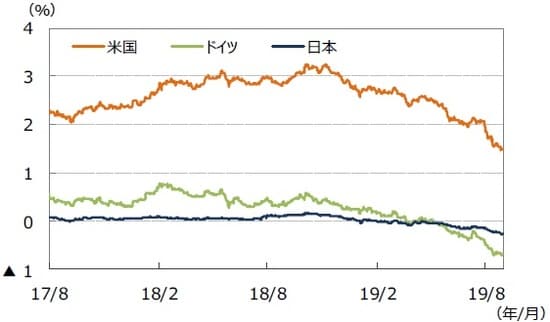

米国では、10年国債利回りが大幅に低下しました。月初に米国が対中関税措置第4弾を発動する方針を示したことから、月間を通じ金利は低下基調が続きました。10年国債利回りが2年国債利回りを下回る「逆イールド」が12年ぶりに発生するなど、景気後退への懸念やFRBによる利下げ観測の高まりが金利を押し下げました。

欧州では、ドイツの10年国債利回りは低下しました。米中対立激化によるリスク回避姿勢の高まりから低下基調を強めたことに加え、ドイツの4-6月期実質GDP成長率がマイナスに転じ、景気後退懸念やECBによる緩和期待が一段と高まりました。ドイツ10年国債利回りは過去最低を更新しました。

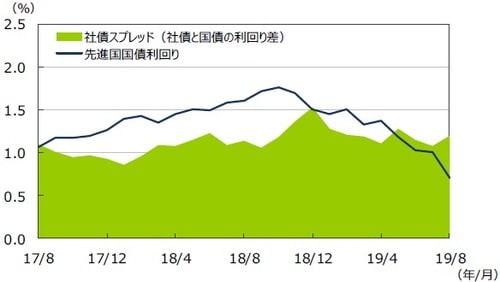

日本の10年国債利回りは、米長期金利の動きにつられて低下しました。米国の社債利回りも低下しましたが、国債との利回り格差は拡大しました。

<見通し>

米国では、米中通商問題の先行き懸念からFRBが9、10、12月に利下げを実施すると見られることから、金利は当面低位で推移すると予想されます。

欧州では、景気の低迷が継続していることや、通商問題やBrexitを巡る懸念が企業心理悪化を通じてマイナス要因となっていることから、ECBは9月に利下げや量的緩和再開のアナウンスを行う見込みです。このことから、金利は低位での推移が続くと見られます。

日本では、欧米など主要国の低金利が続く中で、高い連動性を持つ日本の金利も抑制されマイナス圏での推移が続くと予想されます。

(注2)社債利回りと社債スプレッドはブルームバーグ・バークレイズ・グローバル社債インデックス。先進国国債利回りはFTSE世界国債インデックス。

(出所)Bloomberg L.P. 、FTSE Fixed Income LLCのデータを基に三井住友DSアセットマネジメント作成

5.企業業績と株式

<現状>

S&P500種指数の8月の1株当たり予想利益(EPS)は176.86米ドル、前年同月比の伸び率は+2.3%で、再び最高益を更新しました。一方、東証株価指数(TOPIX)の予想EPSは122.08円(同▲8.7%)で、7カ月連続のマイナスでした(いずれも予想はリフィニティブI/B/E/Sベース)。8月の米国株式市場は、米中追加関税の応酬が激化したことや、米10年国債利回りと同2年国債利回りが逆転する逆イールドが観測されたことなどから、調整色を強めました。S&P500種指数は前月比で▲1.8%、ナスダック総合指数は同▲2.6%、NYダウは同▲1.7%でした。一方、日本株式市場も米中の通商交渉の動向や、一時104円/米ドル台をつけた円高・米ドル安などを受けて、調整基調となりました。TOPIXは前月比▲3.4%、日経平均株価は同▲3.8%でした。

<見通し>

S&P500種指数採用企業の予想EPS増益率は19年が前年比+2.0%(前月同+1.9%)、20年が同+11.1%(同+11.3%)と小幅な修正となりました(19年8月30日発表、リフィニティブI/B/E/Sベース)。一方、日本の予想経常利益増益率は19年度(20年3月期決算)が前年度比+3.9%(前月同+4.0%)、20年度(21年3月期決算)が同+7.8%(前月同+7.7%)(東証一部除く金融、QUICKコンセンサスベース、19年8月30日現在)とこちらも若干の下方・上方修正にとどまっています。日米ともに業績発表は一巡しました。今後は、引き続き米中交渉が注目される見通しです。米国、中国共に交渉を続ける姿勢を示してはいますが、具体的に進展するかどうかについては未だに不透明なままです。日米とも景気の先行きに対する懸念も広がり始めており、日米株式市場は上値の重い展開となりそうです。

![※EPSとは・・・[Earnings Per Share]=1株当たり利益。当期利益を発行済株式数で割ったものです。(注)データは2009年8月~2019年8月。EPSはリフィニティブI/B/E/Sによる予想ベース。(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成](https://ggo.ismcdn.jp/mwimgs/b/3/550/img_b31dcd29077397eca2b02d76bec8e02e49172.jpg)

(注)データは2009年8月~2019年8月。EPSはリフィニティブI/B/E/Sによる予想ベース。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

![※EPSとは・・・[Earnings Per Share]=1株当たり利益。当期利益を発行済株式数で割ったものです。 (注)データは2009年8月~2019年8月。EPSはリフィニティブI/B/E/Sによる予想ベース。 (出所)FactSetのデータを基に三井住友DSアセットマネジメント作成](https://ggo.ismcdn.jp/mwimgs/8/2/500/img_825c39f7b57ce3aa052bdbc6c3a52fb149841.jpg)

(注)データは2009年8月~2019年8月。EPSはリフィニティブI/B/E/Sによる予想ベース。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

※上記の見通しは当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。今後、予告なく変更する場合があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『2019年9月のマーケットの振り返り②』を参照)。

(2019年9月4日)