強気の投資家は要注意

足元の経済を取り巻く状況が、市場に織り込まれた金融刺激策を正当化するとは考えません。そのため、株式に慎重な姿勢を崩さず、株式のアンダーウェイトを継続します。また、13兆ドル相当のグローバル債券がマイナスの利回りとなっている状況を考えると、債券のアンダーウェイトと、キャッシュのフルオーバーウェイトを維持します。

市場の急上昇に歯止めをかけられなかったFRBの警告

ハト派色を一段と鮮明にしたFRB高官の発言を受け、6月の株式市場は大幅な上昇となりましたが、その後7月は、月末の米連邦公開市場委員会(FOMC)を控え、強気の姿勢を維持しつつ、落ち着いた展開となりました。

FOMCは、7月31日、多くの市場関係者が「タカ派的」とみなした利下げを行いました。FRBは、市場の期待に応えてFF金利の誘導目標を25ベーシスポイント引き下げたものの、主要中央銀行の協調的な利下げ局面の開始というよりは、景気循環における金融政策の調整に過ぎないことを示唆するパウエル議長の発言が市場を混乱させました。

とはいえ、主要先進国の株式市場は底堅く推移したことから、MSCI世界株価指数の月間騰落率は+1%と辛うじてプラスに留まり、年初来の騰落率を+17%前後としました。債券も同様の展開となり、JPモルガン・グローバル国債指数の月間騰落率は+0.7%となりました。市場別ランキングでは、米国株式市場が引き続き上位に留まり、月間騰落率は+1.5%、年初来騰落率は+20%強となりました。また、スイス株式は、年初来騰落率が+24%弱と好調さが際立ちました。

業種セクター別では、情報通信技術(IT)セクターが堅調さを維持し、月間騰落率は+3.1%、年初来騰落率は+30%弱となりました。これに対し、エネルギー、素材の両セクターは出遅れ感が目立ちました。貿易量の縮小を背景とした資源価格の低迷が響きました。ヘルスケア・セクターも低調でした。

FRBの今後のハト派の度合いを巡る不透明さにもかかわらず、世界的な金融緩和期待が債券市場を下支えました。欧州中央銀行(ECB)は、経済の低成長と期待外れのインフレ率のため、独自の施策を検討中です。日本銀行やその他の中央銀行も同様です。

先進国国債市場と同じく、新興国債券市場も上昇しました。

新興国債券市場はとりわけ堅調で、JPモルガン新興国債券指数の年初来騰落率は、現地通貨建て新興国債券指数が+9%強、ドル建て新興国債券指数が+12%強の上昇となりました。この間、新興国社債指数は+10%弱の上昇となりました。

為替市場では、ドル高基調が続きました。ポンド安が際立ち、年初来の対ドル・レートは4%前後の下落となりましたが、下げの大半は7月の下げに因るものです。これは、EUの合意が得られなくとも、10月31日にはブレグジットを実現するとのジョンソン新首相の発言に対する投資家の反応を映したものと見ています。

完璧さを織り込んだ市場

世界の株式市場は、競うように、史上最高値を更新しました。主要中央銀行が、経済の減速を止めるため、流動性を供給するとの投資家の見方が強まったためです。

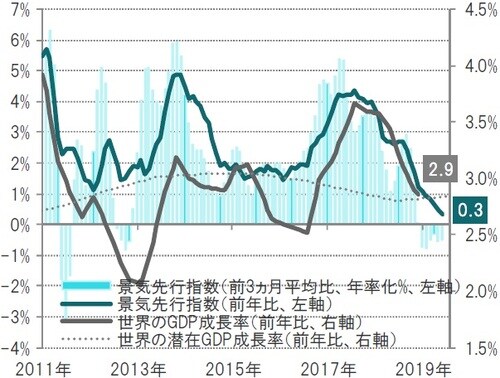

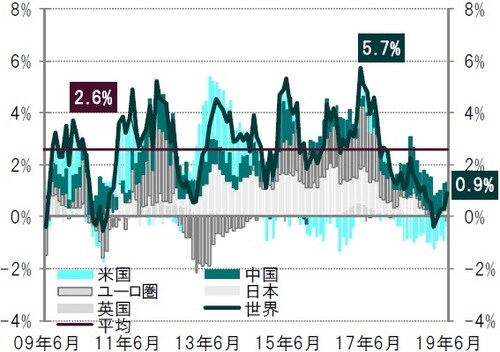

一方、ピクテでは、足元の経済を取り巻く状況が、市場に織り込まれた金融刺激策を正当化するとは考えません。最近の経済指標の悪化は、今年の世界の経済成長率が2.2%と、潜在成長率を下回ることを示唆していますが、この程度の経済の減速が、積極的な金融緩和を正当化するとは思われないからです。

ピクテでは、このような理由で、株式に慎重な姿勢を崩さず、株式のアンダーウェイト(ベンチマークより低い投資比率)を継続します。また、13兆ドル相当のグローバル債券がマイナスの利回りとなっている状況を考えると、債券に積極的な姿勢を取ることも困難です。キャッシュは、フルオーバーウェイト(ベンチマークを上回る投資比率)を維持します。

株式:割安感が目立つ金融株

世界経済が減速し、企業の利益成長率が悪化する状況では、引き続き、バリュエーションが妥当な水準から割安な水準で推移するセクターを選好します。

金融セクターは、割安なセクターに分類され、バリュエーション面では、株価純資産倍率(PBR)で見てもPERで見ても、過去20年の傾向を下回って推移する数少ない資産クラスの一つです。ピクテでは、米国等の利下げが市場の期待よりも小幅に留まると見ており、そうなれば、融資の利鞘が広がる銀行にとっての好材料となり得ることから、投資資金を金融セクターに配分することは理にかなうと考えます。

金融セクター以外では、ディフェンシブなセクターに注目しており、利益成長率がピークを付けつつある情報技術(IT)セクターをアンダーウェイトとする一方で、生活必需品セクターをフルオーバーウェイトとしています。地域別に見て最も割高な米国をアンダーウェイトとしているのは、バリュエーション面でも利益成長面でも先行きが暗い、最悪の組み合わせの市場の一つとなっているからです。

また、S&P500種株価指数先物の投資家のネットのポジションが相当高位に留まっていることを考えても、市場急落の公算が一段と大きくなると見ています。

MSCI世界株価指数構成銘柄の利益予想のネットの上方修正の比率、つまり予想の修正全体に占めるネットの上方修正の比率で測った利益の伸びの勢い(アーニングズ・モメンタム)は、大幅に悪化しています。

企業の利鞘には世界的に下押し圧力がかかっていますが、このような状況は、株式アナリストの予想に反映されていないと考えます。企業利益の伸びの鈍化は今後も続き、株式アナリストの市場予想を下回ると思われます。ピクテのモデルは、今後12ヵ月の一株利益成長率をおよそ1%と予測しており、株式アナリストの市場予想のおよそ8%前後を大きく下回ります。

一方、見通しが明るいのは、景気の先行きが著しい改善を見せつつあるユーロ圏です。ピクテの景気先行指数は、前月比で4ヵ月連続の上昇を記録し、フランスとスペインをけん引役にプラス圏に入りました。良好な消費者心理と改善基調の労働市場は、個人消費による景気の下支えを示唆しています。企業利益の見通しも良好です。4‐6月期の決算発表は、ユーロ圏企業の90%以上が年内の利益予想を維持または上方修正しています。

※ピクテ世界景気先行指数(物価調整後):米国、欧州連合(EU)、日本の生産者物価指数(PPI)で調整、6ヵ月先行、前年比

※世界の企業利益:MSCI ACWI指数構成銘柄の利益、前年比、為替レート調整後、灰色の点はI/B/E/Sの12ヵ月先コンセンサス予想

出所:ピクテ・アセット・マネジメント

※ピクテ景気先行指数はピクテが独自で算出している指数出所:ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

新興国株式および英国株式は、引き続き、オーバーウェイトとします。英国株式は、欧州連合(EU)離脱(ブレグジット)を巡る懸念を嫌気して割安感が際立ち、投資妙味が強まっていると見ています。また、配当利回りは、グローバル株式の2.5%に対して、5%と高水準です。一方、新興国株式市場では、バリュエーション面での割安感に加え、ここ数週間、先進国市場を上回る利益成長率を予測する株式アナリストが増えています。

債券・為替:ディフェンシブ性資産の供給不足

これまでには、投資ポートフォリオのボラティリティ(変動率)を抑えるために先進国債券に頼ることが可能だった時期がありましたが、足元の状況は一変しています。13兆ドル相当の先進国債券の利回りがマイナス圏に沈んでいるからです。JPモルガン世界国債指数の実質利回りは過去最低でマイナスを付けており、今後3~6ヵ月については、投資適格債市場を構成するいかなる債券にも、ベンチマークの組入比率を上回る保有は正当化されないと考えます。従って、米国国債は、今月、ニュートラル(ベンチマーク並みの投資比率)に引き下げました。債券市場の上昇相場の基盤は、脆弱さを増しているように思われます。

理由の一つは、利下げ期待が過度に楽観的なことです。米国では、フェデラルファンド金利(FFレート)先物に、今後12ヵ月で各25ベーシスポイント(0.25%)の3回の追加利下げが織り込まれていますが、このような期待はFRBが講じた予防的利下げをはるかに上回るものであり、行き過ぎだと考えます。米連邦準備制度理事会(FRB)が100ベーシス・ポイント以上の利下げを行うのは、景気後退局面に限られることは、歴史が証明しています。さらに、米国のインフレ圧力が高まりつつあります。

ピクテが注視するテクニカル指標も警戒信号を発しています。とりわけ、投資家の国債のポジションから示唆されるのは、中短期的な市場急落の確率が増し、当該資産クラスが「買われ過ぎ」の状況にあることです。バリュエーション指標も市場の支えにはなっていません。ピクテのモデルが算出するバリュエーション・スコアのランキングでは、最も割高な4つの資産クラスのうち3つが債券です。また、世界国債ならびに米国の国債および投資適格社債は、いずれも長期的な傾向を1.5標準偏差上回る割高な水準で推移しています。

一方、英国国債はニュートラルに上方修正しましたが、これは、「合意なき」ブレグジットが現実のものとなるリスクが増しつつあり、市場の下支えになると考えるためです。

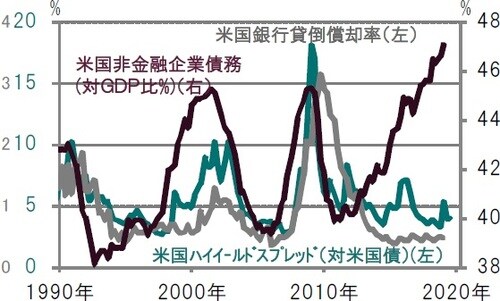

国債および投資適格社債全般について正しいと言えることは、ユーロ圏および米国のハイイールド債にも該当すると考えアンダーウェイトとしています。信用格付けは悪化、レバレッジは上昇基調で、金融セクターを除く社債の発行残高はGDP(国内総生産)比47%と過去最高水準に達しており、ITバブル崩壊時の2000年或いはグローバル金融危機発生時の2008年に付けた水準を上回ります。

一方、新興国ソブリン債、特に現地通貨建て国債の先行きは、比較的良好です。利回りが魅力的な水準であることに加え、当該債券リターンの主要な源泉である新興国通貨が対米ドルで20%以上割安な水準にあるからです。ただし、ロシア・ルーブル、南アフリカ・ランドおよびブラジル・レアルは、年初以降、米ドルに対して上昇していることには注意が必要です。

この他、スイスフランをオーバーウェイトとしました。先進国の通貨安競争に拍車がかかる環境では、スイスフランが最もよく持ちこたえる可能性が高いと考えます。

※米国非金融企業債務(対GDP比%)は2018年10‐12月期まで、スプレッドは2019年4‐6月期まで

出所:トムソン・ロイター・データストリームのデータを使用しピクテ投信投資顧問作成

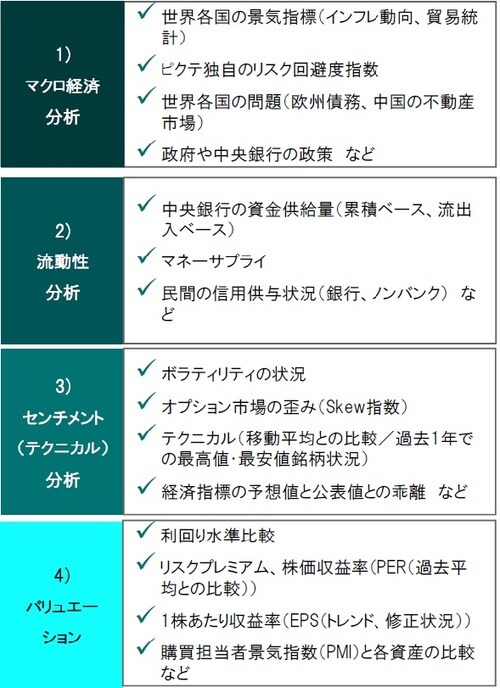

資産配分比率決定の分析ポイント 4つの柱

ピクテでは資産配分比率決定の分析ポイントとして4つの柱を用いています。その4つの柱は、1)マクロ経済分析、2)流動性分析、3)センチメント(テクニカル)分析、4)バリュエーションです。たとえば、株式の投資配分を決定するにあたってもすべての要素が常に株式のオーバーウェイトを同時に示すわけではありません。投資判断決定には、こうした異なる観点からの投資判断決定のポイントを勘案することが重要と考えています。

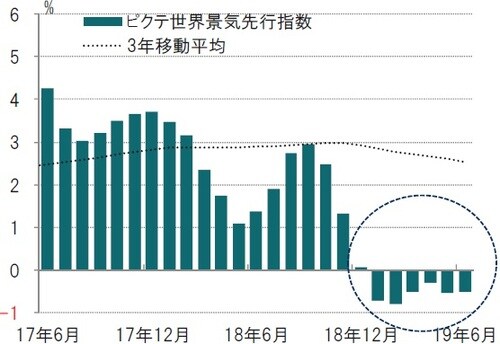

1)マクロ経済分析~世界の景気先行指数は引き続きマイナス

ピクテのマクロ経済分析は、世界経済が広範囲で失速しつつあることを示唆しています。ピクテ世界景気先行指数(前3ヵ月平均比)は6ヵ月連続マイナスとなりました。特に、輸出主導の資本財・サービスや製造業セクターは、世界貿易の混乱を受け、引き続き下押し圧力がかかりそうです。

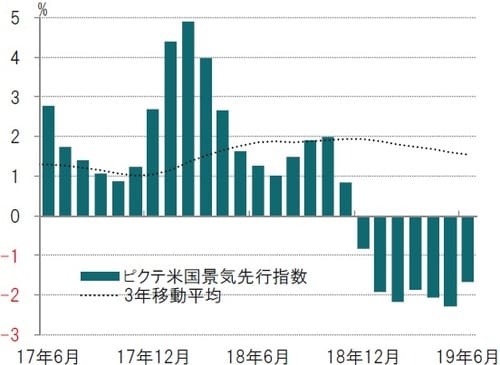

このような状況が米国ほど鮮明に見られる場所は他にありません。とはいえ、消費者需要は底堅く、労働市場も逼迫した状況が続いています。米連邦準備制度理事会(FRB)は、7月の25ベーシスポイント(0.25%)の利下げに続き、若干の追加利下げを行うものと思われますが、金融市場が織り込んでいるよりも小幅の、予防的な利下げに留めるものと考えます。

一方、ユーロ圏経済の先行きは、米国よりも良好です。前3ヵ月平均比のユーロ圏の景気先行指数は、フランス、イタリア両国の鉱工業生産および消費者心理の改善ならびに労働市場の逼迫を受け、4ヵ月連続で上昇しています。

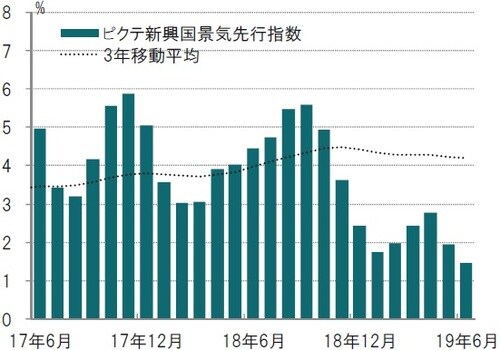

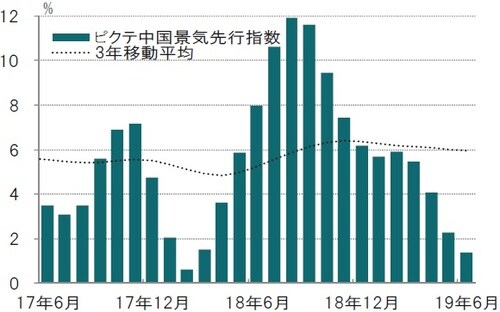

この間、新興国市場では、中国の4‐6月期のGDP(国内総生産)成長率が過去27年で最低水準を記録しましたが、サービス・セクターは比較的堅調でした。また、新興国市場全体の経済成長は、相対的に良好です。ピクテ新興国景気先行指数(前3ヵ月平均比)は2ヵ月連続低下したものの、プラスを維持しています。(図表7~10参照)

※ピクテ景気先行指数はピクテが独自で算出している指数

出所:ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

※ピクテ景気先行指数はピクテが独自で算出している指数

出所:ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

※ピクテ景気先行指数はピクテが独自で算出している指数

出所:ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

※世界のGDP成長率:39カ国の先行指数の加重平均、世界の潜在GDP成長率:ピクテによる潜在成長率推計

出所:ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

世界の民間設備投資と輸出への影響

ピクテの世界景気先行指数(3ヵ月比)は底打ちの兆しが出ており最悪期は脱しつつあります。しかし、グローバル経済サプライズ指数はマイナス圏にあり、市場予想を下回る経済指標が相次いで発表される状況に変わりません。また、グローバルEPSリビジョンは数ヵ月前までは大きく改善を示していたものの再び急低下しました。マクロ環境は総じて弱いとの判断です。

世界の経済成長率(GDP)は2017年にピークを打ったあと減速傾向になっています。しかし、前述したとおりピクテの世界景気先行指数(3ヵ月比)は底打ちの兆しが出ています。

一方、世界の新規受注(PMI)は大幅に悪化しており、これは世界の民間投資をさらに減速させる可能性があります(図表11参照)。米中貿易戦争によって中国からの輸入は減少し、新興国アジア(除く中国)からの輸入が増加していることから(図表12参照)、企業側の対応が進んでいることがうかがえますが、センチメントを好転させるまでには至っていません。

出所:ピクテ・アセット・マネジメント

米国の景気先行指数(前3ヵ月平均比)は7ヵ月連続マイナスとなりました(図表13参照)。しかし米国では鉱工業生産部門が低迷する一方、個人サービス部門や建設などが好調となるなど乖離がみられます(図表14参照)。

※ピクテ景気先行指数はピクテが独自で算出している指数

出所:ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

ユーロ圏の景気先行指数(前3ヵ月平均比)は7ヵ月ぶりにプラスに転じました。(図表15参照)

※ピクテ景気先行指数はピクテが独自で算出している指数

出所:ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

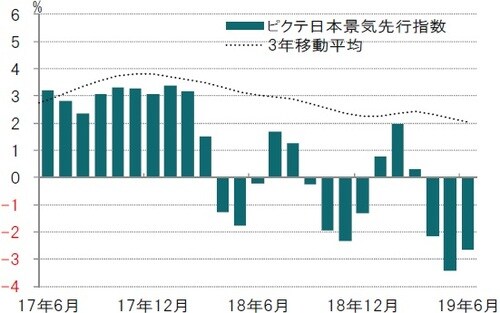

ピクテの景気先行指数は、前月比で4ヵ月連続の上昇を記録し、フランスとスペインをけん引役にプラス圏に入っています。欧州の製造業のセンチメントが低迷する中で、欧州の鉱工業生産は前月比で3ヵ月ぶりにプラスに転じたほか、個人消費は堅調、労働市場も健全です。良好な消費者心理と改善基調の労働市場は、個人消費による景気の下支えを示唆しています。企業利益の見通しも良好です。日本の景気先行指数(前3ヵ月平均比)は3ヵ月連続マイナスとなりました(図表16参照)。

※ピクテ景気先行指数はピクテが独自で算出している指数

出所:ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

中国のピクテ景気先行指数(前3ヵ月平均比)は4ヵ月連続低下し過去平均を大きく下回りました(図表17参照)。

※ピクテ景気先行指数はピクテが独自で算出している指数

出所:ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

製造業や輸出の低迷が影響しています。一方、中国においても企業(製造業)と個人消費に乖離が見られます。小売売上高(自動車除く)は増加、なかでも電気用品や家具、建築材料が改善しました。自動車も駆け込み需要から増加しています。固定資産投資を見ても不動産は伸びています。製造業は不確実性の高まりから下落しています。ただむしろ懸念されるのは期待が高いインフラ投資が伸び悩んでいる点です。今後のてこ入れ重点ポイントはインフラ投資とみています(図表17~20参照)。

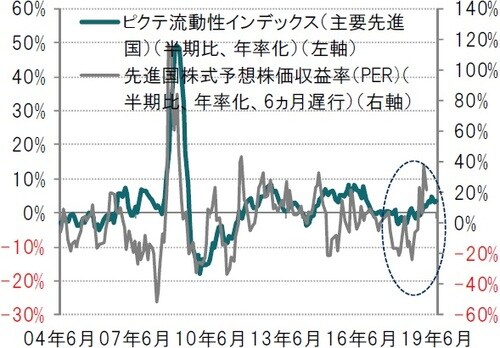

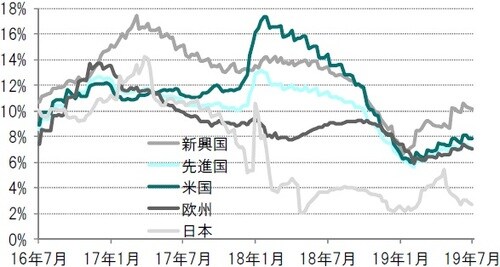

2)流動性(資金動向)~ニュートラル

ピクテの流動性分析は、リスク資産に対する慎重な姿勢を示唆しています。銀行貸出が中銀に代わって流動性を供給する構図に変化はありません。主要国の過剰流動性((マネーサプライ増加率)-(名目GDP成長率))は、PER(6ヵ月変化率)に先行する傾向が過去には見られました。ここにきてPERの水準は過剰流動性の水準に対して高い水準にあることに注視が必要とみています。

ピクテのモデルによると、足元の株価収益率(PER)は、世界の中央銀行が、年内、市中に最大1.8兆米ドルもの流動性を供給する可能性があることを示唆しており、2008年のグローバル金融危機以降の年間平均である1.2兆米ドルを大きく上回ります。このような規模の金融刺激策には、米国、ユーロ圏、日本、中国が同時に金融緩和を実施する必要があり、実現の公算は極めて小さいと考えます。

ピクテでは、マネーサプライの伸び率と名目GDP成長率の差として算出している3大経済圏(G3)の過剰流動性が、足元の水準の3.6%近辺でピークを付けた可能性が高いと見ており、近い将来、PERに下押し圧力がかかると考えます(図表21~25参照)。

※主要先進国:米国、英国、ユーロ圏、日本、カナダ

※先進国株式:MSCI世界株価指数※世界株式予想株価収益率(PER)予想変化率は2004年12月~2019年7月

出所:ピクテグループのデータを使用しピクテ投信投資顧問作成

出所:トムソンロイター・データストリーム、ピクテ・アセット・マネジメント作成

3)センチメント(テクニカル)(市場参加者動向)~買いのシグナルは出ていない

ピクテのテクニカル分析は、現在の水準では、株式にも債券にも買いのシグナルを出していません(図表26参照)。興味深いことに、直近の株式市場の上昇は、株式投資信託に極めて僅かの資金流入をもたらしたに過ぎません。もっとも、資産運用会社のS&P500種株価指数先物のネットのポジションは高位に留まり、投機的ともいえるポジションを構築する機関投資家は強気過ぎと見ています。

※世界株式:MSCI ACWI株価指数(ドルベース)

※ピクテ流動性、センチメントインデックスはピクテ独自に算出

出所:ピクテグループのデータを使用しピクテ投信投資顧問作成

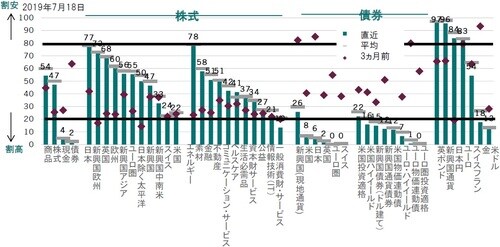

4)バリュエーション(相対的価値分析)~世界株式市場全体では中立

ピクテのバリュエーション分析は、世界の株式市場が、全体で見ると、割高でも割安でもないことを示唆しています。

企業の利鞘には世界的に下押し圧力がかかっています。経済が減速する中で賃金上昇率は堅調に推移しており、企業業績にとってはマイナス材料です。世界的に労働人口は不足しているため、すぐには解消されないとみています。

このような状況は、株式アナリストの予想に反映されていないと考えます。企業利益の伸びの鈍化は今後も続き、株式アナリストのコンセンサス予想を下回ると思われます。ピクテのモデルでみると、ピクテの世界景気先行指数(PPI調整後、6ヵ月先行)は、MSCI ACWI指数構成銘柄のEPS成長率(為替調整後、12ヵ月先)に先行する傾向があります。そのピクテのグローバル景気先行指数が直近+0.9を示す中、株式アナリストの市場予想(MSCI ACWI指数構成銘柄のEPS成長率)は+7.6%と大きく乖離しています。この点に注視が必要と考えます。

今後、景気後退局面に入ると仮定するならば、市場予想は過大な成長を織り込んでいることになるため、ピクテは株式に対して保守的にみており、この点に注視が必要と考えます(図表27~28参照)。

※ピクテ世界景気先行指数(物価調整後):米国、欧州連合(EU)、日本の生産者物価指数(PPI)で調整、6ヵ月先行、前年比

※世界の企業利益:MSCI ACWI指数構成銘柄の利益、前年比、為替レート調整後、灰色の点はI/B/E/Sの12ヵ月先コンセンサス予想

出所:ピクテ・アセット・マネジメント

相対的に欧州株式およびディフェンシブセクターに投資妙味

エクイティリスクプレミアムは、欧州のほうが米国よりも高い状況に変わりはなく、相対的に欧州株式を選好する材料になります(図表29参照)。

※リスクプレミアム:配当利回り+名目GDP成長率(10年平均)- 債券利回り

出所:ピクテ・アセット・マネジメント

ユーロ圏の相対消費者および企業信頼感(米国対比、Zスコア)は、MSCI欧州株の相対パフォーマンス(対MSCI米国株)との連動性が高い傾向が続いていましたが、過去数年間は連動性が低下しています(図表30参照)。これは、欧州と米国の産業構造の違いや、欧州における政治リスク、経済成長率の格差などが影響していると考えられますが、ピクテの欧州景気先行指数は改善を示していることから、今後はこのギャップが縮小するとみています。

MSCI ACWIにおける世界景気敏感セクター(情報技術、資本財・サービス、素材、一般消費財・サービス)のディフェンシブセクター(ヘルスケア、生活必需品、公益、通信)に対する相対パフォーマンスは、米国10年国債利回りと連動性が高く、米国10年国債利回りが低下する局面ではディフェンシブセクターがアウトパフォームする傾向が見られました。しかし、直近ではその連動性が薄れています。米国国債は米国の景気後退を織り込んでおり、米国株式はリフレを織り込んでいます。ここでも、米連邦準備制度理事会(FRB)が市場関係者の期待通りの流動性を供給できるかがポイントになります(図表31参照)。

出所:トムソン・ロイター・データストリーム、ピクテ・アセット・マネジメント

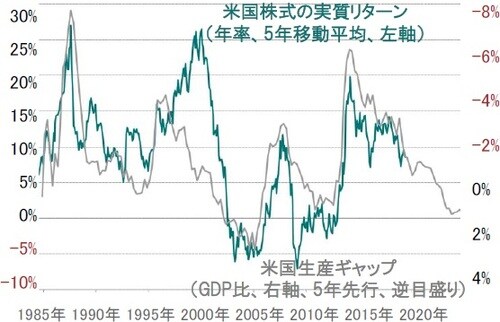

米国生産ギャップ(GDP比)は、米国株式の実質リターンを予測する先行指標となっています。同ギャップがプラスであるということは、米国株式の実質リターンが今後鈍化することを示唆しています(図表32参照)。

出所:ピクテ・アセット・マネジメント

株式は直近上昇したものの、過去20年の相対比較でみれば妥当な水準です。地域別(株式)で、は日本と新興国欧州、英国、欧州が相対的に割安、米国とスイスが相対的に割高です。米国市場は、引き続き、最も割高であり、景気循環調整後ベースのPERは世界株式のPERを30%上回ります。セクター別では、エネルギーと素材が相対的に割安、一般消費財サービスと情報技術が相対的に割高です。一方、債券は非常に割高となっています。国債ではスイスと欧州が過去20年で最も割高となっています(図表35参照)。

※各国・地域別株式:MSCI各国・地域別株価指数

出所:トムソンロイター・データストリーム(I/B/E/S)のデータをもとにピクテ投信投資顧問作成

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

出所:ピクテグループのデータを使用しピクテ投信投資顧問作成

債券市場も、引き続き、極めて割高

債券市場は、引き続き、極めて割高です。JPモルガン国債指数で測ったグローバル債券の実質利回り(世界国債利回り‐コアインフレ率)は、過去最低のマイナス1%を付けており、過去最低水準となっています(図表36参照)。また、世界国債利回りのトレンドからの乖離でみても、トレンドを大きく下回っています(図表36参照)。

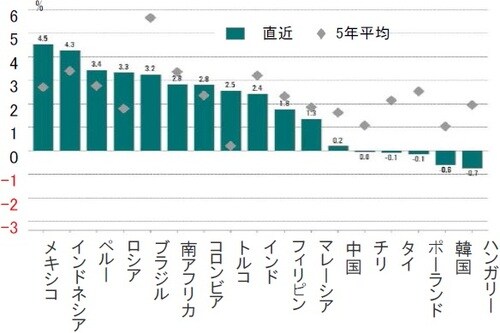

先進国国債はマイナスの実質利回りしかなく、イタリア国債でさえ政治リスクが上乗せされているにもかかわらず、実質利回りは0%まで低下しました。一方、新興国では国債の実質利回りがプラスの国が多く、中でもメキシコ、インドネシア、ペルー、ロシアが相対的に高い実質利回りを提供しています。

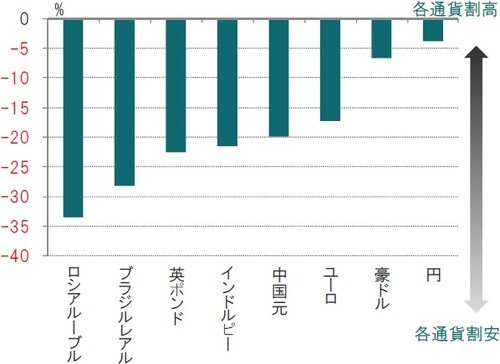

債券セクターの中では、現地通貨建て新興国債券に投資妙味があると見ていますが、これは、新興国通貨が、対ドルで最大25%と割安な水準に留まっているからです。

ドルは割高

米ドルは米ドルの均衡点からの乖離度や財政収支+経常収支変化などからみてもかなり割高であり、今後は米ドル安になる可能性があります。一方、新興国通貨は、景気先行指数は新興国のほうが先進国よりも状態が良く、バリュエーションの観点からも魅力的です。

ピクテの為替モデルによればドルは各主要通貨に対して適正値から割高となっており、この水準は過去30年間でも高い水準です。過去の実績では高い水準をつけた後、ドルは下落する傾向がみられました。

米国のインフレ率が予想を上回って上昇する、或いは、トランプ政権が新たな減税策を発表する等の想定外の事態が起こらない限り、ドルの一段の上昇の公算は限定的だと考えます。ただし、米ドル安を見込むには、米国景気のピークアウトやFRBのハト派政策、ユーロ圏の景気先行指数が上昇するといった条件が必要であり、時期尚早かもしれませんが、中長期的には米ドル安になると考えています。

新興国通貨も依然として割安です。ピクテのバリュエーション指標は、新興国通貨が購買力平価ベースで20数年ぶりの割安水準にあることを示唆しています。米連邦公開市場委員会(FOMC)にてハト派のスタンスが強まれば、ドル安が進行して新興国市場の追い風になると考えます。

通貨の適正価値を測るピクテのモデルは、大方の先進国通貨および新興国通貨に対してドルに割高感があることを示しています(図表38~41参照)。

※ピクテが独自に開発した通貨評価モデル(インフレ率等様々な指標を用いて、通貨の適正価値を予測)による均衡点からの乖離度(対ドル)で見た指標

出所:ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

※財政収支+経常収支変化:GDP比、5年変化率、2年先行

出所:ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

※米ドルの均衡点からの乖離度は、貿易加重レートの過去のトレンドからの偏り

※米ドルの変化率は、貿易加重レートの今後5年間の変化率、年率換算

出所:ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

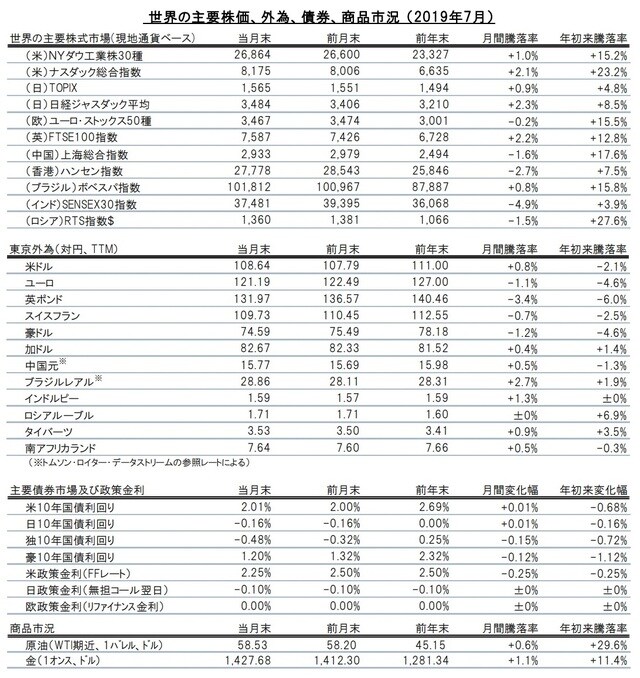

参考データ

※将来の市場環境の変動等により、当資料記載の内容が変更される場合があります。

記載のデータは、将来の運用成果等を示唆あるいは保証するものではありません。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『ピクテ・マルチアセット・ストラテジー 2019年8月』を参照)。

(2019年8月16日)

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~