金融緩和期待から株式市場は堅調

史上最高値を相次いで更新する米国株式市場

■米国株式市場は、米連邦準備制度理事会(FRB)による予防的な利下げに対する期待が高まり、堅調に推移しています。主要株価指数は7月15日に、NYダウが2万7,359.16ドル、S&P500種指数が3,014.30ポイント、ナスダック総合指数が8,258.19ポイントと、史上最高値を更新しました。

![]()

利下げと業績(景気)の関係に注目

株式市場は業績見通しの悪化を一旦織り込もう

■一方、業績の先行きを見るリビジョン・インデックスは大幅に悪化しています。S&P500種ベースのリビジョン・インデックス(4週移動平均)は7月11日現在で▲25.3%と6週間連続で悪化しており、今後の業績見通しに対して慎重さが増しています。株式市場は、業績見通しの悪化を一旦は織り込むと見られ、上値が重くなる可能性があります。今後は、利下げと業績(景気)の関係に注目する必要がありそうです。

景気後退が避けられれば「株高・金利上昇」

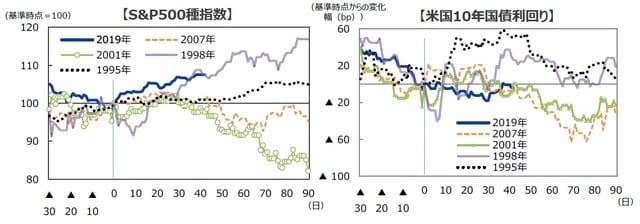

■過去の利下げ局面を整理しました。1995年、1998年は景気後退が回避され、株価は上昇し、10年国債利回りも上昇しました。一方、2001年はITバブルの崩壊で、また、2007年は住宅バブルの崩壊でそれぞれ景気後退局面となり、株価は下落、10年国債利回りは低下しました。FRBの利下げ後、景気後退が避けられた場合は「株高・金利上昇」、景気後退に陥った場合は「株安・金利低下」という極めて妥当なパターンが示されています。米国株式市場は、今後の金融政策と景気回復の確かさが試される展開となりそうです。

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

(2019年7月18日)

関連マーケットレポート

2019年7月12日 『FOMC議事要旨』、7月末に予防的利下げへ

2019年7月09日 吉川レポート(2019年7月) G20サミットを受けた経済・金融シナリオ