6.為替

<現状>

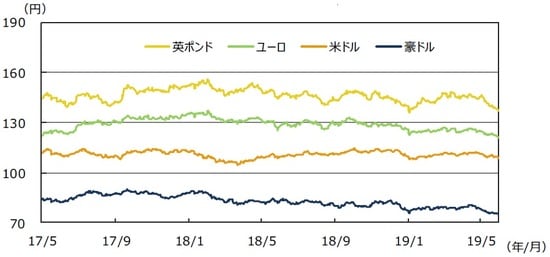

円は米ドル、ユーロ、豪ドル、英ポンドに対して上昇しました。米国が中国からの輸入2,000億ドル分に対し25%の追加関税引上げを表明したことをきっかけに米中貿易摩擦が再燃したことや、月末には新たにトランプ大統領がメキシコに対する追加関税を課すと表明したことから、月間を通じてリスク回避の動きが強まり安全通貨とされる円が買われました。英国ではメイ首相が保守党党首辞任を表明し、EU離脱が混迷の度合いを増していることからポンドが大幅に下落し、前月末比▲5.83%となりました。また、豪州ではRBAの利下げ観測が高まったことから、豪ドルが大幅に下落し、前月末比▲4.36%となりました。

<見通し>

円の対米ドルレートは、 日米実質金利差が米ドルの支援材料になると考えられる一方、貿易摩擦の激化を受けたリスク回避の動きや、FRBの金融政策が当面据え置かれるとみられることが米ドルの上値を抑制するため、110円を中心とするレンジから小幅に円高方向に推移する見通しです。

円の対ユーロレートは、貿易摩擦に対する懸念を受けたリスク回避の動きや、ユーロ圏の景気減速が続いていることがユーロの重石となりそうです。ECBが緩和的な政策を続けると見られることも、ユーロ圏の上値を抑制すると見られます。

円の対豪ドルレートは、RBAによる利下げ観測の高まりなどを受けてレンジが下方へシフトしています。貿易摩擦の激化に対するリスク回避姿勢の高まりや、国内の軟調な経済指標、さらに中国経済減速への懸念などが豪ドルの重石になると見られます。

各通貨の対円レート

7.リート

<現状>

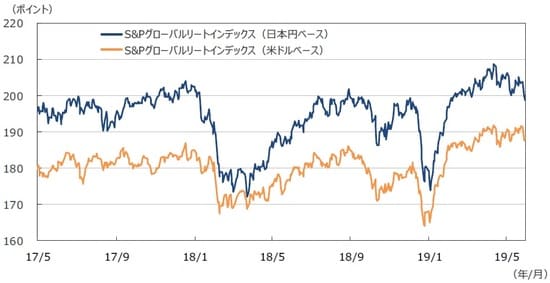

グローバルリート市場(米ドルベース)は、貿易摩擦激化の懸念によるリスク回避ムードの高まりを受けて下落しました。ただし、主要国の長期金利が低下したことがリート市場の下支えとなったほか、リートのディフェンシブ性が評価され、下落幅は前月比で▲0.52%にとどまりました。一方、円ベースの月間変化率では、安全通貨とされる円が買われたため為替はマイナスに寄与し、同▲3.02%となりました。

<見通し>

米国と中国、メキシコを巡る貿易摩擦への警戒感が高まる中、長期金利は上昇しにくく、低位で推移すると予想されます。低金利環境が支援材料になるほか、リスク回避ムードの高まりから株式などが選好されにくい状況において、リートの安定的な賃貸収入や相対的に高い利回りが着目されやすい展開となりそうです。

代表的グローバルリート指数の推移

(注2)日本円ベースは2005年1月1日の米ドルベースを基準に指数化。

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

8.まとめ

<株式>

S&P500種指数採用企業のEPSは19年が前年比+2.9%、20年が同+11.7%です(19年5月31日発表、リフィニティブI/B/E/Sベース)。一方、日本の予想経常利益増益率は19年度(20年3月期決算)が前年度比+7.1%、20年度(21年3月期決算)は同+6.5%です(東証一部除く金融、QUICKコンセンサスベース、19年5月31日現在)。今後、米国では中国やメキシコからの輸入品に対する追加関税の引き上げが米国の消費動向や企業収益に影響を与えることが想定され、米国企業の収益環境の改善スピードが鈍化する可能性があります。一方、日本企業の収益予想も、貿易摩擦の世界的な拡大が懸念される中で、慎重さを増す可能性があります。日米の株式市場は、当面、上値の重い展開が続きそうです。

<債券>

米欧の金利は、米中貿易摩擦長期化への懸念等から当面低位での推移が続くと見られます。米中対立に一定の妥協が得られた場合、徐々にレンジを切り上げると思われますが、FRBやECBなどが慎重な政策スタンスを維持していくと見られることから、上昇余地は限定的なものになると予想されます。日本では、物価(コア)上昇率は0%近辺まで鈍化すると見られることに加えて、貿易摩擦の長期化により年後半の景気見通しが従来想定よりも下振れてきているため、当面マイナス圏での推移が継続する見通しです。

<為替>

円の対米ドルレートは、 日米実質金利差が米ドルの支援材料になると考えられる一方、貿易摩擦の激化を受けたリスク回避の動きや、FRBの金融政策が当面据え置かれるとみられることが米ドルの上値を抑制するため、110円を中心とするレンジから小幅に円高方向に推移する見通しです。

円の対ユーロレートは、貿易摩擦に対する懸念を受けたリスク回避の動きや、ユーロ圏の景気減速が続いていることがユーロの重石となりそうです。ECBが緩和的な政策を続けると見られることも、ユーロ圏の上値を抑制すると見られます。

円の対豪ドルレートは、RBAによる利下げ観測の高まりなどを受けてレンジが下方へシフトしています。貿易摩擦の激化に対するリスク回避姿勢の高まりや、国内の軟調な経済指標、さらに中国経済減速への懸念などが豪ドルの重石になると見られます。

<リート>

米国と中国、メキシコを巡る貿易摩擦への警戒感が高まる中、長期金利は上昇しにくく、低位で推移すると予想されます。低金利環境が支援材料になるほか、リスク回避ムードの高まりから株式などが選好されにくい状況において、リートの安定的な賃貸収入や相対的に高い利回りが着目されやすい展開となりそうです。

(2019年6月5日)