3.企業業績と株式

<現状>

S&P500種指数の5月の1株当たり予想利益(EPS)は175.85米ドル、前年同月比の伸び率は+5.0%でした。東証株価指数(TOPIX)の予想EPSは125.08円(同▲3.9%)でした(いずれも予想はリフィニティブI/B/E/Sベース)。5月の米国株式市場は、年初からの堅調な推移が一転し、大幅な調整となりました。5日にトランプ大統領が対中関税第3弾の税率引き上げを表明、さらには第4弾(3,000億米ドル)の実施検討、中国の報復関税など、両国の対立がエスカレートしました。月末にはトランプ大統領がメキシコからの輸入品に追加関税を課す方針を示したことなどから米国株式市場は下げ幅を拡大しました。S&P500種指数は前月比で▲6.6%、ナスダック総合指数は同▲7.9%、NYダウは同▲6.7%でした。一方、日本株式市場も貿易摩擦の激化を背景に大幅調整となりました。TOPIXは前月比▲6.5%、日経平均株価は同▲7.4%でした。

<見通し>

S&P500種指数採用企業のEPSは19年が前年比+2.9%、20年が同+11.7%です(19年5月31日発表、リフィニティブI/B/E/Sベース)。一方、日本の予想経常利益増益率は19年度(20年3月期決算)が前年度比+7.1%、20年度(21年3月期決算)は同+6.5%です(東証一部除く金融、QUICKコンセンサスベース、19年5月31日現在)。今後、米国では中国やメキシコからの輸入品に対する追加関税の引き上げが米国の消費動向や企業収益に影響を与えることが想定され、米国企業の収益環境の改善スピードが鈍化する可能性があります。一方、日本企業の収益予想も、貿易摩擦の世界的な拡大が懸念される中で、慎重さを増す可能性があります。日米の株式市場は、当面、上値の重い展開が続きそうです。

EPSと株価指数の推移(米国)

![※EPSとは・・・[Earnings Per Share]=1株当たり利益。当期利益を発行済株式数で割ったものです。 (注)データは2009年5月~2019年5月。EPSはリフィニティブI/B/E/Sによる予想ベース。(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成](https://ggo.ismcdn.jp/mwimgs/2/e/550/img_2efc4deb374b59e717e2044a4b645c9064365.jpg)

(注)データは2009年5月~2019年5月。EPSはリフィニティブI/B/E/Sによる予想ベース。

EPSと株価指数の推移(日本)

![※EPSとは・・・[Earnings Per Share]=1株当たり利益。当期利益を発行済株式数で割ったものです。 (注)データは2009年5月~2019年5月。EPSはリフィニティブI/B/E/Sによる予想ベース。(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成](https://ggo.ismcdn.jp/mwimgs/2/4/550/img_2428ae75d64c4b54959d1f5eb13ef55562504.jpg)

(注)データは2009年5月~2019年5月。EPSはリフィニティブI/B/E/Sによる予想ベース。

4.金融政策

<現状>

米連邦準備制度理事会(FRB)は、4月30日、5月1日に開催した米連邦公開市場委員会(FOMC)で、政策金利(FFレート)の誘導レンジを2.25%~2.50%に据え置きました。また、パウエルFRB議長は会合後の会見で、性急な利下げの可能性を否定しました。

欧州中央銀行(ECB)は、4月10日の理事会で政策金利、預金ファシリティ金利(金融機関が手元資金をECBに預け入れる際の金利)を各々0.00%、▲0.40%に据え置きました。また、政策⾦利の⽔準を少なくとも2019年末まで維持するというフォワードガイダンスも据え置かれました。

日銀は4月24日、25日に開催した金融政策決定会合で、金融政策の現状維持を決定しました。「少なくとも2020年春頃まで」現在の長短金利水準を維持するとしてフォワードガイダンスを修正し、金融緩和姿勢をより明確化しました。

<見通し>

米国では、FRBは足元のコア物価の下振れは一時的なものであると見ていることから、当面は現行の政策金利を据え置くと見られます。ただし、中国やメキシコとの貿易協議の進展によっては想定以上の景気下振れのリスクがあるため、注視が必要です。

ユーロ圏では、製造業の低迷が長期化していることや米中貿易摩擦の再燃に加え、米国とメキシコへの貿易摩擦拡大懸念など不確実性が高まっていることから、利上げ時期は後ずれすると見られます。2020年中は政策金利が据え置かれると予想されます。

日本では、物価(コア)上昇率は0%近辺まで鈍化すると見られ、日銀の追加緩和期待がくすぶりやすい状況が続くと予想されます。ただし、消費増税による国内景気への影響を見定めるため、日銀は少なくとも2020年春頃まで金融政策を維持すると見られます。

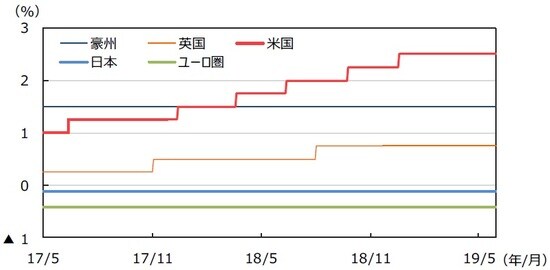

各国・地域の政策金利の推移

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

5.債券

<現状>

米国では、10年国債利回りが低下しました。米国の対中追加関税引上げ表明をきっかけに米中貿易摩擦が再燃したことからリスク回避の動きが強まりました。個人消費(PCE)コア物価の伸び率が下方修正されるなど物価上昇圧力が鈍いことや、月末にはトランプ大統領が、不法移民対策が不十分であるとしてメキシコに対し追加関税を課すと表明したことなどから下げ幅を広げ、月末には2.12%と約1年8カ月ぶりの低水準となりました。

欧州では、米中貿易摩擦の激化を背景とした世界経済懸念や、英国のEU離脱を巡る混乱、欧州議会における反EU勢力の躍進などを受けてドイツの10年国債利回りが低下しました。 月末には米国とメキシコの貿易摩擦が懸念され、ドイツ10年国債利回りは一時過去最低水準まで低下しました。日本の10年国債利回りは、米国の対中や対メキシコへの貿易摩擦を背景とした世界経済減速への懸念から、前月末に比べて低下しました。米国の社債については、安全資産への逃避の動きが強まり、国債との利回り格差が拡大しました。

<見通し>

米欧の金利は、米中貿易摩擦長期化への懸念等から当面低位での推移が続くと見られます。米中対立に一定の妥協が得られた場合、徐々にレンジを切り上げると思われますが、FRBやECBなどが慎重な政策スタンスを維持していくと見られることから、上昇余地は限定的なものになると予想されます。日本では、物価(コア)上昇率は0%近辺まで鈍化すると見られることに加えて、貿易摩擦の長期化により年後半の景気見通しが従来想定よりも下振れてきているため、当面マイナス圏での推移が継続する見通しです。

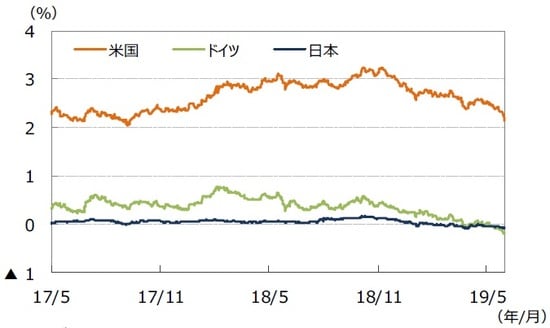

主要国の10年国債利回りの推移

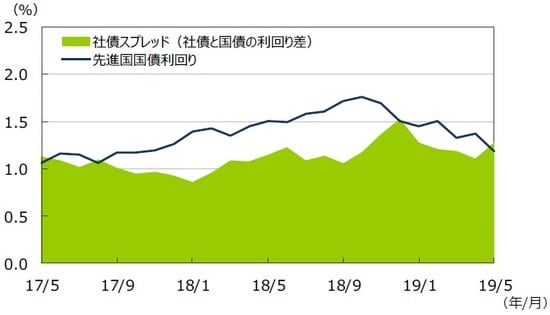

先進国国債の利回り、社債スプレッドの推移

(注2)社債利回りと社債スプレッドは ブルームバーグ・バークレイズ・グローバル社債インデックス。先進国国債利回りはFTSE世界国債インデックス。

(出所)Bloomberg L.P.、FTSE Fixed Income LLCのデータを基に三井住友DSアセットマネジメント作成

(2019年6月5日)