インデックス運用とアクティブ運用の違い

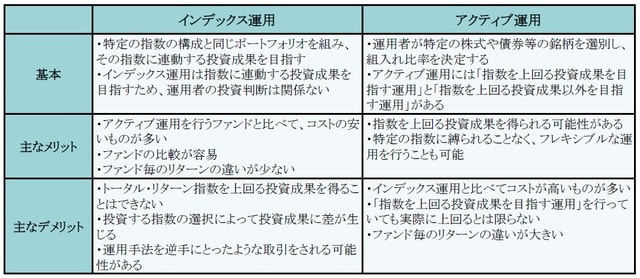

インデックス運用とアクティブ運用の違いは、ファンドを「どのように運用するのか」の違いです。インデックス運用にも、アクティブ運用にも、それぞれメリットとデメリットがあります。両者のメリットとデメリットを理解し、自分の考えに合ったものを選ぶことが大切です。

運用方法の形態

ファンドの運用方法は、「どのように運用するのか」という手法の違いで、「パッシブ(受動的な)運用」と「アクティブ(能動的な)運用」に分けられます。「パッシブ運用」はその名の通り「受動的に」運用するため、運用者の判断は関係ありませんが、「アクティブ運用」は運用者が特定の株式や債券等の銘柄を選別し、組入れ比率を決定します。

インデックス運用とは

「インデックス」というのは、「TOPIX(東証株価指数)」に代表されるように、市場全体の値動きを示す指標です。「インデックス運用」というのは「パッシブ運用」の代表例で、基本的な考え方としては特定の指数と同様な値動きをするように、指数に連動する投資成果を目指すというものです。

ところが実際の運用では、指数と全く同じ構成のポートフォリオを組んでも、その投資成果は指数とは一致しません。なぜならば、ファンドの運営にはコストがかかるからです。指数にはこれらのコストが含まれないため、指数と全く同じ構成のポートフォリオにしても、コスト分だけ指数に負けていくことになります。

インデックス運用のファンドに投資する場合には、指数に連動した投資成果を目指すため、指数自体の特性を知ることが大切です。例えば日本の株式に投資する場合、日経平均株価/TOPIX/JPX日経インデックス400/MSCIジャパン/Russell Nomura Primeなどの指数があり、それらの違いが投資成果の違いに影響します。どの指数に連動した投資成果を目指すのか、どのインデックスを「市場全体の値動き」とするのかによって投資成果は変わってきます。

アクティブ運用とは

アクティブ運用には「指数を上回る投資成果を目指す運用」と「指数を上回る投資成果以外を目指す運用」があります。後者は一部例外ではなく、むしろ主流になってきています。

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

「指数を上回る投資成果を目指す運用」は、特定の指数をベンチマーク(上回ることを目指す対象となる指数)に設定し、ベンチマークを上回る投資成果を目指します。

ファンドのポートフォリオ全体、あるいは各銘柄のリターンが「どのくらいの期間で」ベンチマークを上回る/下回る投資成果となったかを判断する場合、データの計測期間によって成否の評価が大きく分かれることに注意が必要です。

「アクティブ運用」には特定の「指数を上回る投資成果以外を目指す運用」もあるということです。

例えば、「変動幅の小さい銘柄を選び、リスクを抑えて日本の株式に投資する」、「今後の成長分野と考えられる企業群に限定して日本の株式に投資する」、「破綻懸念のある、財務体質に問題のある企業群は外して、日本の株式に投資する」、 「特定のテーマに該当する企業群に限定して日本の株式に投資する」、こうした投資に対する様々なニーズにも応えようとする「アクティブ運用」のファンドが増えてきています。

インデックス運用のメリットおよびデメリット

インデックス運用には主に以下のようなメリットがあります。

●トータル・リターン指数のリターンからコスト分を差し引いたリターンが期待できる

●アクティブ運用を行うファンドと比べて、コストの安いものが多い

●ファンド毎の比較が容易で、投資するファンドを選ぶのにあまり労力や時間がかからない

●ファンド毎のリターンの違いが少ない

そして最大のメリットはなんと言ってもコストの安さです。また、インデックス運用には以下のようなデメリットがあります。

●インデックス運用で期待できるリターンはトータル・リターン指数からコストを差し引いたリターンであり、トータル・リターン指数を上回る投資成果を得ることはできない

●投資する指数の選択によって投資成果に差が生じる

●指数が存在しないような投資、指数で表せないような投資、インデックス運用が行えないような投資に、制限がかかってしまう

●指数に連動した投資成果を目指すための運用方法が、それを逆手にとったような取引をされる可能性をはらんでいる

●投資魅力のない銘柄も入れなくてはいけない

アクティブ運用のメリットおよびデメリット

アクティブ運用には主に以下のようなメリットがあります。

●「指数を上回る投資成果を目指す運用」では、コスト差し引き後でトータル・リターン指数を上回る投資成果を得られる可能性がある

●「指数を上回る投資成果以外を目指す運用」では指数が存在しないような投資も実現可能

●特定の指数に縛られることなく、フレキシブルな運用を行うことも可能

一方、アクティブ運用には以下のようなデメリットがあります。

●インデックス運用と比べてコストが高いものが多い

●「指数を上回る投資成果を目指す運用」を行っていても実際に上回るとは限らない。また、どのファンドがトータル・リターン指数を上回る投資成果をあげるか予見できない

●ファンド毎のリターンの違いが大きい

運用方法の特徴を理解し、自分の考えに合ったものを選ぶことが大切

インデックス運用にも、アクティブ運用にも、それぞれメリットとデメリットがあります。インデックス運用とアクティブ運用のどちらが優れている、どちらが正解といったことはありません。各投資家が両者のメリットとデメリットを理解し、自分の考えに合ったものを選ぶことが大切です。

データは過去の実績であり、将来の運用成果等を示唆あるいは保証するものではありません。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『実践的基礎知識 投資信託編(5)<インデックス運用とアクティブ運用の違い>』を参照)。

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~