6.債券

<現状>

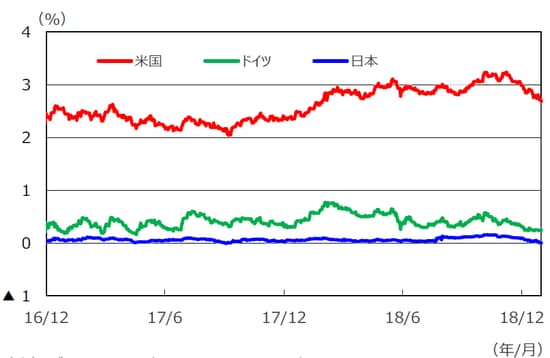

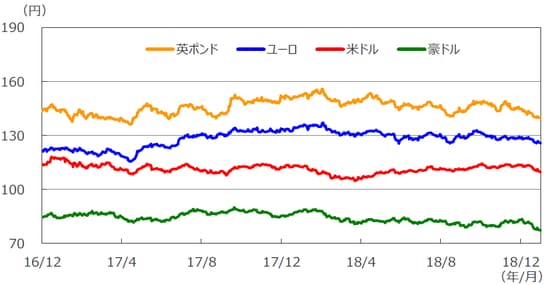

米10年国債利回りは、11月8日の3.24%を当面のピークとして低下基調に転じ、12月末は2.68%と2.7%を割込んで引けました。トランプ政権の通商政策が保護主義的な傾向を強めたこと等から、世界経済の先行きに対して不透明感が高まったこと、それにもかかわらず12月18日、19日に開催されたFOMCで、世界経済、物価動向を引き続き注視しつつも、「漸進的な利上げ路線は堅持」との方針が明示されたこと、世界的な株価や原油価格の下落に歯止めがかからなかったこと等によるものです。欧州でも、域内政治・経済動向の先行きへの警戒感が払拭されないなか、株価、原油価格の下落等を受けて、安全資産に対する需要が一段と強まり、ドイツ10年国債利回りは0.2%台前半まで低下しました。日本の10年国債利回りも、米長期金利の低下や欧米株式市場の下落等により、日銀の国債購入オペ減額にもかかわらず、低下しました。米国の社債については、「質への逃避」の動きの強まり等から、国債との利回り格差が前月末に比べ拡大しました。

<見通し>

米国では、10月以降ドル高や株式市場の変動など金融環境が引き締まってきており、FRBがタカ派色を強めるリスクは後退しました。長期金利は当面レンジ内で推移する見通しです。欧州では、緩やかながらも景気拡大が続くなか、ECBによる緩和縮小の推進が想定され、長期金利も緩やかに水準を切り上げると予想されます。一方で、英国のEU離脱(Brexit)問題やポピュリズム台頭への懸念のため、リスク回避傾向は残存すると見られます。よって、金利の上昇は限定的と考えられます。日本では、物価上昇が緩慢なものにとどまるため、日銀の緩和的な金融政策は長期化し、長期金利は低位での安定した推移となる見込みです。

主要国の10年国債利回りの推移

先進国国債の利回り、社債スプレッドの推移

(注2)社債利回りと社債スプレッドは ブルームバーグ・バークレイズ・グローバル社債インデックス。先進国国債利回りはFTSE世界国債インデックス。

(出所)Bloomberg L.P.、FTSE Fixed Income LLCのデータを基に三井住友アセットマネジメント作成

7.為替

<現状>

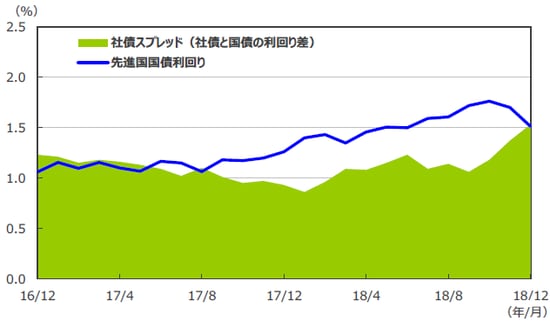

12月は円が米ドル、ユーロ、豪ドルといった主要通貨に対して上昇しました。世界的な株安に伴い、安全資産である円に対する需要が強まったことによるものです。その結果、米ドルの対円レートは、年末に109.69円と、半年振りに110円を割込みました。

<見通し>

円の対米ドルレートは、米景気の強さや日米実質金利差(米ドル高円安要因)と、日本の経常黒字、米国の双子の赤字(米ドル安円高要因)の綱引きとなり、110円を中心とするレンジでの推移となる見通しです。

ユーロは、日本の金融緩和継続に対して、ユーロ圏ではECBによる量的緩和策が18年に終了し、将来の利上げが意識されることが支援材料となる一方で、ユーロ圏の緩慢な景況回復や、Brexitを含む政治リスクが重石となり、対円でレンジ内の推移が続くと予想されます。

豪ドルの対円相場は、豪州景気が堅調さを増すと見られることや、先行きは豪日間の金利差が広がると予想されること等を踏まえると、底堅い推移が見込まれます。米中貿易摩擦が豪ドルに及ぼす影響は限定的と考えていますが、当面は不確実要因として警戒する必要がありそうです。

各通貨の対円レート

8.リート

<現状>

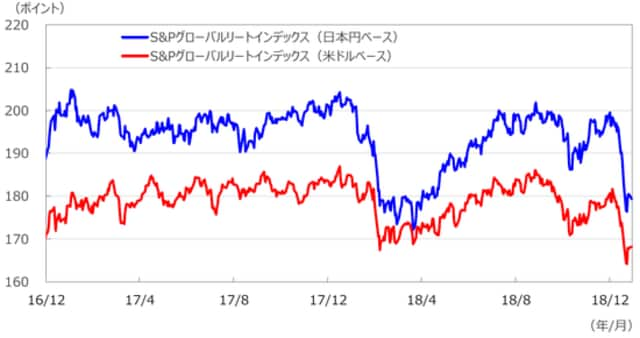

12月のグローバルリート市場は、主要国の株価急落を受けて下落しました。円ベースの月間下落率は、為替効果がマイナスに寄与したため、ドルベースの下落率を上回りました。

<見通し>

FRBによる利上げは、緩やかなペースで実施されると見られ、長期金利は当面、レンジ内での動きになると予想されます。相対的に高い利回りを求める投資家からの需要は根強く、これが引き続きグローバルリート市場を支援すると考えられます。

代表的グローバルリート指数の推移

(注2)データは2016年12月1日~2018年12月31日。

(出所)Bloomberg L.P.のデータを基に三井住友アセットマネジメント作成

9.まとめ

<株式>

S&P500種株価指数採用企業のEPSは18年が前年比+23.8%、続く19年は同+7.3%が予想されています(予想はリフィニティブI/B/E/S)。一方、日本の予想経常利益増益率は、18年度(19年3月期決算)が前年度比+8.2%、19年度(20年3月期決算)は同+7.1%の見込みです(東証1部除く金融、QUICKコンセンサスベース、18年12月28日現在)。日米株式市場は、大幅な株価調整によって利益との関係から割安感も台頭して

いますが、増益率のモメンタムがやや鈍化しています。

<債券>

米国では、昨年10月以降ドル高や株式市場の変動など金融環境が引き締まってきており、FRBがタカ派色を強めるリスクは後退しました。長期金利は当面レンジ内で推移する見通しです。

欧州では、緩やかながらも景気拡大が続くなか、ECBによる緩和縮小の推進が想定され、長期金利も緩やかに水準を切り上げていくと予想されます。

日本では、物価上昇が緩慢なものにとどまるため、日銀の緩和的な金融政策は長期化する見通しです。長期金利は低位での安定した推移が予想されます。

米国など主要国の社債市場は、世界経済や企業業績の下方修正等を背景に、社債スプレッドは拡大傾向を辿る見通しです。

<為替>

米景気の強さや日米実質金利差(米ドル高円安要因)と、日本の経常黒字、米国の双子の赤字(米ドル安円高要因)の綱引きとなり、円の対米ドルレートはレンジ内での動きが見込まれます。

ユーロの対円相場は、ECBの金融緩和縮小の方針がユーロの支援材料になるものの、ユーロ圏の緩慢な景況回復やBrexitを含む政治リスク等が重石となり、レンジ内の推移が続くと予想されます。

一方、豪ドルの対円相場は、豪州景気の堅調さが増すと見られること、先行きは豪日間の金利差が広がると予想されること等を踏まえると、今後、底堅い推移が見込まれます。

<リート>

FRBによる利上げは極めて緩やかなペースで進められる見通しであり、長期金利は当面、レンジ内での動きになると予想されます。こうしたなか相対的に高い利回りを求める投資家からの需要が根強いことが、引き続きグローバルリート市場をサポートすると見られます。世界的な景気拡大と低金利環境の下で、グローバルリート市場は底堅い展開が予想されます。

(2019年1月9日)