![]()

日本株式市場は年初来安値更新

米国株式市場の大幅下落に追随

■米国株式の下落に連れる形で日本株式が大きく下げています。12月25日時点で、日経平均株価や東証株価指数の下落率は10月高値から20%を超え、年初来安値を更新しています。

■この下落の要因は主に米国発です。まず、米国景気の減速懸念があげられます。今後、徐々に財政政策の効果が薄れる中、米中貿易摩擦の景気への逆風が強まって行くと見られます。こうした状況で、今月19日には米連邦準備制度理事会(FRB)が利上げを行い、投資家の不安が高まりました。

■次にトランプ大統領の政策運営への不安感です。主要閣僚の相次ぐ辞任、FRBの金融政策への批判、メキシコ国境の壁建設を巡る議会との対立を受けた米政府機関の一部閉鎖などが続いているため、市場参加者の多くが、政策運営への不安感を強めています。

■なお、今回の下げは日本株式の下げが目立っていますが、これは上記の理由によって米ドル安が進んだため、日本株式にとって悪材料とされる円高となったこと、相場が大幅に下げた昨日は市場規模が大きく流動性がある株式市場で売買できた市場がほとんど無く、売りが日本株式に集中したこともあるようです。

日米株価、円/米ドルレートの推移

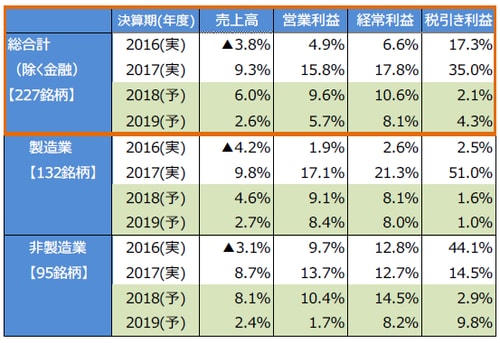

日本株式のバリュエーションは割安圏に

■さて今回の日本株式の下げは、日本では目立った悪材料がない中での大幅下落となっていることが特筆すべき点と考えられます。確かに世界経済の成長率見通しが徐々に下方修正されているため、日本企業の業績予想も下方修正されていますが、その度合いは緩やかで、来年度の業績は多少の増益が見込まれています。悲観的に見積もっても数%の減益です。

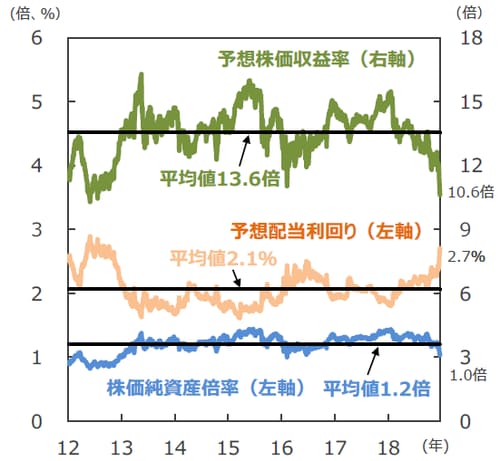

■結果として、予想株価収益率(PER)は10.6倍、一株当たり純資産倍率(PBR)は1.0倍となるなどバリュエーション(株価評価)は数年来の割安状態となっている他、配当利回りは2.7%まで上昇しています。

東証株価指数の主なバリュエーション

(注2)予想株価収益率は株価÷1株当たり予想利益。株当たり予想利益は1年先ベース。予想はBloomberg L.P.集計。株価純資産倍率は株価÷1株当たり純資産。平均値の計算期間は2012年1月4日~2018年11月30日。

(出所)Bloomberg L.P.のデータを基に三井住友アセットマネジメント作成

中長期的には投資の好機か

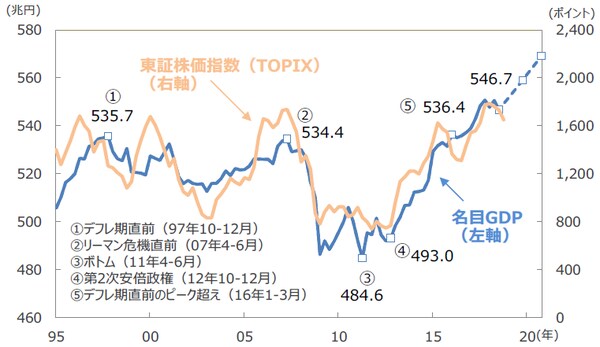

■今後については、一旦マーケットの変動性が高まり市場参加者の不安心理が強まった状況下、米中貿易摩擦が不安材料として継続する上、米政策を巡る不透明感が続くため、早期の回復を見込むことは難しいと思われます。但し、現在の相場下落が示唆するような、株価形成の根源をなす企業業績の急速な悪化や企業価値の毀損を想定することも難しく、株式市場は下方に振れ過ぎている可能性があります。日本の株価との連動性がある名目GDPも景気拡大持続により引き続き上昇を続けると見られることもあり、中長期の観点では、株式による資産形成を検討する機会が到来していると考えることもできる状況と思われます。

企業業績見通し

(注2)2018年4月以降の為替前提は米ドル/円レートは110円、ユーロ/円レートは125円、原油価格は60米ドル/バレル。90円/米ドル程度への急激な円高にならない限り、来期の経常増益予想は崩れない計算となる。

(出所)各社決算のデータを基に三井住友アセットマネジメント作成

名目GDPと東証株価指数(TOPIX)

(出所)内閣府、Bloomberg L.P.のデータを基に三井住友アセットマネジメント作成

(2018年12月26日)

関連マーケットレポート

2018年12月21日 米国主要株式指数は年初来安値を更新

2018年12月20日 米国の金融政策は利上げを継続(2018年12月)