分散投資効果

投資の世界には「ハイリスク・ハイリターン、ローリスク・ローリターン」という言葉があります。この言葉がすべてではなく、リスクが高いにも関わらずリターンの低いものも市場には存在します。これまで分散投資編でご説明してきた相関の考えを使って、相関の低い資産同士を組み合わせて分散投資をした場合、リスクとリターンのバランスが良くなることが期待できます。

組み合わせ比率を変えた場合のリスク・リターンの変化

前回までのレポートで、分散投資を考える上では、相関係数で確認できる値動きの「向き」だけではなく、標準偏差で確認できる値動きの「大きさ」も併せて考えることが重要であるとご説明させていただきました。今回はその「向き」と「大きさ」のバランスを良くするにはどうしたら良いかを考えてみます。

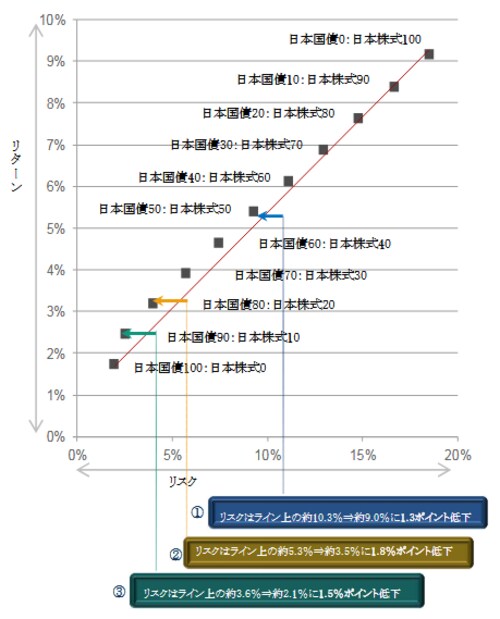

図表1のグラフは日本国債と日本株式をそれぞれの数字の比率で組み合わせた場合のリスク・リターンを比較したものです。日本国債0:日本株式100は、日本株式100%つまり日本株式そのもの、日本国債50:日本株式50は、日本国債と日本株式を50%ずつ組み合わせたもの、ということです。日本国債と日本株式のリスク・リターンを比較すると、リスクの高い日本株式のほうがリターンが高く、リスクの低い日本国債のほうがリターンが低くなっています。

出所:ブルームバーグのデータを使用し、ピクテ投信投資顧問作成

リターンは上記期間の累積リターンを年率換算

リスクは月次騰落率の標準偏差を年率換算して算出

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

日本国債に日本株式を少しずつ足していき、日本株式の比率を高めていくと、リスク・リターンはどうなって推移していくか確認します。

日本株式の比率が高くなるほどリスクは大きくなり、その分だけリターンも大きくなります。日本国債100%の時と日本株式100%の時を結んだ赤い線上にすべてのリスク・リターンが位置しそうなイメージですが、実際にはそうはなりません。矢印で示したように赤い線から左方向にシフトしています。例えば、①のリスクは1.3%ポイント低下、②のリスクは1.8%ポイント低下③のリスクは1.5%ポイント低下しております。これが分散投資によってリスクとリターンのバランスがよくなる効果です。

分散投資効果の検証

もう少し詳しく見てみましょう。

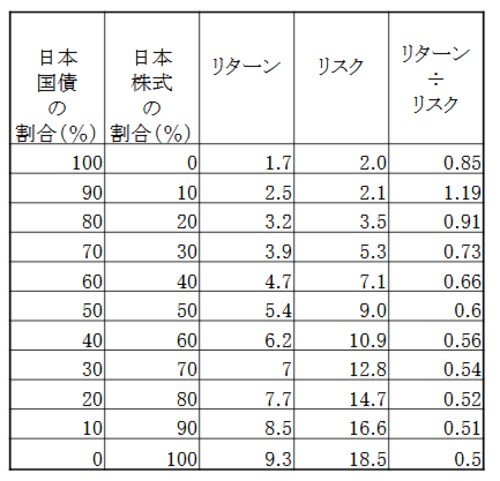

リターンはリスクを取って得られるものです。よって取ったリスクに対して、どれだけのリターンを得られたか、という効果を考えてます。とったリスクに対して得られたリターンをリターン÷リスクを計算して、リスクあたりのリターンにし比較してみます。

日本国債100%の場合は、リターンは1.7%リスクが2.0%で1.7÷2.0=0.85です。日本国債90%日本株式10%の場合はリターンが2.5%でリスクが2.1%で2.5÷2.1=1.19です。

つまりリスクあたりのリターンは日本国債100%の場合は0.85で日本国債90%の場合は1.19と、こちらのほうが取ったリスクに対しより多くのリターンが得られ、効率が良いということになります。この数値を全て見てみると日本国債90%の時が分散効率が良く最もリスクとリターンのバランスが良いということがわかります。

分散投資を効果的に行えばリスクに見合うリターンをバランスよく得ることが可能となります。

MSCI指数は、MSCIが開発した指数です。同指数に対する著作権、知的所有権その他一切の権利はMSCIに帰属します。またMSCIは、同指数の内容を変更する権利および公表を停止する権利を有しています。当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『実践的基礎知識 分散投資編(4)<分散投資の効果> 』を参照)。

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~