信用リスクの顕在化

債券の値動きは株式の値動きとは違った特徴をもっています。株式は通常時でもある程度価格が変動し、価格変動リスクを意識させてくれますが、債券は平時の値動きと信用リスクが顕在化した時の値動きが全く違います。

リスクの大きさを意識し、リスクに見合ったリターンが期待できるのかを検討することが重要です。またリスクの大きさを把握するうえで、危機が起こった時の値動きを過去の歴史から学んでおくことが肝要です。

信用リスクが顕在化した場合の各資産の値動き

債券のリスクは株のリスクとは違います。普段の値動きと危機が起こった時の値動きが全く違います。

海外の債券に投資する場合、主に①金利リスク(個別銘柄の要因ではなく、ベース金利が上昇することで債券価格が下落するリスク)、②信用リスク(個別銘柄の要因やリスク環境により上乗せ金利が上昇することで債券価格が下落するリスク)、③為替リスク(為替変動により円換算価格が下落するリスク)があります。

ここでは信用リスクが顕在化したケースを見ていきましょう。2014年8月にポルトガルの名門エスピリト・サントが破綻しました。グループの中核となるのが、エスピリト・サント・フィナンシャル・グループという持株会社でした。持株会社傘下にあるバンコ・エスピリト・サント(BES)はポルトガルで上場する最大の銀行で、経営危機が表面化する前の資産規模は約800億ユーロ(約11兆円)でした。

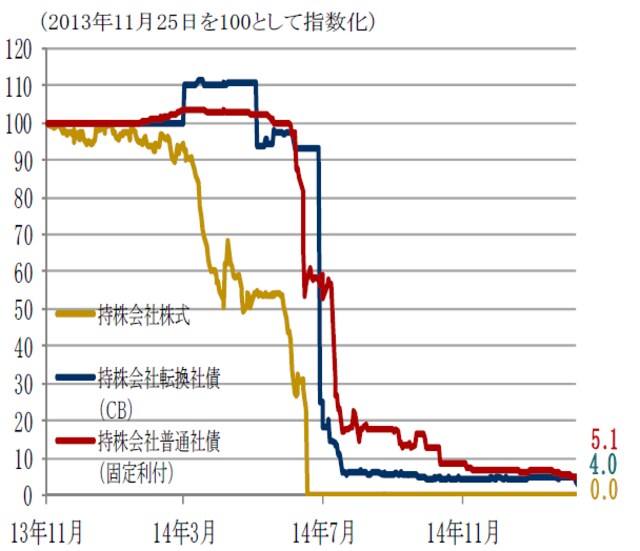

図表1のグラフは、エスピリト・サントの関連証券を2013年11月時点を100として経営危機表面化後にどのような動きをしたのかを指数化して表したものです。

株式は最終的に上場廃止で100から0になりました。企業が破綻した時、株式の価値は多くの場合は0になります。次にCBは遅れて下落しましたが、100だったものが最終的に

4.0へと下落しました。そして普通社債は段階的に下げて、当初100であったものが5.1へと約95%も下落しました。このようにCBや社債であっても、実際に信用リスクが顕在化すると大きく下落することがわかります。

[図表1]エスピリト・サント関連証券の動き

持株会社:エスピリト・サント・フィナンシャル・グループ

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

株式は経営危機前から上下動を繰り返していますが、CBや社債の価格は経営危機前は極めて安定的に推移しています。こうした信用リスクが顕在化する前の安定的な価格推移をもってリスクを判断してしまうと、リスクを大幅に過小評価してしまいかねません。

リスクの大きさを把握し、リスクに見合ったリータンが期待できるのかを検討することが重要

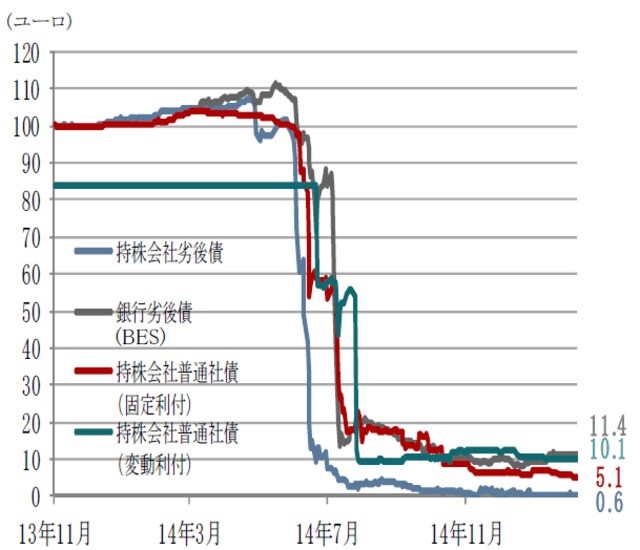

次に図表2で劣後債や変動利付社債の動きを確認してみましょう。BESの劣後債は100が11.4の下落に留まりましたが、持株会社劣後債は0.6へと大きく下落しました。預金者は損失を免れたものの、劣後債保有者は納税者よりも先に破綻銀行救済のコストを負担することが欧州連合(EU)規則で求められています。株主と劣後債保有者には最も問題のある資産が残された結果、持株会社劣後債は0.6へ下落しました。

固定金利と変動金利の社債の違いについても確認してみましょう。変動金利で貸している場合、価格が下落しにくいというイメージをお持ちの方もいらっしゃるかもしれませんがそれは金利リスクに限った話であり、信用リスクは別問題です。変動利付社債は、固定利付社債の5.1よりは高いものの、10.1まで下がっています。変動金利であるか固定金利であるかは主に金利リスクの話で、信用リスクが顕在化した時にはたとえ変動金利であっても、信用リスクによって価格は下がります。

[図表2]エスピリト・サント関連債券の動き

銀行:エスピリト・サント銀行、持株会社:エスピリト・サント・フィナンシャル・グループ

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

多くの投資家は債券のリスクをグラフの左半分の平時の安定した価格変動で判断してしまいますが、何も起こっていない平時の債券価格は当然のように安定して推移しています。劣後債やハイイールド債券等の相対的にリスクが高いと言われている債券でも平時は価格が安定しています。安定しているグラフの左側の値動きを見て、利回りの高さに注目すれば、魅力的な投資対象に見えます。しかし劣後債やハイイールド債券等の信用リスクのある証券に投資する場合、実際に信用リスクが顕在化した場合のリスクと利回りを比べる必要があるのではないでしょうか。

信用リスクが顕在化するケースは過去に何度も起こっています。劣後債、バンクローン、ハイイールド債券等が過去にどのような値動きをしたか、歴史から学ぶことが重要です。実際にそれぞれの資産が信用リスクが顕在化した時にどの程度動くのかを把握しておきましょう。

海外の債券に投資する場合、為替リスク、信用リスク、金利リスクのどのリスクを、どの程度大きさでとっているのかを意識し、さらにリスクに見合ったリターンが期待できるのかを検討することが重要です。

以上のグラフと説明は、破綻が懸念される金融機関の債券などの価格変動の個別事例を示したもので劣後債、バンクローン、ハイイールド債などの市場全般や十分に分散されたこれらの資産のポートフォリオを持つ投資信託などの値動きとは大きく異なるものです。

信用リスクが比較的高い公社債などに投資する投資信託などでは、上記のような個別銘柄の信用リスクを低減するために十分な分散投資が図られていることが一般的です。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『実践的基礎知識 債券編(5)<信用リスクの顕在化>』を参照)。

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~

(2017年8月16日)