長期間低下し続けた米国国債利回り

米国国債利回りは長きにわたり低下し続けてきました。これが米ドル建て債券などのパフォーマンスを大きく下支えしてきました。長期間低下し続けてきた米国国債利回りが反転し上昇すると、これまでとは市場環境が大きく変わることになります。

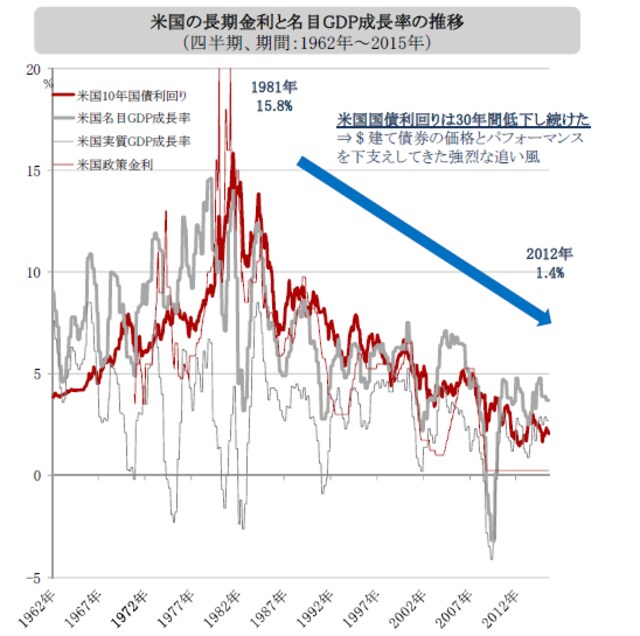

米国の長期金利の推移

米国の10年国債利回りは、1981年に15.8%をつけてから途中上下動を繰り返しながら約30年間低下し続けました。2012年に1.4%という1981年の水準から14%以上低い利回りを記録するまで低下をし続けてきたのです。しかし、本来の国債利回りの性質を考えれば米国国債利回りは、上昇をし始めてもおかしくありませんでした。

米国はリーマン・ショック後に景気回復し、一方で財政状態が極めて悪く、これら2つはどちらも国債利回りの上昇要因です。ところが、本来上昇してもおかしくない米国国債利回りが、米連邦準備制度理事会(FRB)の米国国債買い入れ政策により、低い水準で抑えられ、2012年には1.4%まで低下しました。その後2013年5月に開かれた米連邦公開市場委員会(FOMC)で、当時のベン・バーナンキ議長が量的緩和の縮小方針を明らかにしたことで、株式市場では株価が大きく下落し、債券市場では金利が上昇しました。

FRBは2014年10月末をもっていわゆる量的緩和を打ち切り、国債などの購入を停止しました。また昨年2015年12月16日のFOMCで、約7年間にわたって続けてきた異例のゼロ金利政策を解除して、利上げを始めました。米国の景気回復、財政悪化に併せて、FRBの大量の国債の買い入れもなくなり、30年ぶりに米国の長期金利は上昇を始めました。

[図表1] 米国の長期金利と名目GDP成長率の推移

米ドル建て債券への影響

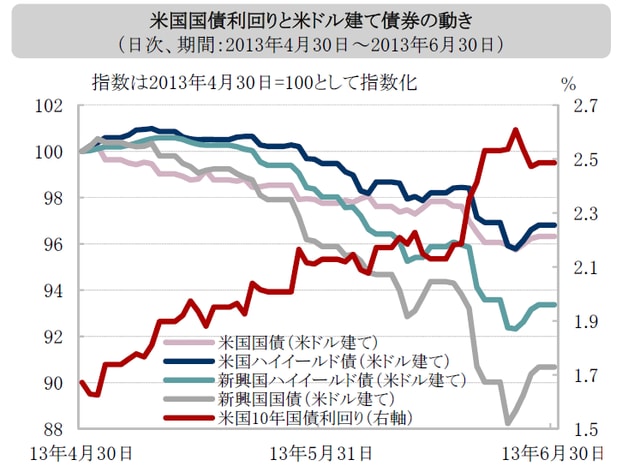

過去に米国国債利回りが急激に上昇した期間の、様々な米ドル建て債券の動きを見てみると、米国国債利回りの上昇にあわせて各債券の利回りが上昇し、価格が下落しているのが分かります(図表2)。

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

[図表2]米国国債利回りと米ドル建て債券の動き

これは米ドル建て債券の利回りを米ドルのベース金利と上乗せ金利に分解して考えるとよく分かります。

米ドルベースの金利は他でもない米国国債利回りです。この米国国債利回りが上昇することで様々な米ドル建て債券の利回りが上昇し、同じように価格下落をしてしまうのです。このように米国国債利回り上昇は米ドル建て債券に大きく影響を及ぼします。

米国株式と米国REIT

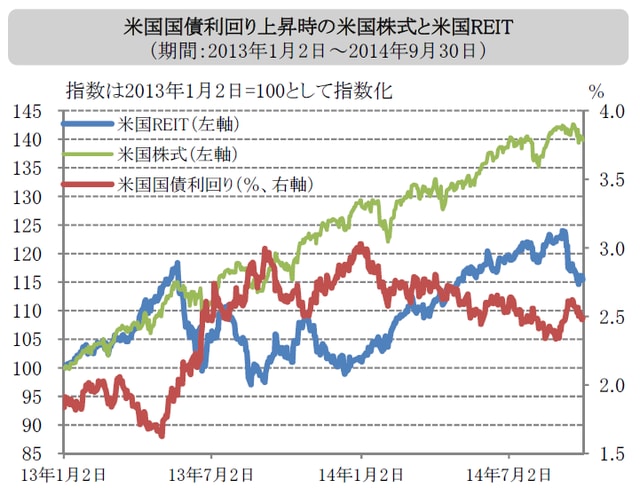

米国国債利回りが上昇すると米国株式と米国REITの動きにも大きく差が出始めます(図表3)。米国国債利回りの上昇の背景には基本的には米国の景気回復があります。米国の景気が回復すれば米国企業の企業業績の改善により米国株式の株価上昇が期待できます。

[図表3]米国国債利回り上昇時の米国株式と米国REIT

出所:ブルームバーグ、トムソン・ロイター・データストリームのデータを使用しピクテ投信投資顧問作成

一方米国REITにおいては、①REITは利回りが投資魅力の一つであり、米国国債利回り上昇により相対的な利回り魅力が低下するという直接的な原因に加え、②米国国債利回り上昇によるREITの借金の利払い増加による収益悪化、③不動産価格算出に通常使われる割引率上昇(※)、といった間接的な要因などにより、米国国債利回りの上昇時には、米国株式と米国REITにはパフォーマンスに大きく差が出る傾向があります。

※不動産価格の算出には通常、将来の収益を現在価値に割り引く方法が使われます。その際の割引率は金利+リスクプレミアムで、金利上昇により割引率が上がると不動産価格は下落することになります。

30年ぶりに米国国債利回りの変化は様々な資産に影響を及ぼす可能性が予想されます。今後も更なる注意が必要です。

例:年間ネット収益5億円の不動産を、ベース金利+リスクプレミアム3%の利回りになる価格で取引する場合

●ベース金利:1%の場合5億円÷(1%+3%)=125億円

●ベース金利:2%の場合5億円÷(2%+3%)=100億円

MSCI指数は、MSCIが開発した指数です。同指数に対する著作権、知的所有権その他一切の権利はMSCIに帰属します。またMSCIは、同指数の内容を変更する権利および公表を停止する権利を有しています。

データは過去の実績であり、将来の運用成果等を示唆あるいは保証するものではありません。当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『実践的基礎知識 債券編(4)<長期間低下し続けた米国国債利回り>』を参照)。

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~

(2017年7月25日)