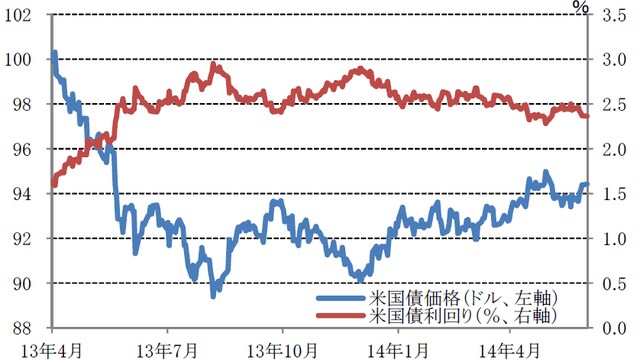

バーナンキ・ショック時には1割近く下落した米国10年国債

2013年5月、当時のバーナンキFRB議長が議会証言で量的金融緩和の縮小に言及したことで、米国債利回りは急上昇し、米国10年国債価格は1割近く下落しました。また、過去を振り返ると、金融市場の混乱があった後しばらくして市場が落ち着き、低利回りの先進国国債から信用力の低いハイイールド債券などに資金が流れ込む場面が繰り返し起きました。

債券価格はどのくらい下がる?<実際の例>

前回の当レポートで、債券の利回りが上がった場合に債券の価格が何%下がるのかを測るモノサシとして「修正デュレーション」を既にご紹介しています。修正デュレーションは債券価格の債券利回り変化に対する感応度を表し、債券の利回り変化によって、債券価格がどの程度動くのかを表しています。

債券の利回りが急騰し、債券価格が大幅に下がった実際の例として、いわゆるバーナンキ・ショック時の状況を見てみましょう。2013年5月、当時のバーナンキFRB議長が議会証言で量的金融緩和の縮小に言及したことで、米国債利回りは急上昇しました。この結果、米国10年国債価格は1割近くも下落しました。

[図表1]米国債価格と利回りの推移

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

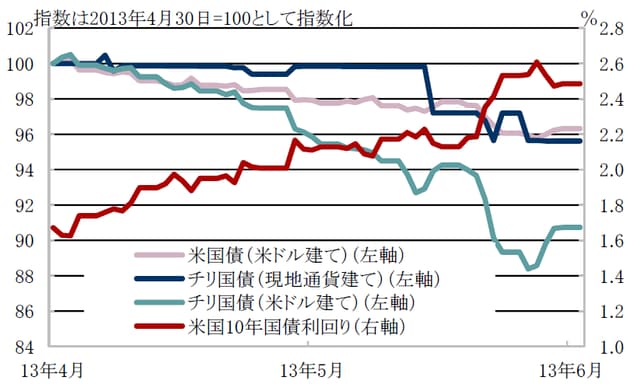

この影響であらゆる米ドル建て債券の価格が下落しました。この場合の新興国債券への影響を新興国でもっとも高い信用力を有する国の1つであるチリの国債を例に見てみます。米国債利回りの上昇時のチリ国債の価格を米ドル建てと現地通貨建てで比較してみると、米ドル建てのチリ国債価格は米国債利回りの上昇の影響を強く受けていることがわかります。

[図表2]米国債利回り上昇時の各債券の価格推移

出所:ブルームバーグ、トムソン・ロイター・データストリームのデータを使用しピクテ投信投資顧問作成

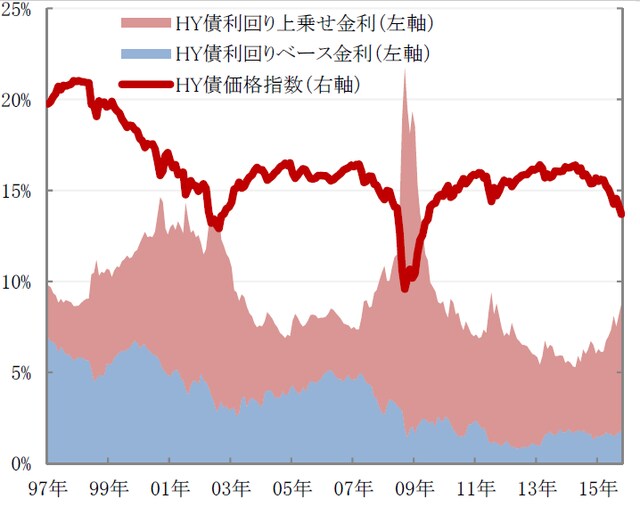

歴史は繰り返す

過去を振り返ると、金融市場の混乱があった後しばらくして市場が落ち着き、低利回りの先進国国債から「信用リスクをとってもいいからもっと高い利回りがほしい」という資金が信用力の低いハイイールド債券などに流れ込む場面がありました。

次々に流入するこうした「リスク感覚が鈍った、利回りばかりを追い求める資金」が、ハイイールド債券などの価格を押し上げていき、債券利回りはリスクに見合わないほど低下していきました。更に高い利回りを求める資金は、更に信用力の劣る債券などに流れ込み、それらの価格も押し上げて利回りを下げていきました。

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

こうした動きが一気に反転させられたのがサブプライム・ローン問題からリーマン・ショックへと続く未曾有の大混乱でした。リスク資産は大きく価格を下げ、人々はリスクに見合わない利回りでリスクをとっていたしっぺ返しとして手痛い打撃を受けましたが、その混乱が落ち着くとまたしても、ハイイールド債などの利回りはどんどん低下するという同じ道をたどり始めました。

[図表3]ハイイールド債券の価格と利回りの推移

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

利回りにばかり注目するのではなく、その利回りがリスクに見合っているのかどうかを吟味することが債券投資にとって重要ではないでしょうか。

データは過去の実績であり、将来の運用成果等を示唆あるいは保証するものではありません。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『実践的基礎知識 債券編(3)<債券価格はどれくらい下がるのか>』を参照)。

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~

(2017年7月5日)