懸念される「家計部門」の債務

経済が債務膨張に依存するいわゆる高レバレッジは、2008年のグローバル金融危機発生以来、大きな金融リスクとして広く認識されている。中国でも近年この問題が深刻化しており、高レバレッジ経済からの脱却は主要政策課題の1つに位置付けられている。これまで主として国有企業や地方政府の債務が問題とされてきたが、ここへ来て、家計部門にも懸念が出始めた。

中国最大のシンクタンクである社会科学院系列の国家金融発展実験室によると、金融を除く実体経済部門(政府、企業、家計)債務の対GDP比(レバレッジ比率)は2008〜16年、年平均12.3%ポイントずつ急上昇し16年239.7%に達した後、17年242.1%、18年上期242.7%となお上昇傾向は続いているが、落ち着く兆しを見せている。ただ17年〜18年上期、企業のレバレッジ比率が157%から156.4%、政府が36.2%から35.3%へと低下する中で、家計は49%から51%へ上昇している。同比率は1993年8.3%、08年17.9%で、長期的にも加速的に上昇している。

実験室の李揚理事長(元社会科学院副院長)は18年4月、海南で開かれたボアオフォーラムで、「17年末、家計の貯蓄性預金伸び率が初めてマイナスに転じた。この傾向が続くと、家計は債務超過になるおそれがある。08年、米国で債務危機が発生した時も、家計の債務が発端だった」「企業・政府部門の赤字を家計部門の黒字で賄うのが一般的な構造だが、グローバル危機発生時の米国がそうであったように、3部門が何れも赤字になると、経済成長は通貨膨張、金融バブルに依存せざるを得なくなり、最終的に金融危機が発生する。中国もそうした状況に陥らないよう高度の注意を払うべき」と警鐘を鳴らしている。

「債務リスクを誇張すべきでない」との声もあるが

実験室理事長の上記発言はあるが、他方で、実験室の担当部局は以下のような点を指摘し、債務リスクを誇張すべきでないとしている。

①元本返済と利払いを合計した年あたり債務負担額は、仮に金利4〜5%、償還期間15〜20年とすると4兆元強(家計債務42.3兆元×約10%)。これは対可処分所得比(債務負担率)8%で国際平均12%を大きく下回る。

②理財商品(高利回り資産運用商品)など元本保証のないリスク資産を除いても、リスクに対応できるだけの十分な現預金がある。18年6月末銀行預金残高は債務総額を大きく上回る68.7兆元で、現金も含めると債務の約1.8倍。日本よりは低いが、米英等先進諸国に比べはるかに高い。

③家計の貯蓄率は10年ピークで42.1%を記録した後、やや低下傾向にあるが、15年なお37.1%で米国の17年6.9%など、諸外国に比しはるかに高い。

これに対し、リスクの高まりに警戒すべきとの見方は、次のような点に着目している(2018年2月8日付財新網)。

①レバレッジ比率は全国平均50%だが、広東、浙江、上海は60%以上、北京、福建、甘粛が50〜60%と総じて都市部ほど高い。債務負担率も都市部は11.5%と国際平均並み。このように、債務の大半が都市部住民に集中している。

②中国では可処分所得の対GDP比が低い。仮にレバレッジ比率の分母を可処分所得にすると、17年末すでに93.5%と米国の16年末99.4%並み。

③家計負債の対資産比率は13〜15年5〜9%となお低いが、負債が「剛性」、つまり必ず一定額を償還しなければならないのに対し、資産価値は変動するという非対称性がある。また資産の大半は住居で流動性が低く、賃料収入も債務の金利を賄うほどの水準にない。

潜在リスクを「増加傾向」と見るべき理由

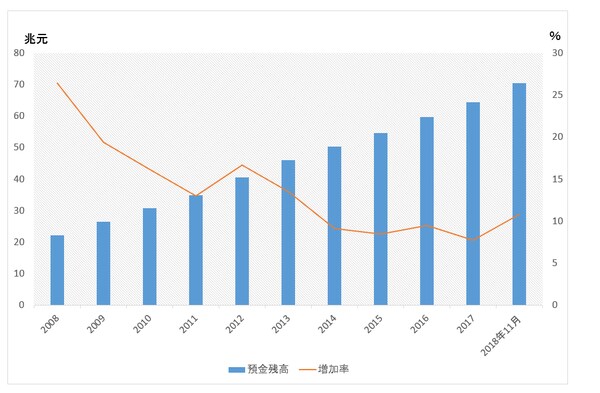

以上、どのような指標に着目するかで見方は分かれているが、近年の家計の資産負債構造の変化を踏まえると、方向としては潜在リスクが増加していると見るべきだろう。まず、資産面では銀行預金伸び率が大きく鈍化している(図表1)。

[図表1]家計部門人民元預金残高推移

18年4月には、家計の預金残高が単月で過去最大となる前月比1.32兆元の減少となり、大きな関心を呼んだ。実は例年4月、家計の預金残高が減少する傾向がある(14〜17年の4月は各々前月比1.23兆元、1.05兆元、9296億元、1.22兆元の減少)。この背景には、多くの理財商品の満期が季末に設定され、満期が訪れると、理財商品に運用されていた資金がいったん当座預金に入った後、再び理財商品購入のため預金から流出していくという季節要因がある。

しかし中長期的に預金が伸び悩み傾向にあることも事実だ。成長率鈍化が基本的背景にあるが、08〜11年、12〜14年の各期間、成長率の変動幅は小さいにもかかわらず(各々9〜10%、7%台)、預金増加率はこの間も大きく鈍化し(各々26%→13%、17%→9%)、15年以降ようやく下げ止まっている(概ね7〜9%台の伸び)。

預金が趨勢的に伸び悩んでいる大きな要因は、預金金利が低水準で推移する中で、元本保証はないがより高い利回りを提供する各種理財商品や「余額宝(ユーアバオ)」に代表されるMMF(マネー・マーケット・ファンド)に資金が流れたことだ。

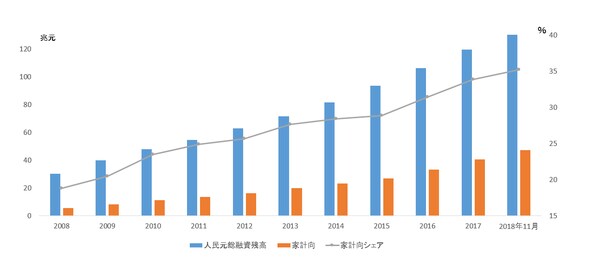

銀行が提供する理財商品も急増しており(うち元本保証のない商品が17年末22.17兆元と全体の75%以上)、うち個人向けは倍増だ(図表2)。

[図表2]銀行理財商品の膨張

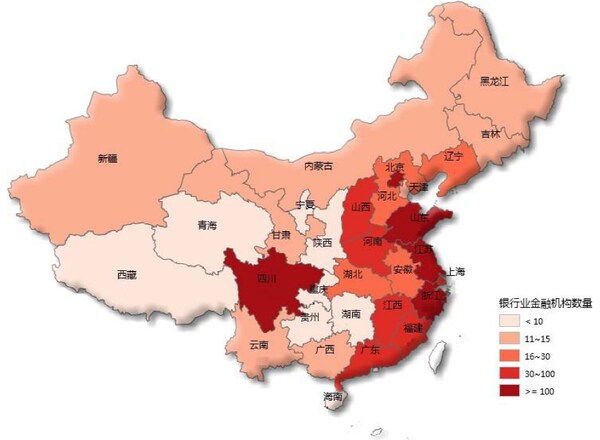

理財商品を提供する銀行は沿海部を中心とした都市部に集中している(図表3)。また、MMF残高は17年末7兆元強(5月18日付中国基金報)。

[図表3]理財商品提供銀行分布

(注)色の濃い地域ほど理財商品を提供する銀行が集中。

(出所)「中国銀行業理財市場報告」2017年版

もう一つの要因は、住宅市場が過熱するたびに各地で導入された住宅購入抑制策で、住宅購入の際に必要となる頭金の比率が上昇し、預金を積む余裕がなくなったことも影響している。15年以降預金伸び鈍化に歯止めがかかっているが、これにはいわゆる個人向け仕組預金の増加が寄与している(人民銀行統計で18年11月末残高前年同期比は大型銀行57%、中小銀行53%の大幅増)。

金融監督が強化される中で、銀行がオフバランスシートの理財商品を圧縮するための代替商品として、あるいはMMFに対抗するため、積極的に商品開発・販売したためと思われるが、伝統的な預金に比べると一定のリスクがあり、将来的に家計の債務返済能力に影響を及ぼす可能性がある。

家計債務に占める住宅関連債務は6〜7割

次に、負債面では住宅関連債務の増加が著しい。金融機関の家計向け住宅融資残高は18年上期末23.84兆元、前年同期比18.6%増(人民銀行統計)。その他、国や企業等の住宅公積(積立)金制度から受ける融資残高が17年末4.5兆元(前年同期比11.1%増)あり(全国住房公積金2017年年度報告)、これを含めると、家計債務に占める住宅関連債務は6〜7割。16年以降、銀行の新規融資の過半が家計向けで、融資残高に占める家計向けの割合は15年末28.9%から18年11月末35.2%へと上昇している(図表4)。

[図表4]人民元融資残高推移

このうち中長期融資が7割以上を占めており、その大半が住宅ローンだ。消費者ローンや少額ローンの一部も住宅購入に充てられている可能性があり、そうすると、住宅関連債務はさらに高いことになる。2018年10月に発表された上海財経大学高等研究院調査は、17年以降、中長期債務増加率が鈍化する一方、短期債務の増加率が加速する傾向が出ているが、個人消費はそれほど伸びておらず、短期融資が住宅購入の頭金や住宅ローンの代替として使われている可能性を指摘している(2018年10月30日付第一財経)。

さらに11月、中国人民大学が発表した「中国宏観経済報告(2018-2019)」は、「去庫存」、すなわち過剰住宅在庫を解消する政策が採られる過程で、農民工の住宅購入が奨励された結果、住宅債務の罠(套牢)に陥る中所得層が増加、これが消費に悪影響を及ぼすことを懸念している(11月26日付新浪財経)。

このように、家計の資産負債がいずれも住宅市場の動向や政府の住宅政策に大きく左右される構造になっている。