債券利回りと価格変動について

債券利回りは、①ベース金利(国債の利回り)と②上乗せ金利(スプレッド)に分解することができます。代表的な債券利回りとして最終利回り(終利)があり、直接利回り(直利)としっかり区別することが大切です。また、債券利回りの変化によって債券価格がどのくらい変動するか計るモノサシのことを、修正デュレーションと呼びます。

債券利回りのベース金利と上乗せ金利

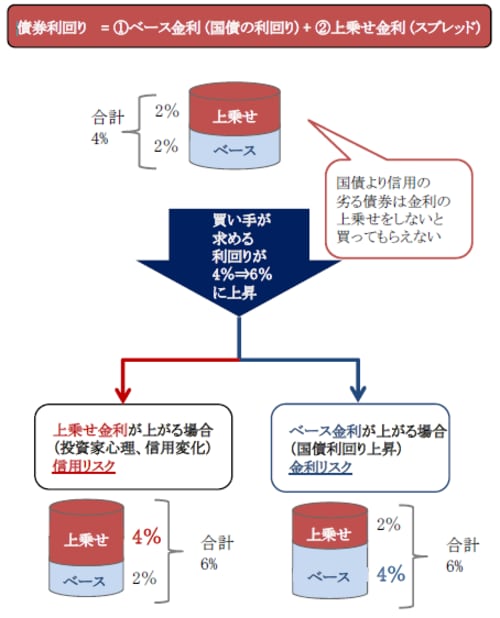

債券編(1)でご説明したように(関連記事『実践的基礎知識 債券編(1)<債券とは?>』参照)、債券の価格は買い手が要求する債券利回りが上がる(下がる)ことで下落(上昇)します。どのような理由で債券利回りが上がった(下がった)のかを考える時に、①ベース金利と②上乗せ金利の理解が役に立ちます。

債券利回りは、①ベース金利(国債の利回り)と、②上乗せ金利(スプレッド)に分解することができます(図表1)。

①ベース金利とは、通常、国債の利回りのことを指し、通貨毎に異なります。基本的にはその通貨を発行している国の国債利回りとなります。いわばベース金利とは、その国で最も信用力があり、すなわちその通貨の返済能力が最も高い人がお金を借りる際の金利ということです。

②上乗せ金利(スプレッド)は、 ベース金利の対象者よりも信用力の劣る借り手がお金を借りる際に、それぞれの信用力に応じて上乗せする金利のことを指します(図表1)。信用力の劣る借り手は、それぞれの信用力に応じた上乗せ金利をベース金利に加え、その合計でお金を借りることになります。どのくらいの上乗せ金利を求められるかは、借り手の信用力や、投資家心理(安い利回りでもいいから買いたい/高い利回りでないと買いたくない)などに応じて変わります。

そして、①のベース金利が上昇することで、同じ通貨建てで発行される様々な債券の利回りが上昇し、様々な債券の価格が下落してしまうリスクのことを金利リスクと言います。また、②の上乗せ金利が上昇することで債券利回りが上昇し債券価格が下落してしまうリスクのことを信用リスクと呼びます。

[図表1]債券利回りの構成要素

このように、債券利回りが①、②のどの要因によって変化したのか理解することで、市場の動きを正しく捉えることができます。

債券の利回りの種類~直接利回りと最終利回り~

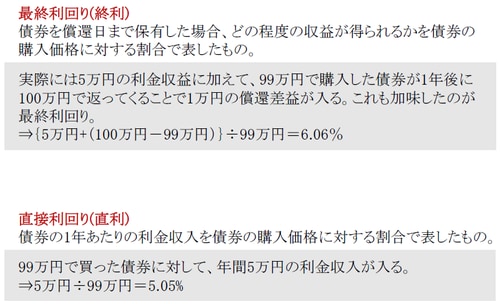

利回りは投資元本に対する収益の割合で、代表的な債券利回りの種類として最終利回り(終利)があります(図表2)。また、日本では直接利回り(直利)も使われます。

[図表2]直接利回りと最終利回り

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

最終利回りは、債券を償還日まで保有した場合、どの程度の収益(インカムゲイン+キャピタルゲイン)が得られるかを債券の購入価格に対する割合で示したものです。1年あたりのインカムゲインとキャピタルゲインを足して、債券の購入価格で割って算出します。

一方、直接利回りは、債券の1年あたりの利金収入を債券の購入価格に対する割合で表したものです。具体的には1年あたりのインカムゲインを債券の購入価格で割ったものとなります。

日本では直接利回りも利用されますが、償還差益を考慮しないため、債券の投資収益を考える上であまり実用的ではありません。

債券価格はどのくらい動くの?~修正デュレーション~

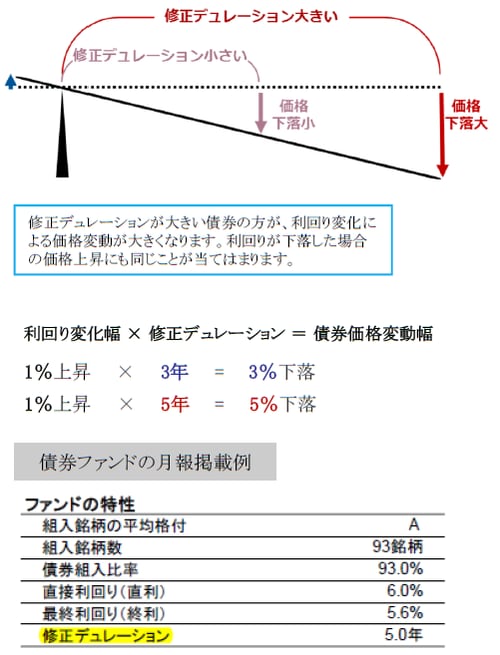

これまでご説明してきたように、債券利回りが上昇(下落)すると債券価格は下落(上昇)します。では、債券利回りが1%上昇(下落)した場合、債券価格は何パーセント下落(上昇)するでしょうか。それを計るモノサシが、修正デュレーションです(図表3)。修正デュレーションは、通常、「何年」と表記されます。

[図表3]修正デュレーションと価格変化の関係(イメージ)

修正デュレーションは債券利回り変化に対する債券価格の感応度とも考えられます。例えば、修正デュレーション3年の債券の利回りが1%上昇した場合、債券価格は利回り変化の約3倍である3%下落しますし、5年であれば5%下落することを意味します。つまり修正デュレーションが大きい債券ほど、利回りの変化に対する価格変動が大きくなると言えます。

債券型ファンドの月報には、修正デュレーションが記載されています。それぞれのファンドが金利変動によってどの程度債券価格が変動するか確認すると良いでしょう(図表3)。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『実践的基礎知識 債券編(2)<債券利回りと価格変動について> 』を参照)。

カメハメハ倶楽部セミナー・イベント

【1/7開催】

高市政権、トランプ2.0、日銀政策、AIバブル…

2026年「日本経済と株式市場」の展望

【1/8開催】地主の資産防衛戦略

「収益は地主本人に」「土地は子へ」渡す仕組み…

権利の異なる2つの受益権をもつ「受益権複層化信託」の活用術

【1/8開催】

金融資産1億円以上の方のための

「本来あるべき資産運用」

【1/10-12開催】

「タックスヘイブン」を使って

節税・秘匿性確保はできるのか?

「海外法人」の設立法・活用法

【1/10-12開催】

遺言はどう書く?どう読む?

弁護士が解説する「遺言」セミナー<実務編>

(2017年6月9日)