金利上昇局面における株式の効用

米国では、1951年から1971年の長期間に渡って、持続的な好景気により長期金利が上昇しました。

このような局面においては、十分なリターンを得ていくためには株式の力が必要とされ、比較的保守的な運用をする年金基金のポートフォリオも株式の比率を大きく高めていきました。今後、景気回復を伴う金利上昇局面においては、資産運用における株式投資の重要性が高まっていくことが想定されます。

前回の米国金利上昇時の各資産損益の推移

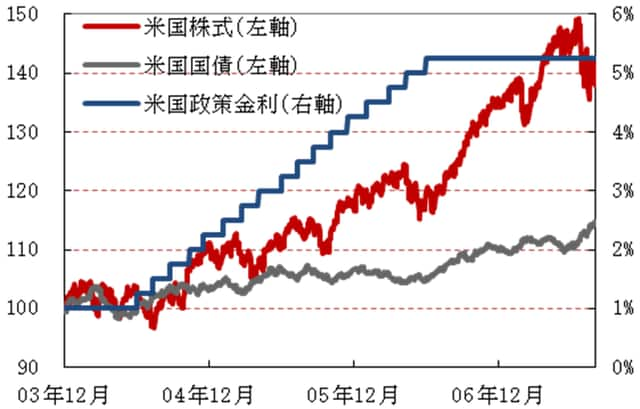

前回の米国政策金利の利上げ前後の期間(2003年12月末~2007年8月末)の金利上昇局面における各資産の値動きを見てみましょう(図表1)。

[図表1]米国株式、米国国債と政策金利の推移

※米国株式:S&P500種株価指数、米国国債:シティ米国国債指数(トータル・リターン)

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

米連邦準備制度理事会(FRB)は2003年6月に利下げの打ち止めを行い、米国は2004年6月から2006年6月の2年余りにわたって、1%から5.25%まで17回の利上げを実施しました。米国の10年国債利回りは、利上げ前後の数年にわたり、3%台前半から5%台前半まで上昇しました。米国国債は、利回りの上昇により価格が下落した影響もあり、15%弱のリターンにとどまりました。一方、米国株式は同期間に40%程度のリターンをあげました。

同期間の経済的背景を見てみましょう。景気サイクルの面では、2000年のITバブル崩壊後の景気低迷から脱却し、2003年以降、米国景気は本格的な回復局面へ移行しました。

FRBの金融政策が緩和終了から積極的な利上げに転換したにもかかわらず、米国株式は4年連続で上昇が持続しました。この局面では、ファンダメンタルズ(基礎的条件)とバリュエーション(投資価値評価)の「適温」状態が米国株式相場の持続的上昇を下支えしたと考えられます。

好景気の局面では、物価が上昇しやすくなります。各国中央銀行は物価の上昇を抑えるため、政策金利を上げます。債券利回りの上昇は債券価格の下落を意味しますので、金利上昇局面においては、債券は良いパフォーマンスが望みにくくなります。一方、好景気のサイクルにおいては、企業の収益が増加することから株価の上昇が期待されますので、株式投資の魅力が高まります(図表2)。

[図表2]好景気時の景気循環(イメージ図)

好景気時における金利上昇局面では、株式投資が有効

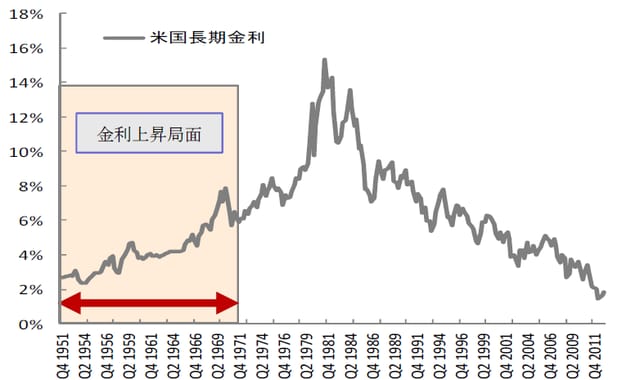

さらに長い期間における米国の長期金利上昇局面をみてみましょう。1950年代前半から1980年代前半の長期間に渡って米国の長期金利は上昇しました(図表3)。同期間の金利上昇局面は当時の経済状況から2つに分けることができます。

[図表3]米国長期金利の推移

出所:Robert J. Shiller, ピクテ・アセット・マネジメントのデータを使用し、ピクテ投信投資顧問作成

1951年から1971年にかけてはアメリカ資本主義の黄金時代とも言われ、第二次世界大戦後の高度経済成長の時代でした(図表3:シャドウ部分)。その後の1970年代は2度のオイルショック等もあり、インフレが持続したため、不景気におけるインフレ(スタグフレーション)の時代となり、不景気にも関わらずインフレ抑制のため利上げをしなくてはならない厳しい状況となりました。

ここでは、1951年から1971年の好景気時における米国長期金利上昇局面に着目してみましょう。米国金利上昇局面における米国国債の利回り上昇は、米国国債価格の下落を意味します。好景気時における金利上昇局面では、債券よりも株式のパフォーマンスが良くなる傾向があります。この20年間で米国株式は約5倍に上昇しました(図表4)。

[図表4]米国株式の推移

米国株式:S&P500種株価指数

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

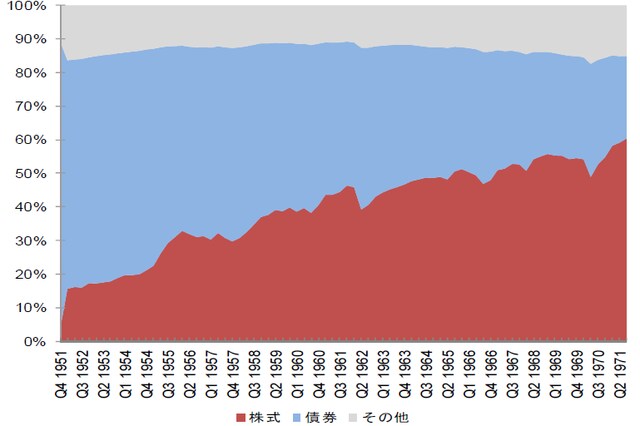

図表5は、図表3(シャドウ部分)の好景気時における米国長期金利上昇局面での米国年金基金の各資産配分の推移です。この期間中には、年金資産を目減りさせずに、十分なリターンを得ていくためには株式の力が必要でした。

[図表5]長期金利上昇時の米国年金基金の資産配分の推移

※米国私的年金のアセットアロケーション推移

出所:ピクテ・アセット・マネジメント

そのため比較的保守的な運用をする年金基金においても、ポートフォリオに占める株式比率は、購入比率の拡大と株価の上昇により、1950年代前半の10%前後から1970年代前半には約60%と拡大しました。

現在、日米欧の主要国の長期金利は、歴史的に低い水準となっています。今後想定される景気回復を伴う金利上昇局面においては、資産運用における株式投資の重要性が高まっていくことが想定されます。

※データは過去の実績であり、将来の運用成果等を示唆あるいは保証するものではありません。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『実践的基礎知識 株式編(5)<金利上昇局面における株式の効用> 』を参照)。