リスクの種類と大きさを考える

リスクという言葉には2つの意味があり、1つは一般的に使われる「良くないことが起こる可能性」という意味で、もう1つは投資の世界独自の「値動き」という意味があります。リスクは種類と大きさが重要です。複数の種類リスクをとっている場合は、リスクの種類を理解しどんなリスクをとっているのか、普段の値動きの大きさや、悪いことが起きた場合は最大でどのくらい下落する可能性があるのかを把握しておくことが重要です。

[図表1]リスクの例

リスクの種類

リスクという言葉には2つの意味があり、1つは一般的に使われる「良くないことが起こる可能性」という意味で、もう1つは投資の世界独自の「値動き」という意味があります。

投資信託の目論見書や販売用資料には、リスクに関する記載があります。例えば、株価変動リスク、金利変動リスク、信用リスク、為替変動リスク、カントリーリスクなどがあります。これらは「リスクの種類」ですが、リスクはその「大きさ」も大切な要素です。

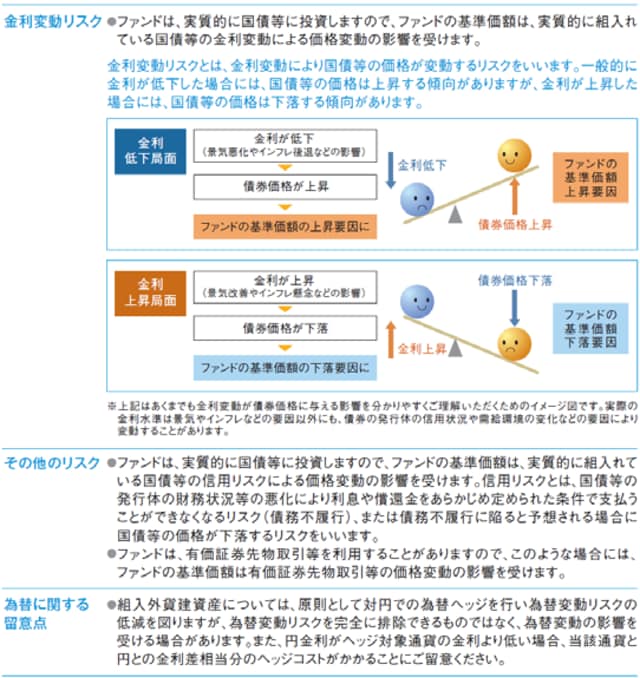

今回はリスクの種類と大きさのそれぞれについて考えていきましょう。まずはリスクの種類からです。複数の種類のリスクをとっている場合は、まずどのようなリスクをとっているのか把握するよう努めましょう。例えば、海外の国債に投資するファンドで、(1)金利変動リスク、(2)信用リスク、(3)為替変動リスクの3種類のリスクをとっている場合です(図表2)。これらがリスクの種類です。

(1)金利変動リスクは、景気改善やインフレ懸念など、金利上昇局面にあるのかどうか、(2)信用リスクは、発行体の信用状況・財務状況・評価はどうなのか、(3)為替変動リスクは為替ヘッジをかけているため限定的なのか、もしそうならば為替ヘッジのコスト上昇に懸念はないのか、という意識を持つことが大事です。その上で為替ヘッジをかけて(3)の為替変動リスクは限定的になっていたとしても、(1)の金利変動リスクや(2)の信用リスクはとっているという具合にリスクの種類を確認しましょう。

[図表2]外国国債ファンドのリスク記載例

リスクの大きさ

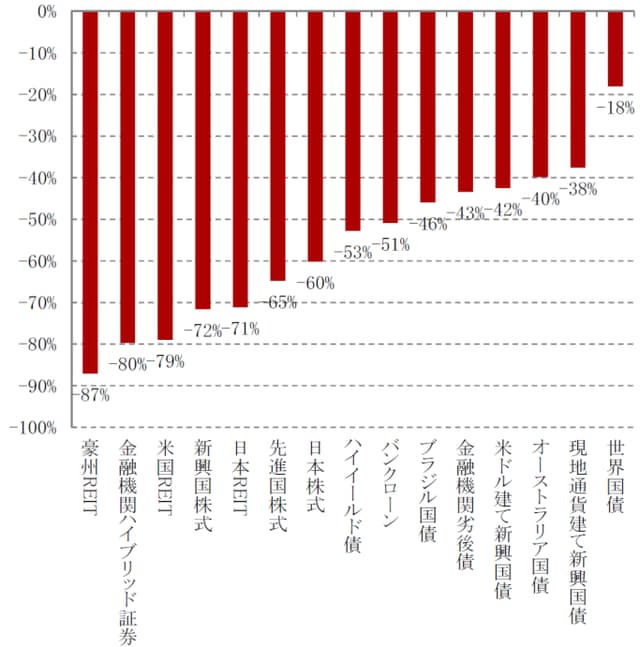

次に把握すべきなのはリスクの大きさです。リスクの大きさというのは、値動きの大きさです。主に(1)普段の値動きの大きさ、(2)悪いことが起こった時の最大下落率、の2つで考えることができます。リーマン・ショック時には様々な資産の価格が大きく値下がりしました。

また、リスクの小さい商品はたとえ悪いことが起こっても半値になったりはせず、10%、20%といった程度の損失で下げ止まります。悪いことが起こった時に半値になってしまったり、70%、80%といった大きな幅で下落してしまうのは、その商品のリスクが大きいからです。

(1)は普段どのくらい価格が変動するのか、日々、1ヵ月などの単位ではどのくらい動くのか、という考え方です。この普段の値動きの大きさを測るものさしが標準偏差です。「バラつきの大きさ」を表す数字で、リスクの大きさを数値化するものです。「極端なケースを除き、だいたいこのくらいの範囲の中に収まる」という範囲です。

(2)はリーマン・ショックのような最悪のケースで、最大どのくらい下がってしまったのか、という考え方です。商品によってリスクの種類は様々でも、この時の下落幅を比べてみると、普段はなかなか見えにくい各資産が持っているリスクの大きさを把握することができます(図表3)。

リーマン・ショック時の下落率を最大下落率と考えるとして、リーマン・ショック時の下落率の半分程度の下落はいつ起こってもおかしくない、と考えるべきでしょう。また、下落し続けている資産があった場合、最大、どのくらいの下落を覚悟しなければならないかも分かります。

投資する上で普段の値動きの大きさを把握することも重要ですが、さらにリスクの種類を理解しどんなリスクをとっているのか、悪いことが起きた場合は最大でどれくらい下落する可能性があるのかを把握しておくことも重要です。

[図表3]リーマン・ショック時の各資産の最大下落率(円換算)

(期間:2007年~2009年)

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『実践的基礎知識 リスク編(4)<リスクの種類と大きさを考える>』を参照)。

(2016年7月12日)