\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

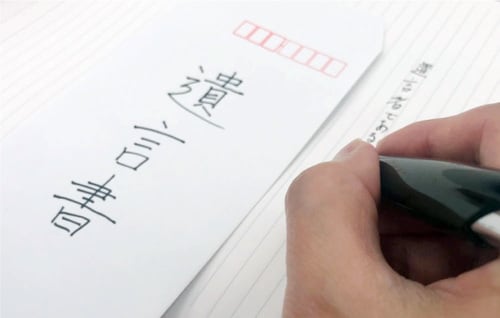

子供たちに内緒で「遺言」を作成する親が増えている?

超高齢化社会の日本。それを反映するかのごとく、最近では「相続対策」や「遺言」など、相続に関するビジネスが盛んです。大きなお金に関わることですので、それなりの年齢になってくると、親子共々、気になってくるのは当然のことともいえます。

それぞれの家族に、それぞれの事情がありますが、意外と多く見られるのが、親が子供たちに内緒で遺言を作成しようとするケースです。

秘密のつもりはなく、ただ伝えていないだけの場合もあるでしょう。しかし、子供は、親が内緒で相続対策を行っていることに気づいても、「教えてくれるまで待とう」と気遣ってしまい、なかなか話を切り出すことはできません。こんなとき子供たちは、自分たちが揉めないように準備してくれていると思ってはいても、一方で、コソコソ動かれるのは気持ち悪いとも感じてしまうものです。

相続に関して、いくら専門家に任せていても、専門家が家庭の事情をすべて把握しているわけではありません。本記事で「子供たちを困らせる遺言」にはどのようなものがあるか、具体的に見ていきましょう。

親族外への遺言 「もしかして…愛人関係!?」

故人が生前にお世話になった人へ遺言を書くことはよくあります。ただし子供たちにとって、面識がなかったり、まったく話を聞いたことがなかったりする人である場合、その人あての遺言を見せられたら、違和感を覚えることになるでしょう。

場合によっては「愛人関係?」「遺言を無理やり書かせた?」「財産目当てに近づいた?」と疑心暗鬼になることもあります。

相続争いは「自分がどれだけもらったら満足か?」という絶対額ではなく「他の相続人より少なくないか?」という相対額が原因となって勃発することが多いので、ここでトラブったらお世話をした人へうまく財産も残せませんし、子供たちには余計な心配事を残します。

生前に子供たちへ告白できない事情があるならば、いきなり「遺言で告白」するのではなく、死後に友人を通じて語ってもらうとか、別にお手紙を書くなどの工夫が必要です。遺言書には、追加で自分の気持ちを表現する「付言事項」もあるので、ここで説明するのもよいかもしれません。

偏った遺言 「遺留分の減殺請求」が行われる可能性も

遺言に何を書くのかは基本的には自由ですが、相続人には「遺留分」といって相続が発生したときに財産を受け取れる最低限の権利があります。

\PR/ 年間延べ7000人以上が視聴!カメハメハ倶楽部セミナー

この「遺留分」の計算には過去において贈与を受けた金額(特別受益額)なども含まれるため、特定の相続人に贈与や遺言が偏ってしまうと、他の相続人の遺留分を侵害してしまい、その侵された部分を戻せという「遺留分の減殺請求」が行われる場合があります。

とくに父親は家族とのコミュニケーションが不足している場合が多いため、残された家族の人間関係などをよく理解していない状況で遺言を作成してしまいがちです。子供たちが「お父さんは僕たちのこと何も分かっていなかったんだね」と、発見された遺言を無視して、別な内容の分割協議を行ってしまうケースもあります。

もちろん遺言を破り捨てることは禁じられていますが、自筆証書遺言の場合、第一発見者がその遺言を勝手に開封して、破り捨てたり、隠したりすると、誰もその遺言の存在がわからないというケースも生じてしまいます。

2通以上ある遺言 気分に任せて書き直していると…?

遺言書は書き換えが可能です。1通目と2通目で内容が異なる場合、重複している部分については後で書いたほうが優先されます。重複していない部分については1通目も有効となります。

そのため気分に任せて何度も書き直していると、最終的には全部つなぎ合わせてみないと全体でどのような内容になっているのか把握できないという事態が生じてきます。専門家の指導を受けずに作成した自筆証書遺言などは、不備が多かったり、適切に保管されていなかったりするので、残された相続人は苦労することになってしまいます。

法人への遺言 法人には相続税の納税義務はないが…?

親が会社を経営している場合、その会社へ遺贈をすれば「相続税がかからないのでは?」と質問される場合があります。

たしかに法人には相続税の納税義務はありません。法人の収益(益金)となるだけの話です。また、法人税の計算上、欠損金は9年間繰り越すことができますので、これを使えば納税ゼロにすることも可能です。相続人が取得したあとに法人に寄付すると、相続税と法人税の両方が課税されますが、遺言があれば直接法人へ財産を移転することができるのです。

注意しなければならない点は、遺贈する財産が不動産だと法人に対してタダで譲渡したことになり、譲渡所得税がかかってくる点です(みなし譲渡)。またその遺贈により、株主たちの保有している株価が上昇するため、株主への相続税の問題が生ずることもあります。

いろいろな事情で法人に財産を移転したい気持ちはわかりますが、税務上のフォローを完璧にしていないと困ったことになるでしょう。

内藤 克

税理士法人アーク&パートナーズ 代表社員/税理士

著書に『残念な相続』(日本経済新聞社)など

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~