米国株上昇と円安が支え

戻りの鈍さが目立つ

■日本株式市場は、TOPIX(東証株価指数)で見ると、7月5日に1,676.20と底を打ち、戻り基調にあります。

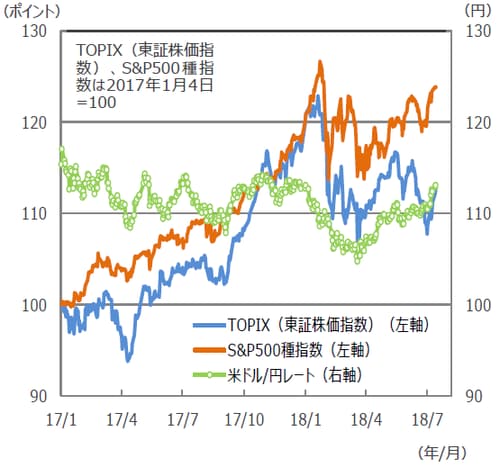

■日本株式市場は、米国株式市場と米ドル/円レートの影響を受ける傾向があります。4月以降5月上旬までは米国株堅調、円安・米ドル高の流れから、TOPIXは値を戻す展開となりました。その後、米中貿易摩擦問題の懸念が広がり、米ドル/円レートが110円前後の狭いレンジで推移する中で、TOPIXは調整色を強めました。

■7月6日に米国の中国への制裁関税リストが発表された後、米国株式市場が回復し、米ドル/円レートが112円後半まで円安となったことから、日本株式市場も値を戻しました。米国の中国への制裁が具体化したことで、貿易摩擦拡大懸念が一旦消化されました。また、円安・米ドル高が業績の改善期待につながりました。

■しかし、米ドル/円レートが112円後半まで円安になった割には日本株式市場の水準訂正は低位にとどまりました。米中貿易摩擦や米国の保護主義的な通商政策がもたらす不確実性が根強いことなどが背景と考えられます。

TOPIX、S&P500と米ドル/円レート

米中貿易摩擦に対する懸念残る

株価水準に割高感はない

■TOPIXの予想株価収益率は7月19日現在13.3倍と2012年以降の平均値(13.6倍)を下回っており、株価水準に割高感はありません。企業業績(予想利益)が底堅く推移する中で株価が下落したため、予想株価収益率が低下しました。

■日本株式市場は、米中貿易摩擦の拡大懸念や米国の保護主義的な通商政策の強化が当面払拭されないことから、上値の重い展開が想定されます。そうした中でも、企業業績予想に対する自信が回復すれば、もう一段の株価上昇が期待できると思われます。

TOPIXと予想株価収益率

(注2)予想株価収益率は株価÷1株当たり予想利益。予想株価収益率、1株当たり予想利益はBloomberg L.P.集計。予想株価収益率の平均値、±1標準偏差の計算期間は2012年1月4日~2018年6月29日。

(出所)Bloomberg L.P.のデータを基に三井住友アセットマネジメント作成

企業マインドと業績に注目

今後の日本株式市場は、引き続き米国の保護主義的な通商政策の影響と業績の見極めが重要となりそうです。

■4-6月期決算は前年同期比1桁増益予想

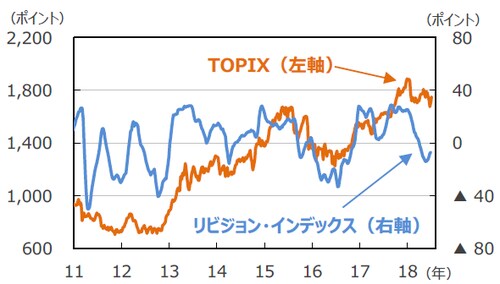

4-6月期の決算発表が始まります。4-6月期の経常増益率は対前年同期比で1桁台と見通されています。足元では円安・米ドル高の水準となっており、業績の上振れが期待されます。リビジョン・インデックス(*)も6月中旬以降上昇に転じました。

(*)業績予想が上方修正された銘柄数の比率から下方修正された銘柄数の比率を差し引いて算出されるインデックス。

日本企業の経常利益の伸び率

(注2)小型株はTOPIX1000の構成銘柄からTOPIX500の構成銘柄を差し引いた銘柄で計算(計算はQUICK)。 は2018、19年度の2桁増益予想。

(出所)QUICKのデータを基に三井住友アセットマネジメント作成

リビジョン・インデックスの推移

(出所)Datastreamのデータを基に三井住友アセットマネジメント作成

■18年度は総じて堅調の中、小型株は2桁増益予想

今後は、業績改善のモメンタム(勢い)が上向くかどうかが注目されます。2018年度、19年度の経常利益の伸び率をコンセンサスベースで見ると、TOPIX500は1桁増益、小型株は2年連続で2桁増益と底堅い利益成長が予想されています。

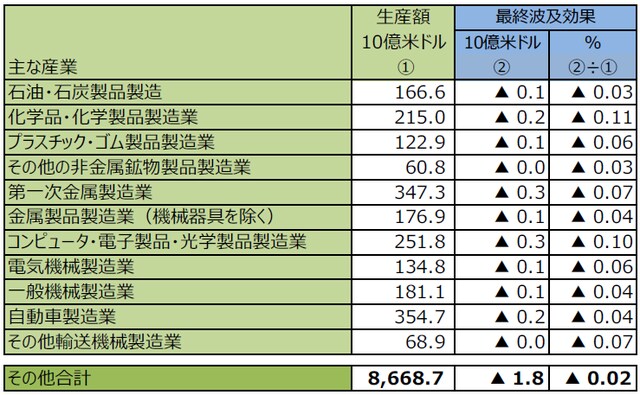

■米中貿易摩擦が日本の企業活動に与える影響

米中貿易摩擦が日本企業の生産に与える影響を試算しました。米中共に制裁措置を発動し、関税率分だけ制裁対象分の生産活動が低下すると仮定すると、日本の全産業で生産が0.02%減少するとの結果になりました。間接的な効果を加えればさらに影響が強まること、試算の前提となった2014年当時に比べ中国経済が着実に拡大していることなどから、仮に10倍としても0.2%減少の影響にとどまります。関税のかけあいが2国間でとどまるのであれば、日本企業の活動への影響は限定的と言えそうです。

米中貿易摩擦の日本企業の生産に与える影響

(出所)WIOD(World Input-Output Database)のデータを基に三井住友アセットマネジメント作成

■企業マインドと企業業績の改善モメンタムに注目

リスクは、さらに不確実性が高まることで、企業のセンチメントが悪化し、生産や投資が手控えられてしまうことです。米中間選挙まで、米国の保護主義的な通商政策がどの程度日本の企業マインドに影響するのか、企業業績の改善モメンタムは続くのか、といった点に注意を払う必要がありそうです。

(2018年07月20日)

関連マーケットレポート

2018年07月11日 4-6月期決算が注目される米国株式市場

2018年07月09日 米トランプ政権の通商政策 対中制裁関税を発動したトランプ大統領