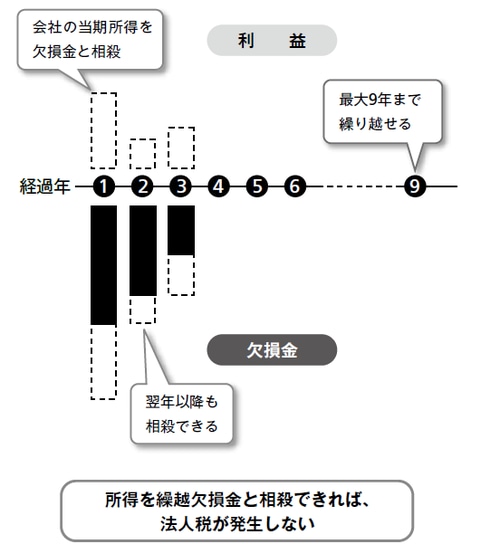

「欠損金」は9年間繰り越すことができる

毎年の決算での節税を考える際に、見逃してはいけないのが欠損金の存在です。欠損金とは、「税務上の赤字」のことで、欠損金が存在するとは、正確にいうと税務上の課税所得がマイナスになっている状態を指します。

この欠損金は、発生した年から数えて9年間繰り越すことができるため、繰越欠損金と呼ばれます。もちろん、ただ繰り越せるだけではなく、それぞれの年で利益(所得)と相殺することが可能です。

●繰越欠損金の活用イメージ

つまり、赤字を出して翌年以降の黒字と相殺していけば、繰越欠損金を使い切るまで法人税の支払いが発生しないということです。この仕組み自体は、ほとんどの方がご存じでしょう。ただし、この繰越欠損金の制度を「積極的に」活用できているかというと、そうではない会社が多いのではないかと思います。その理由としては、できるだけ赤字は出したくない、出さないほうがいい、という社長の心理的なカベが大きいからだと思います。

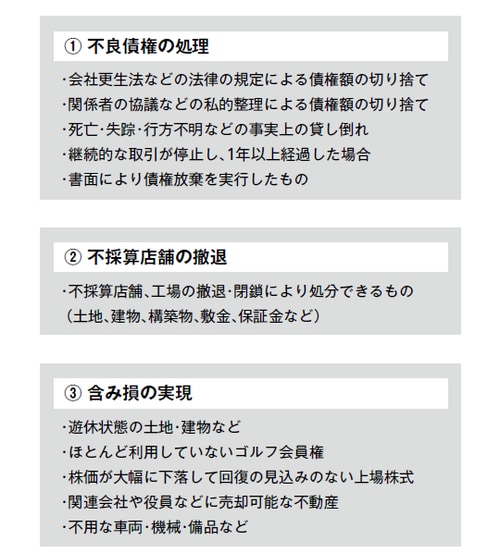

まずは、税務上の赤字にどのようなものがあるのかを確認していきましょう。代表的な赤字には、不良債権があります。あなたの会社でも取引先から回収できない債権が、何年も帳簿に載っているということはないでしょうか? また、飲食店や製造業では、不採算店舗や閉鎖した工場など明らかに処分したほうがよい固定資産がそのままになっているケースがあります。

さらにもうひとつ、含み損を抱えている資産も立派な隠れ赤字です。たとえば、ほとんど利用していなくて、しかも購入時より大幅に価格が下落したゴルフ会員権や、株価の再上昇が期待できない上場株式、遊休状態で価格の下がった土地や建物といったものがこれに当たります。

社歴の長い会社で特に製造業などではさまざまな資産があるため、こうした「隠れ赤字」が存在する可能性は高くなります。一度、帳簿を洗いざらい見直してみることをお勧めします。

多額の特別損失計上により「自社株対策」も可能に

なかには、「いや、どんな不良債権があるのか、含み損を抱えた資産はどれなのかすべて把握している」という経営者の方もいることと思います。しかし、それならなぜそれらを表面に出して損失計上しないのでしょうか。これには2つの理由が考えられます。

ひとつは、「いずれは処理するけれど、今である必然性はない」という意識が働くためです。含み損を抱えているゴルフ会員権や上場株式であれば「いつかは上がるかも」、使っていない建物なら「また使う可能性がある」という気持ちが処理をとどまらせるのかもしれません。しかし、帳簿上の不良債権や含み損は、いわば「靴に小石が入っている状態」です。歩けないわけではないけれど、そのままにしていてはずっと気にかかるし、状況も改善されません。

また、金融機関の反応を気にして、赤字を表面化させることをためらう方もいるようです。特に、ご高齢のオーナー社長は、その傾向が強いようです。ただ、かつてはともかく現在では、メガバンクや地銀クラスでも帳簿価額を鵜呑みにすることはほとんどありません。必ず、現在価値に引き直して、資産の換金性や回収の可否までしっかり見ています。事情を理解しているわけですから、不良債権や含み損を一気に特別損失に計上したとしても、それで大きな問題になることはないと考えます。

●多額の特別損失を計上する3つの方法

積極的に赤字をつくり、繰越欠損金を使って節税する。それがこの項目でのいちばんの目的ですが、実はそれだけではありません。

多額の特別損失を計上すれば、自社株の評価が下がります。このタイミングで自社株対策を行えば非常に効果的です。そのためにも、毎年少しずつダラダラ赤字を出していくのはお勧めできません。できれば、役員退職金の支払いで多額の特別損失が出たときに合わせて、さまざまな赤字を出し切って、繰越欠損金の活用による節税とともに自社株対策を行うのがよいでしょう。

さらに、不良債権や含み損の処理にはもうひとつ重要な効果があります。遊休不動産などを帳簿から切り離し、売却できるものは売却すれば、帳簿上は3億円が1億円になるかもしれませんが、資金の流出を伴わずに1億円のキャッシュを生み出します。つまり、財務体質の改善、強化にもつながるのです。