遺産分割、相続税の申告・納税に不可欠

相続人等は、相続開始を知った日から遅滞なく相続財産を把握する必要があります。相続の放棄や限定承認の選択をする場合、相続人間での遺産分割、相続税の申告や納税をする場合にも相続財産の把握が必要となります。

また、相続の放棄や限定承認をしても、相続開始前3年以内の贈与財産や相続時精算課税贈与財産は、相続税の課税財産となりますので、その財産の把握が必要です。

相続財産の把握の方法としては、次のような方法があります。

①遺言書

遺言書がある場合には、その遺言書に遺産や遺産分割の方法が記載されています。遺言書は通常、被相続人が大切に保管しているものであることから、誰もがその所在を知っているわけではなく、また、誰にも知らされていない場合もあります。

遺言書がある場合、一般に遺言書に沿って遺産を分割することになります。このため、相続が開始したら、早い段階で遺言書を探す必要があります。

遺言書を探す方法には、次のような方法があります。

イ、被相続人が遺言書を預ける可能性のある配偶者や同居者、また遺言書の作成を依頼し、遺言書について相談した可能性のある顧問弁護士・会計士・税理士等に聞き取りする方法

ロ、被相続人の使用していた居間、書斎、自宅金庫等を調査する方法

ハ、取引金融機関の貸金庫を調べたり、介護施設に入居していた場合には施設の責任者等に聞き取りする方法

もし遺言書がない場合は…

②相続により取得した財産

被相続人の遺言書がある場合には、通常、遺言書に財産の明細等が記載されています。しかし、遺言書の作成が古い場合、遺言書にない財産が想定されます。また、遺言書がない場合もあります。

そこで、各財産を把握する方法として、次のような方法があります。

イ、土地や家屋等の不動産

不動産の権利証(登記済証)は自宅の金庫や銀行の貸金庫に保管されることが多く、ここにない場合には被相続人の住所地や事業所を所轄する法務局(出張所)において、閲覧により探す方法があります。

ロ、預金や上場有価証券

被相続人の通帳や有価証券取引明細書は、自宅内の金庫や寝室、居間、書斎等に保管されていることがよくあります。これが入手できたら、その取引銀行や証券会社への照会、取引記録や残高証明書を入手することで、預金や上場有価証券を把握することができます。

ハ、非上場株式

非上場株式については、通常、株券が発行されている場合には株券、株券が発行されていない場合には株式名簿に株主として登録されている旨の書類が交付されています(一部にはこの書類の交付がない場合もあります)。これらの書類は、自宅や経営する会社の金庫や銀行の貸金庫に預けられていることが多く見受けられます。また、寝室、居間、書斎等を確認し、預金通帳における配当金の入金、株主総会の通知書、配当計算書等を検討することで非上場株式を把握することができます。

ニ、その他の財産

塀や庭園設備、事業用の棚卸資産、書画骨董、貴金属、車両や備品、家庭用動産等も相続財産となります。これらは被相続人の住居の内外調査、配偶者や同居人に対する聞き取り等で把握できます。

ホ、顧問会計士、税理士、弁護士への照会

被相続人が会社を経営していた場合、顧問の弁護士、会計士、税理士がおり、これらの者が被相続人の財産を把握している場合があります。これらの者に照会することである程度の財産は把握できます。

ヘ、その他

被相続人が財産管理を自分で行っている場合には、被相続人の手帳、日記帳、ファイル等に財産一覧が記載されていることもあります。また、財産管理を配偶者が行っている場合には、配偶者に聞き取りを行うことで把握できることがあります。被相続人の性格をよく検討することが重要です。

③みなし相続財産

イ、生命保険金等

保険料が引き落とされている通帳や保険契約書を把握することで保険会社がわかり、そこから契約書一覧等を入手できます。

ロ、死亡退職金等

被相続人の勤務先に照会することで退職金の支給の有無及び金額、支給される者が把握できます。

④相続開始前3年以内贈与財産と相続時精算課税贈与財産

イ、相続開始前3年以内の贈与財産

贈与税の申告書、被相続人の預金通帳、子供や配偶者の預金通帳、不動産の登記簿謄本、贈与契約書等から把握します。特に、税務では贈与税の申告をしていない相続開始前3年以内の贈与財産が問題となることがよくありますので、注意して下さい。

ロ、相続時精算課税贈与財産

相続時精算課税贈与の贈与税の申告書(税務署での閲覧もできます)、贈与契約書、預金通帳、不動産の登記簿謄本等から把握します。

ハ、顧問税理士への照会

顧問税理士がいる場合、税理士が贈与税の申告書を作成していることが多く、その場合には、顧問税理士への照会が有効な方法です。

債務がある場合は放棄の検討も必要に

⑤債務の把握

資産ばかりでなく債務も相続財産です。相続が開始したら、資産の把握も大事ですが債務の把握も大事です。これにより、相続の放棄や限定承認をするかどうかを決定することもできます。

被相続人の債務としては、借入金、債務保証、リース債務や未払金等があります。

イ、借入金の把握

借入金には、銀行借入金、個人借入金(知人・親族等からの借入金)その他借入金(金貸し)等があります。自宅や経営する会社の金庫、銀行の貸金庫、書斎や居間の引出し等を探し、借用証書(金銭消費貸借契約書)、預金通帳、銀行等からの取引残高証明書がないかどうか調べます。

また、会社の顧問弁護士、配偶者、同居人等への聞き取り等により把握することもできます。

ロ、保証債務

他人の借入金の保証人として債務保証をしている場合、単に保証しているだけでは相続税法上債務として控除できませんが、債務が支払期限を過ぎ、求償権を行使しても被保証人(実際に借入をしている者)が借入を返済できないことが確実な場合には、債務として控除できます。

これについても借入金と同じような方法で把握して下さい。

ハ、リース債務

車や備品をリースしている場合には、リース債務があります。これについてはリース契約書、預金通帳、リース会社等への照会等で把握します。

ニ、未払金

未払金としては、病院に対する未払、所得税や固定資産税等税金の未払、資産を購入した場合の未払等があります。これについては、病院、税務署や市役所、資産の購入先への照会、また資産の売買契約書、請求書等で確認し、把握します。

⑥葬式費用の把握

葬式費用とは、通夜や本葬に要した費用です。香典返し費用や本葬が終わり、後日行う初七日や四十九日の法要にかかる費用は、ここでいう葬式費用に含まれません。

葬式費用は、葬儀会社、寺院等からの請求書や領収書から把握します。

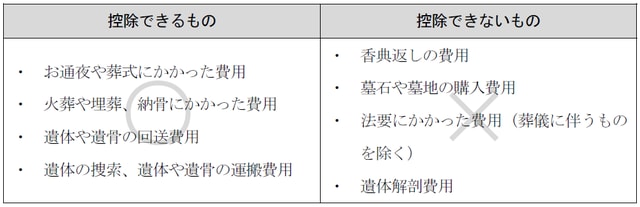

[図表3]葬式費用の一覧

(注1)本葬に引き続いて初七日の法要を行う場合があります。この場合の初七日の法要の費用は、本葬の前後に生じた出費で葬式に伴う費用として認められ、葬式費用に含まれます。

(注2) 墓石や墓地は、被相続人が生前に購入した場合には、非課税財産となりますが、被相続人の死亡後に購入した場合、葬式費用に含まれません。