自己資金によっては金利を優遇されるケースも!?

前回の続きです。

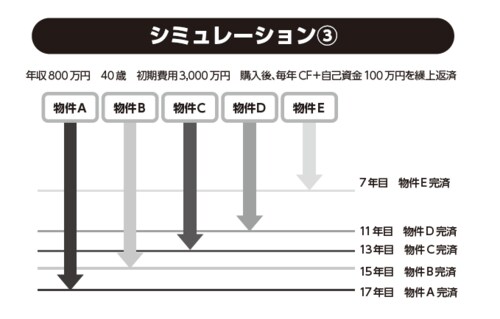

これまでの2つのケースは、頭金を少額に抑えるプランでした。次のケースは、はじめに自己資金を用意できる人向けのプランになります。はじめに多額の自己資金を入れるメリットは、金利の優遇を受けられることです。金融機関によっては、自己資金の割合で金利を優遇するケースがあります。その金利優遇のメリットを使えば、短期間で年間収入500万円の仕組みを作ることが可能です。シミュレーション③をご覧ください。

プランの条件は、40歳、年収800万円のサラリーマンが、「初期費用3000万円」で「物件価格2250万円」「家賃9万7000円」「管理費・修繕積立金合計1万円」「ローン額2150万円×5戸」「物件A〜Cは金利1.65%」「物件Dは金利1.85%」「最後の物件Eは金利2%中盤」で融資を受け、期間35年としてマンション経営をスタートした場合です。

そして、年間100万円の自己資金と毎月入ってくるキャッシュフローを繰り上げ返済費用に充当していきます。

このケースの場合、金利の優遇効果で毎月のキャッシュフローに余裕があるため、5件目の物件Eを7年で完済できます。そして、4件目、3件目の物件D・Cと繰り上げ返済を継続していくことによって、17年後にはすべての物件のローンを完済。60歳前に年間家賃収入500万円を達成することができます。シミュレーション①では、同じ収益に達するまで、24年間かかりました。自己資金が潤沢にあれば、7年間も期間を短縮できるのです。

定年前に年間家賃収入500万円を達成できれば、後は、自己資金を回収するフェーズに入ります。60歳から90歳までの30年間、年間家賃収入500万円を得ることができれば、通算で1億5000万円の家賃収入を得ることになります。家賃は下がる可能性もありますし、空室が発生することも当然あるでしょう。仮に1億5000万円のうち、70%入れば約1億円。支払った自己資金である4700万円以上の金額は容易に回収できます。

不動産投資は毎月安定して入ってくる家賃収入があるので、空室と大幅な家賃の下落がなければプランが大幅に変化することはありません。都心立地であれば、賃貸ニーズも根強く回収にも見通しがたつといった点も安心材料の1つではないでしょうか。

[図表]

予算と目標、トータルプランを確認してから始める

ここまで、数パターンのモデルケースをご紹介しましたが、どのプランを選ぶかは個人の資産状況や目的によって変わります。しかし、個人の資産状況や目的によって柔軟に対応できるのも不動産投資のメリットです。年収がどれだけあるのか、どれだけ頭金を入れられるのか、資産がどれだけあるのかでローンの組み方やメリットの出し方も変わるため、オーダーメイドのプランが必要になります。

その都度その都度、物件を購入して「道に迷っている人」も、最初に目標がなかったがために「道に迷っている人」も大勢います。そうならないためにも物件を購入する前に今一度、予算と目標をしっかり確認して、トータルプランをしっかり検証してから、マンション経営をスタートしても遅くはありません。もし不動産業者に相談する場合、自分が何をしたいのか思いの丈をすべてぶつけて相談することも必要です。