改正によって、制度の内容が一段と「複雑化」

「配偶者控除および配偶者特別控除」は、元来複雑で不安定な制度です。両者は一方が発生すれば他方が消滅するという、いわゆる「トレードオフ」の関係にあります。その上世帯主が年末調整をする時点においては、配偶者の年間所得は基本的に未確定です。

つまり、「未確定の配偶者所得」による世帯主の年末調整を余儀なくされている現状なのです。

今回の配偶者関連控除の改正では、制度の内容も一段と複雑化してしまいました。さらに、平成29年からの給与所得控除の上限額引下げ(上限220万円)も、世帯合算の手取年収に影響を与えます。税制以外の面でも、平成28年10月1日に改正された社会保険制度が影響を与えます。

すなわち、一定条件下で給与年収が106万円以上になると社会保険料が発生するという、いわゆる「106万円ショック」です。その他、個々の企業の配偶者手当制度の見直し等も絡んで、配偶者関連控除に関する論点にはより多数の組合せが発生する結果となってしまいました。

配偶者関連控除の改正は、平成30年から適用

本連載では、これら多数の組合せすべてについて解説するには、いささか無理があります。そこで、本サイトをご覧になる方には企業経営者層が多いことを考慮し、次の設定に照準を絞って配偶者関連控除の影響を探ることとしましょう。

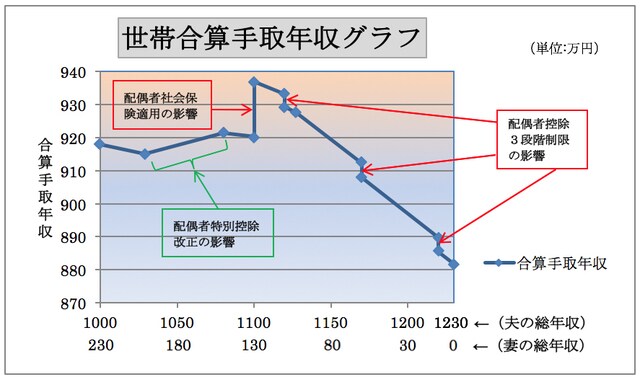

次のモデルケースおいては、「世帯主の手取年収」と「配偶者の手取年収」を合算し、「合算手取収入」をグラフで表してみます。

<モデルケース>世帯主は企業(法人)経営者、年齢50歳。企業規模は従業員数10人、社会保険加入済み。配偶者も取締役、年齢48歳。役員報酬は世帯主と配偶者の合計で年額1230万円の支給が可能。

このモデルケースでは、「世帯主と配偶者の総年収の合算額」が必ず1,230万円になるよう設定されています。

もちろん「税金や社会保険料等を控除した後の手取年収の合算額」は、それより少額となります。ただ少額になったとしても、本来合算手取年収のグラフは直線状ないしは曲線状で表されるべきです。それが奇妙な凸凹状態となっています。

つまりこの凸凹状態は、総年収の組合せが1円でも前後すると、合算手取年収が激変する「激変ポイント」(グラフ赤矢印参照)が多数発生してしまうことを表しているのです。

上記のモデルケースでは、企業経営者世帯を例に取りました。ただ勤労者世帯においても、世帯主の勤務先からの給与収入と配偶者の給与収入との合計額で、1,000万円を超えるようなケースも十分あり得るでしょう。

そのようなケースでは、せっかく多く働いたのにかえって手取収入が減ってしまった、という逆転現象を避ける必要があります。そのためには、上のグラフを頭の片隅で思い起こしながら働き方を加減すればいいのです。そうすれば手取収入をより多く獲得することが可能になるので、効率の良い資産形成に資することにもなるでしょう。

なお、配偶者関連控除の改正は平成29年からの適用ではなく、平成30年からの適用となっています。この点は混乱しがちなので、注意が必要でしょう。