【1】 賃金と物価の好循環を目指して

日本経済の成長には、物価上昇に対応した賃上げの定着が必要です。賃上げにより消費が増え、企業収益が向上し、さらなる賃上げにつながる「好循環」を実現するには、生産性向上が不可欠です。特に中小企業では、適正な価格設定やデジタル投資を通じた収益拡大が求められます。

【2】 所得税の基礎控除額の引き上げ

物価の上昇に伴い、税負担が増える課題に対応するため、所得税の基礎控除額を現行の48万円から58万円に引き上げます。

合計所得金額が2,350万円以下の個人について、基礎控除額を現在より10万円引き上げます。合計所得金額が2,350万円以上の個人について、合計所得金額に応じて、以下の控除額が適用されます:

令和7年分以降の所得税から適用されます。給与や公的年金の源泉徴収については、令和8年1月1日以降に支払われる分から適用されます。

【3】 給与所得控除の見直し

給与所得控除とは、給与収入から一定額を控除する仕組みです。この最低控除額を現行の55万円から65万円に引き上げます。令和7年分以降の所得税から適用されます。

地方税における給与所得控除についても、最低保障額が現行の55万円から65万円に引き上げられます。

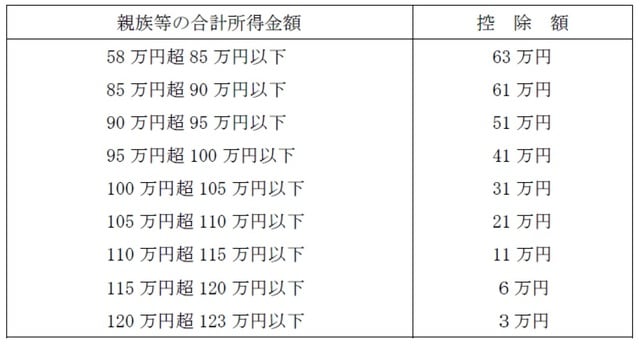

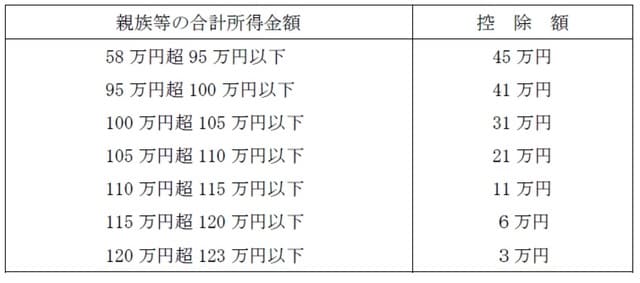

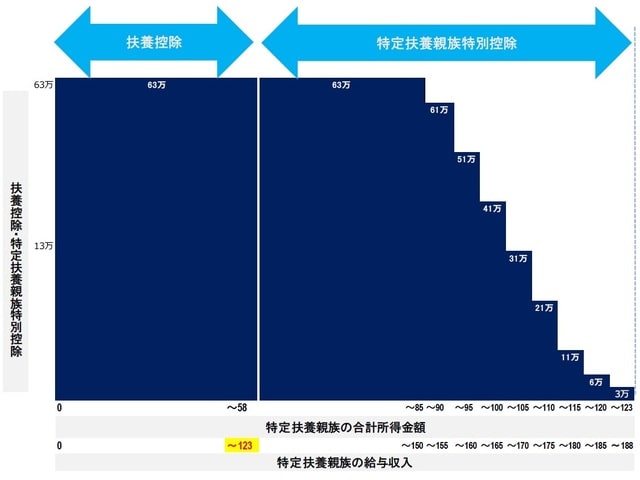

【4】 特定親族特別控除の新設について

大学生のアルバイト収入などが原因で、親が受けられる扶養控除が制限される問題を改善するため、特定親族特別控除の制度が設けられます。

この控除の対象となるのは、19歳以上23歳未満で、親などと同一生計で扶養している親族です。親元から離れている大学生でも、学費や生活費の援助を受けている場合は「同一生計」とみなされます。

ただし、扶養控除の対象となる親族の所得は、年間合計所得金額が123万円以下となります。それを超えた場合、特定親族特別控除が適用されることになります。配偶者や青色事業専従者は、控除の対象外とされています。

一方、地方税においても、特定親族特別控除が新たに設けられます。

【5】 所得税の見直しに伴う措置

今回の改正では、基礎控除や特定親族特別控除の見直しに伴い、関連する所得要件についても見直しが行われます。具体的には以下の通りです。

1. 同一生計配偶者および扶養親族の所得要件

同一生計配偶者や扶養親族が控除の対象となるための前年の合計所得金額要件が、現行の48万円以下から58万円以下に引き上げられます。これにより、所得基準により控除対象外だった人々が新たに対象となる可能性があります。

2. ひとり親家庭の子どもの所得要件

ひとり親が扶養する子どもに適用される総所得金額等の要件も、現行の48万円以下から58万円以下に引き上げられます。これにより、ひとり親家庭の負担軽減がさらに進むことが期待されます。

3. 勤労学生の所得要件

勤労学生控除の適用対象となる学生の前年の合計所得金額要件が、現行の75万円以下から85万円以下に引き上げられます。これにより、アルバイト収入などが増えた学生でも控除が受けられる範囲が広がります。

【6】 NISA(少額投資非課税制度)の改正について

累積投資契約(つみたて投資枠)の対象となる上場株式投資信託に関して、取得対価の上限が引き上げられます。現行では1口当たり1,000円以下とされている上場株式投資信託の取得対価要件が、1万円以下に引き上げられます。

【7】 iDeCo(個人型確定拠出年金)

企業型確定拠出年金のマッチング拠出に関する要件が見直され、iDeCo(個人型確定拠出年金)の毎月の積立上限額を増やします。

これまで、企業型年金加入者が拠出する掛金の額が事業主の掛金の額を超えることは認められていませんでした。今後は認められることになります。

拠出限度額も改正され、第一号被保険者の限度額は現行の月額6.8万円から7.5万円に引き上げられます。

第二号被保険者について、企業年金に未加入の第二号被保険者の限度額は、現行の月額2.3万円から6.2万円に引き上げられます。

確定給付企業年金に加入していない場合の月額上限は現行の5.5万円から6.2万円に引き上げられます。

確定拠出企業年金に加入している者の場合、限度額は月額6.2万円から、確定給付企業年金の掛金相当額および企業型確定拠出年金の掛金額を差し引いた額となります。

新たに60歳以上70歳未満の特定の条件を満たす人々も加入可能となります。ただし、老齢基礎年金や個人型確定拠出年金の老齢給付金を受給していないことが要件です。この場合の拠出限度額は月額6.2万円です。

なお、国民年金基金の掛金額についても上限が見直され、現行の月額6.8万円から7.5万円に引き上げられます。

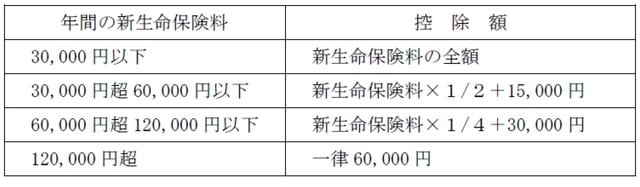

【8】 生命保険料控除

令和8年分の税制改正において、新生命保険料に係る生命保険料控除について、扶養親族として23歳未満の子どもがいる場合、居住者が受けられる生命保険料控除の控除額は、以下の計算方法が適用されます。

旧生命保険料および23歳未満の扶養親族がいる場合に適用される新生命保険料を支払った場合、生命保険料控除の適用限度額が現行の4万円から6万円に引き上げられます。

ただし、生命保険料控除、介護医療保険料控除、個人年金保険料控除の合計適用限度額は、現行と同様に12万円に据え置かれます。

【9】 住宅借入金等を有する場合の所得税額の特別控除

令和7年における住宅借入金等特別控除(住宅ローン控除)では、子育て世帯や若年層世帯の借入限度額が増額されています。

特に、認定住宅では限度額が通常よりも500万円増えた5,000万円となり、省エネ性能が高い住宅ほど優遇される仕組みが継続されます。

【10】 退職所得

退職手当等(老齢一時金を除く。)の支払いを受ける年の前年以前9年内に老齢一時金の支払を受けている場合、老齢一時金について退職所得控除額の計算における勤続期間の重複排除の特例の対象となります。

【11】 相続税・贈与税

結婚や子育てにかかる資金の負担を軽減するため、直系尊属(親や祖父母)から一括贈与を受けた場合の贈与税非課税措置について、適用期限が2年間延長されることになりました。

個人事業主が事業用資産を贈与する際に適用される贈与税の納税猶予制度では、事業従事要件が見直され、これまでは「贈与日まで引き続き3年以上、特定事業用資産に係る事業に従事していること」が条件とされていましたが、改正後は「贈与の直前において事業に従事していること」で要件が満たされるようになります。

非上場株式を対象とした贈与税の納税猶予の特例制度では、役員就任要件が緩和され、現行では、「贈与日まで引き続き3年以上、特例認定贈与承継会社の役員であること」が条件とされていましたが、改正後は「贈与の直前において役員であること」で要件が満たされるようになります。

これらの改正は、令和7年1月1日以後に贈与により取得した財産に適用されます。

【12】 法人税

中小企業者等に適用される法人税の軽減税率の特例について、適用期限が2年間延長される予定です。

所得金額が年10億円を超える事業年度については、所得金額のうち年800万円以下の部分に適用される税率が現行の15%から17%に引き上げられます。

一方で、法人がオペレーティング・リース取引を通じて資産を賃借する場合、法人が支払う金額のうち、債務が確定した部分については、その確定日の属する事業年度に損金として計上することが認められます。

令和9年4月1日以降に締結される所有権移転外リース取引において、リース資産の減価償却方法としてリース期間定額法を用いて計算する際に、取得価額に含まれる残価保証額を控除せず、リース期間終了時点で1円(備忘価額)まで償却できるようになります。

【13】 防衛特別法人税の創設

日本の防衛力を強化するため、大企業を対象に法人税額の4%を上乗せする「防衛特別法人税」が新たに導入されます。ただし、中小企業には配慮し、500万円以下の法人税額には適用されません。

令和8年4月1日以降に開始する事業年度から適用されます。

防衛特別法人税は、課税標準法人税額に4%の税率を乗じた金額として算出されます。この課税標準法人税額は、基準法人税額から基礎控除額500万円を差し引いて求めます。基準法人税額が500万円以下の法人には課税されません。

【14】 検討事項

この改正では、現在の非課税枠「年収103万円の壁」を123万円に引き上げることが盛り込まれています。なお、国民民主党が求めた178万円へのさらなる引き上げについては、今後改めて調整される見込みです。

子どもの年収要件が現行の103万円以下から150万円以下に緩和され、さらに年収150万円を超え188万円以下の場合は、控除額が段階的に減少する仕組みが導入されます。この改正は2025年から適用されます。

岸田 康雄

公認会計士/税理士/行政書士/宅地建物取引士/中小企業診断士/1級ファイナンシャル・プランニング技能士/国際公認投資アナリスト(日本証券アナリスト協会認定)

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■月22万円もらえるはずが…65歳・元会社員夫婦「年金ルール」知らず、想定外の年金減額「何かの間違いでは?」

■「もはや無法地帯」2億円・港区の超高級タワマンで起きている異変…世帯年収2000万円の男性が〈豊洲タワマンからの転居〉を大後悔するワケ

■「NISAで1,300万円消えた…。」銀行員のアドバイスで、退職金運用を始めた“年金25万円の60代夫婦”…年金に上乗せでゆとりの老後のはずが、一転、破産危機【FPが解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】