60歳以上の投資信託保有者、48.0%がバランスファンドをもつ

バランスファンドとは、国内外の株式・債券・リート(不動産)等、さまざまな金融資産を組み合わせて運用する投資信託のことで、投資対象の分散・地域の分散効果を、ひとつのファンドで狙うことができます。

投資信託を保有している60歳以上の方の48.0%がバランスファンドを保有しているとの調査結果もあります(投資信託協会「60歳代以上の投資信託等に関するアンケート調査」2022年)。

バランスファンドのうち、世界の金融資産に投資を行う「完全世界分散投資タイプ」のバランスファンドは、世界の債券市場、株式市場の時価総額を参考に運用を行います。

世界の債券市場、株式市場の実情に沿って分散投資を行うことで効率のよい運用を目指すのであり、ノーベル経済学賞を受賞したウィリアム・シャープ氏は、内外の債券・株式の資産配分(アセット・アロケーション)の比率を固定して運用する方法は、「市場への挑戦」であるとし、こうした全世界の債券・株式へのインデックス運用による資産運用、つまり資産配分は、市場に任せる投資を奨励しました。

しかし、多くのバランスファンドは、シニア世代の方々に身近な公的年金の資産運用と同様、日本債券・日本株式・海外債券・海外株式の4つの資産に分けて、それらの資産配分(アセット・アロケーション)をリスクとリターンの観点から計算・決定し、一定に保つようにいます。

手数料が高額なバランスファンドの欠点を補う方法

もっとも、バランスファンドはコスト、つまり運用管理費用(信託報酬)が高い場合が多いのが特徴で、世界の株式・債券に投資をするとなると、どうしても手数料は高くなりがちです。

しかし、この欠点も最近ではインデックスファンドの活用で大きく改善されています。実際、確定拠出年金(企業型)でバランスファンドを選択した人の78.5%はインデックス運用の商品を選択しており、この問題はすでに小さくなっています(運営管理機関連絡協議会「確定拠出年金統計資料(2023年3月末)」2023年)。

資産配分を固定するバランスファンドはリバランスも行います。リバランスとは、資産配分が運用期間の経過と共に当初の配分と変わってきたら元に戻すことです。これを行うことで、リスク(標準偏差)を減少させ、リターンを改善するとされています(金融庁「教えて虫取りせんせい 第8回バランス型と株式だけの投信はどっちがいいの? 米国株だけに集中したほうがいいって話も聞くけど……」)。

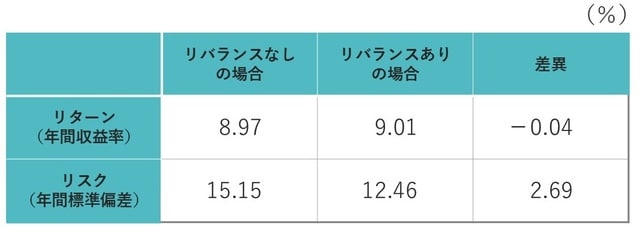

また、次の表のように、リターンへの影響は少ないがリスクは改善するという試算もあります。この試算では、年率2.69%のリスク(標準偏差)の差は、10年間の投資に換算すると、リスクは時間と共に緩やかに累積し、10年間投資した場合のトータルリターンのリスク(標準偏差)では約9%の差に拡大します(筆者試算)。理論的には長期投資では結果に大きなブレが出る可能性もあります。

資料:竹崎竜二「かしこく殖やす資産運用」日本経済新聞社(2000年)

年金基金など大手の機関投資家の投資方針書には、必ずといっていいほどこのリバランスが入っています。成功している年金ファンドは、大きなショックがあっても粛々とリバランスを行ってきたという指摘もあります(加藤康之「市場の変動とリバランスの効果」京都先端科学大学)。

もっとも近年は、バランスファンドは長期的には安定したパフォーマンスを計上している一方、資産間の相関性の上昇等を要因として、短期的に大きく収益が悪化している局面がありました。それらは金利が上昇し、債券リターンが大きく悪化した場合に、株式・債券のリターン間の逆相関性が極端に弱まりやすくなっていることが要因であるとする報告があります(三菱UFJ信託銀行「バランス型運用におけるリスク管理の検証 - 超過相関を用いて」2020年)。

従って、バランスファンドは世界の変化・市場の激変には弱い面はありますが、長期投資を前提とすれば、若い世代と違って失敗をしたくないシニア世代の方々の堅実な資産運用のためには適切な投資信託と言えると思います。

藤波 大三郎

中央大学商学部 兼任講師

金融資産1億円以上の方のための

本来あるべき資産運用

>>3/4(水)LIVE配信<<