ノンリコースローンとは?

リコースローンとの違い

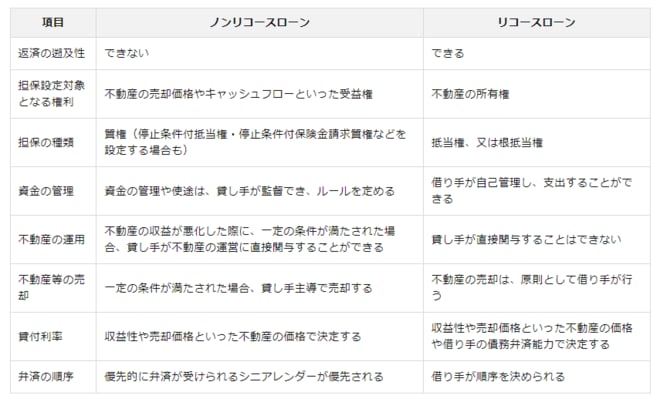

前述の通り、リコースローンとノンリコースローンの主な違いは、返済時の責任の範囲にあります。リコースローンでは、借り手が返済不能に陥った場合、貸し手は購入した不動産だけでなく、借り手の他の資産、連帯保証人などから返済を追求することができます。一般的に不動産投資ローンは、概ねこのリコースローンに該当します。

ノンリコースローンを活用するメリット2選

上記ではノンリコースローンの定義やリコースローンとの違いについて解説しましたが、具体的にノンリコースローンにはどのようなメリットがあるのでしょうか。ここではノンリコースローンを活用する以下のメリットをご紹介します。

- 責任範囲が限定されるため他資産への影響がない

- 財務状況に左右されることなく融資を受けられる

責任範囲が限定されるため他資産への影響がない

ノンリコースローンを活用すると、借り手が債務不履行に陥った場合に責任範囲が限定されるため、他資産への影響がありません。通常のローンでは、借り手が債務不履行に陥った場合、返済のために他の資産や収入源が差し押さえられることがありますが、ノンリコースローンではそのようなリスクが軽減されます。

また、基本的に連帯保証人も必要ないため、安心してローンを利用することができます。

財務状況に左右されることなく融資を受けられる

ノンリコースローンでは不動産そのものを重視して行われる融資であり、担保物件の収益性が良ければ、融資を受ける側の財務状況に不安があっても融資を受けられる可能性があります。

通常の融資では、貸し手は借り手の財務状況を重要視し、信用度や返済能力を評価するため、財務状況が厳しければローンを借りられない場合もあります。例えば、過去に購入した不動産の運営コストが予想以上に高く、賃料収入や売却収入がそれをカバーできなかった場合、通常では、追加の融資を受けることが難しいかもしれません。

しかし、ノンリコースローンでは投資家の財務状況をあまり厳しく評価しない傾向があるため、財務状況に左右されることなく融資を受けられる可能性が高まります。