頭金以外に発生する諸費用は?

不動産投資の際には、頭金だけでなく保険料や印紙代などの物件購入に必要な諸経費が必要です。頭金と合わせてこれらの経費の総額を不動産投資では自己資金と呼び、不動産購入時に現金を用意しなければなりません。

物件によって異なりますが、諸経費は最低でも数十万円といわれています。物件購入の際には必ず不動産会社に事前に確認をしましょう。ここでは、フルローンでも融資を受けられない諸経費を7つ紹介します。

仲介手数料

仲介手数料は、不動産仲介会社を通して不動産物件を購入した際に不動産仲介会社に支払う成功報酬です。仲介手数料は宅地建物取引業法の第46条にて上限額が決められており、上限額は以下のようになっています。

例えば物件価格が2,000万円の場合、200万円までに5%、200万円~400万円に4%、残り1,600万円に3%の仲介手数料がかかることになり、「66万円(10万円+8万円+48万円)+消費税」となります。上記はあくまで上限であり、不動産仲介会社によってはもっと安い仲介手数料もあるため、気になる物件があれば比較検討することも重要です。

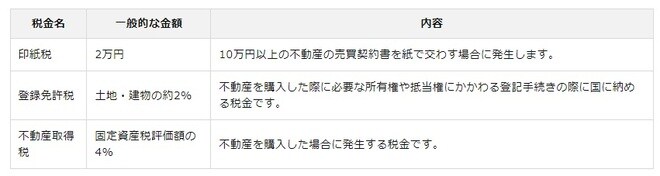

各種税金(印紙税、登録免許税、不動産取得税)

不動産を購入するには印紙税や登録免許税、不動産取得税などの各種税金を支払うことが必要です。

2021年5月21日より「デジタル社会の形成を図るための関係法律の整備に関する法律案」(デジタル改革関連法)が成立し、不動産業界でも電子契約の推進が図られています。電子契約で行われた契約書類については上記の印紙税は不要になります。

司法書士への報酬

前述のように不動産物件を購入した場合は登記手続きが必要ですが、登記申請を司法書士に依頼した場合には費用が発生します。

報酬額は司法書士や取得する物件により異なりますが、一般的には登録免許税等と司法書士報酬を合わせて数十万円といわれています。登記申請は誰でもすることができますが、必要な書類の準備や手続きが煩雑なために司法書士に依頼することが多く、一般的には不動産会社が手配・対応をしてくれます。

融資保証料

融資保証料とは、金融機関から融資を受けた場合に貸し倒れを防ぐためにローン保証会社と契約をする保証料です。融資保証料の目安は、借入時に一括で支払う場合は借入金額の約2%、毎月の返済額に上乗せする場合は約0.2%~0.3%を毎月支払います。

融資保証料額はローン申込者の返済能力や返済期間などで異なり、金融機関から事業の収益性の高さが認められた場合などには保証会社の保証がいらない「プロパーローン(プロパー融資)」を結ぶこともできます。

融資事務手数料

融資事務手数料は金融機関の不動産投資ローンの手続きのための手数料です。融資事務手数料は、一定の金額を支払う定額型と一定の割合を支払う定率型の2種類があり、定率型が一般的です。

金額の目安として定額型は3万円~10万円、定率型は1%~3%といわれています。金融機関によって金額や割合が異なるため、こちらも融資を受ける金融機関に確認しましょう。

損害保険料(火災保険、地震保険、その他特約)

火災や地震、風水害などの災害リスクに対し、不動産物件を所有する場合は必ず各種損害保険に加入します。加入は必須ではありますが、どの金融機関の保険に入るかは任意のケースもあります。

保険料は、損害保険料率算出機構が算出する火災保険参考純率をベースに建物の構造や面積などを加味して各社が算定するため、大きな違いはありません。

買主が負担する固定資産税・都市計画税

毎年1月1日時点の不動産所有者は、その年1年分の固定資産税を支払います。不動産価額(固定資産税評価額)×1.4%となり、いつ不動産物件の引き渡しがおこなわれたかによって清算金の額は変わってくるため、注意が必要です。

都市計画税は市街化区域内に不動産を所有している人に対して課税される税金で。納付は一般的に固定資産税と合わせて行います。