不動産投資ローンの頭金って必要?

不動産投資ローンの頭金とは、物件を購入する際に代金の一部を支払うもので、頭金を入れることで借入額は少なくなります。

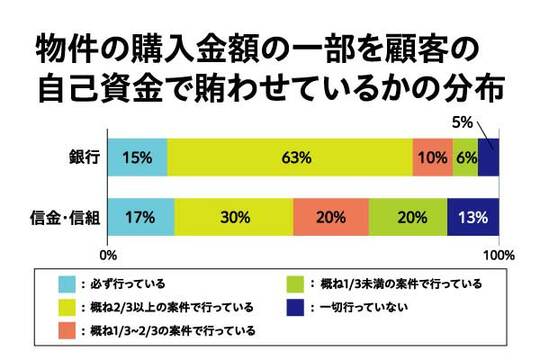

不動産投資ローンに頭金は必ずしも必要なものではなく、一部のケースで求められることがあります。実際に金融庁が2019年3月に発表した「投資用不動産向け融資に関するアンケート調査結果」によると、必ず自己資金(=頭金)を必要とする銀行の割合は15%と低い割合になっています。

それでは、頭金はどのような場合に必要になるでしょうか。頭金が必要なケースは、不動産を購入する時の審査が厳しく返済能力を示す必要があるときがほとんどです。

そのため、上場企業勤務や医師といった年収の高い人、収入の安定している公務員などは、頭金なしの「フルローン」で審査に通る可能性が高いです。

しかし、金融機関によって審査条件は異なるため、必ずしも頭金なしで審査が通るわけではありません。また既存の借入残高が多い場合は頭金が必要となるケースもあります。頭金が必要なケースとして一部紹介します。

- 希望の融資金額に届かない場合

- 融資引き締めの時期の場合

希望の融資金額に届かない場合

融資を受ける際の審査の結果、希望の融資額に満たない場合に頭金を求められることがあります。

一般的に不動産投資の融資限度額は年収の7~10倍とされており、年収が600万円の人であれば融資限度額は約4,200~6,000万円となります。そのため、例えば4,500万円の物件購入を希望していて融資可能額が4,200万円とされた場合、差額の頭金300万円が必要になります。

融資引き締めの時期の場合

金融機関が融資の引き締めを実施している場合、頭金が必要になることがあります。これは金融機関が市況の変化や政策によって融資目線を引き上げて、貸出リスクをコントロールすることがあるためです。

不動産投資ローンでは購入者の年収等だけでなく融資に適した人物かどうかという部分を厳しくチェックしています。そのため、大きな投資をする際には頭金を多く支払うことで投資への意欲と返済能力を示すことができ、審査が有利になることもあります。