課税売上高1000万以下の事業者は消費税が免除に

資本金の額を1000万円未満で設立すれば、原則、第1期と第2期は消費税が免除。現在、消費税を支払っている個人事業主も対象です。

消費税とは、一定の消費に対して所定の税金を徴収するものです。そして、実際の納税は事業者のみが行う仕組みとなっています。すなわち、事業者は商品や製品、サービスの販売にともなって、消費者より消費税を預かり、仕入や水道光熱費、事務用品費など、事業に必要なものを購入するときに、自分が支払った消費税との差額を納めることとされています。

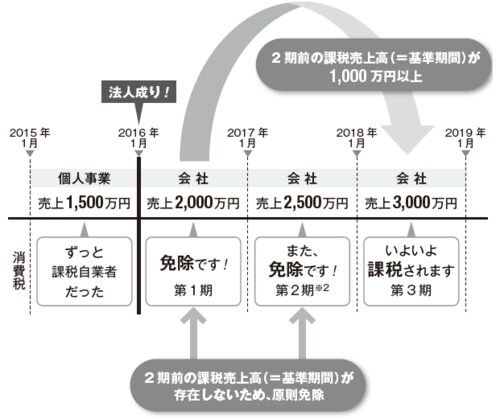

法人成りには、消費税に関連して大きなメリットがあります。それは、消費税の免除です。消費税は、基準期間の課税売上高が1000万円以下であれば、課税事業者とならなくてよいという特例があり、消費者から預かった消費税があってもその納税が免除されます。

この基準期間は、前々事業年度とされているのですが、そもそも会社設立後の第1期と第2期については、前々事業年度という基準となる期間が存在しません。つまり、会社の場合、「資本金の額が1000万円未満であれば、第1期と第2期の消費税を免除しましょう」というわけです(ただし第2期は、第1期の半年間の売上または給与支払額が1000万円を超える場合に例外あり)。

株式会社の設立は「最低資本金1円」から可能

もしも、法人成り前の個人事業主としての売上が1000万円を超えていたとしても大丈夫です。先に説明したように、個人と法人はまったく別人格ですから、この特例に該当します。これは非常に大きな節税効果をもたらします。

株式会社を設立するときの最低資本金は1円からOKですので、ひと昔前のように、わざわざ1000万円を集めて設立しなくても、なんら支障はありません。ですから、資本金の額を1000万円未満に抑えて、消費税免除のメリットを十分に活用したいところです。

【図表 消費税の課税のタイミング】

※2 前年の当初6ヵ月間(特定期間)の課税売上高または給与支払額が1,000万円を超えた場合は当年度から課税される