日常のお金の管理に不安を感じ始めたら相談を…「日常生活自立支援事業」

ひとり暮らしで年を重ねると「もの忘れが多くなったらお金の管理が不安」という人もいるのではないでしょうか。特に、認知症を発症してしまうと、金銭管理がおぼつかなくなってしまうので、そうならないうちに、対策を講じておく必要があります。

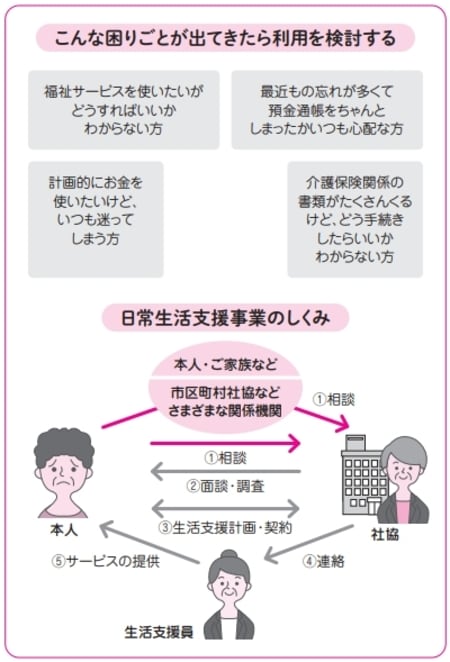

まず、社会福祉協議会(社協)が、軽度の認知症などの人を対象に、日常的な金銭管理のほか、通帳や金融機関届出印の保管などを代行する「日常生活自立支援事業」を行っています([図表1]参照)。

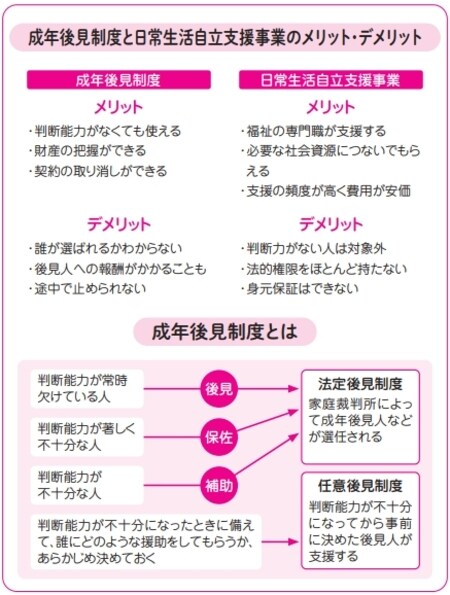

福祉の専門職である生活支援員のサポートを得て、必要な社会資源につないでもらうことができます。支援の頻度が高く費用が安価というメリットがあります。

社協は民間の社会福祉活動を推進することを目的とした組織です。全国社会福祉協議会を筆頭に、都道府県、市区町村で活動しています。最も身近なのが市区町村の社協で、車いすを一時的に無料で貸したり、車いすごと乗れる軽自動車を貸すサービスを行っているところもあります。

日常生活自立支援事業は、以下のような悩みを抱える方におすすめです。

・福祉サービスを使いたいが、どうすればいいかわからない

・最近もの忘れが多く、預金通帳をちゃんとしまったかいつも心配

・計画的にお金を使いたいが、いつも迷ってしまう

・介護保険関係の書類がたくさんくるが、どう手続きしたらいいかわからない

ただし、限界があります。このサービスを利用するには契約を結ばなければならないので、契約時に意思が確認できる人に限られます。また、生活支援員は法的権限をほとんど持たず、契約等を代わりにしてもらうことや、家族・親族に代わって身元保証をしてもらうこともできません。

あくまで、日常生活のサポートにとどまる点に注意が必要です。

筆者の実家がある地域の社協では、車いすで乗れる福祉車両で希望の場所にいける移動サービスや、不要になった福祉用具を必要な人に提供するリサイクル事業をおこなっており、よく利用していました。お住まいの地域の社協のホームページでどんなサービスがあるかを確認しておくとよいでしょう。

判断能力がなくなったら活用したい「成年後見制度」

認知症の姉妹が「リフォーム詐欺」の被害に遭った事件を取材したことがあります。認知症のために判断能力が不十分な状態で、業者からいわれるがままに契約を結んでしまったというものです。

このような事件は、判断能力が不十分な人が単独で契約等の法律行為をすることができないようにしなければ、防ぐことが困難です。

そこで、認知症や知的障害、精神障害などで判断能力が不十分でサポートが必要な人を保護する制度が「成年後見制度」です。サポートを行う人は成年後見人(以下、後見人)と呼ばれ、本人の代わりに財産の管理や契約行為を行います。

後見人は財産の管理権限を持つので、財産の把握ができます。また、本人が行った契約を取り消すことができます。

成年後見制度には「法定後見制度」と「任意後見制度」の2種類があります。最大の違いは、法定後見制度は裁判所の判断で後見人が選任され、任意後見制度は自分で後見人を選び自分の意思で契約できる点です。

ただし、成年後見制度を利用するには費用がかかります。まず、家庭裁判所に申し立てが必要なので、その際に費用が掛かります。また、制度開始後には後見人への報酬が発生します。

なお、近年では後見人による不正行為などのトラブルも明らかになっています。それを防ぐために、後見人を監督する「後見監督人」の制度を利用する方法があります。これは、裁判所が必要と認めた場合に選任されるものです。親族等ではなく、弁護士、司法書士、社会福祉士、税理士や、社会福祉法人等が選任されることが多くなっています。

その他の有用な制度

自分以外の人に財産管理を依頼する場合の方法としては、ほかに「財産管理委任契約」や「家族信託」があります。

「財産管理委任契約」は自分で財産を管理できなくなったときなどに、家族や親戚など信頼できる人に管理を任せる契約です。本人の判断能力がなくなると使えなくなってしまうという難点があります。

これに対し、「家族信託」は自身の財産管理ができなくなるリスクに備えて、家族などに財産管理を託すことができる制度です。家族信託は、本人の判断能力がなくなったとしてもそのまま契約を継続できます。

70代後半になると認知症の発症率も高くなるため、あらかじめ財産管理のプランも立てておきたいものです。そのなかで必要に応じて、本記事で紹介した制度を活用することをおすすめします。

小山 朝子

介護ジャーナリスト・介護福祉士