●日銀は物価見通しの上振れという将来のリスクに備えYCCをより柔軟に運用する方針を決定した。

●市場は決定内容の解釈にやや戸惑うも緩和の枠組み継続で政策に不安が生じる恐れは小さい。

●当面10年国債利回りの落ち着きどころが焦点、急騰とならなければ円高、株安の圧力は限定的。

日銀は物価見通しの上振れという将来のリスクに備えYCCをより柔軟に運用する方針を決定した

日銀は7月27日、28日に金融政策決定会合を開催し、長短金利操作(イールドカーブ・コントロール、YCC)について、より柔軟に運用する方針を決定しました。具体的には、これまで上下0.5%程度としてきた長期金利の許容変動幅を「目途」と位置付け、日銀が国債を無制限に毎営業日購入する「連続指し値オペ」の利回りを0.5%から1.0%に引き上げました。これにより、長期金利は事実上、1.0%までの上昇が容認されたことになります。

植田和男総裁は決定会合後の記者会見で、YCCは上振れリスクが顕在化してから対応すると副作用が大きくなる点を指摘し、債券市場の環境が「相対的に落ち着いてきた」現在、手直しに「ちょうど良いタイミング」だったと述べ、今回の判断に至った経緯を説明しました。また、物価の見通しには上振れリスクもあり、「その不確実性がかなり大きい」ため、「ある種、将来のリスク対応として」、柔軟化を決定したと発言しました。

市場は決定内容の解釈にやや戸惑うも緩和の枠組み継続で政策に不安が生じる恐れは小さい

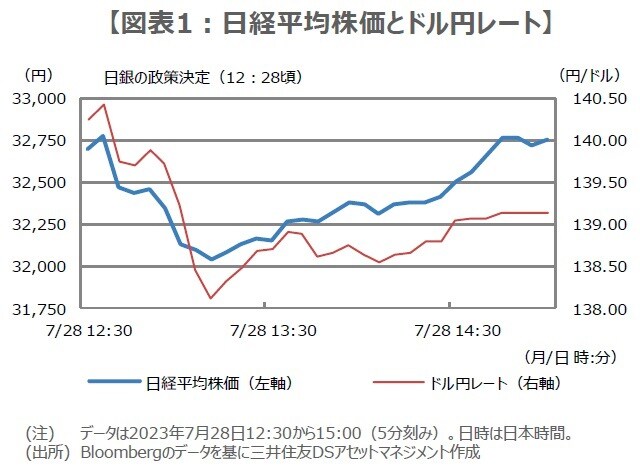

日銀の政策決定直後、国内市場では、緩和の枠組み維持を好感し、いったん長期金利低下、ドル高・円安、株高の反応がみられましたが、長期金利の上限引き上げに対する警戒が強まり、ほどなく長期金利上昇、ドル安・円高、株安の動きに転じました(図表1)。しかしながら、10年国債利回りの上昇が0.5%台後半にとどまったことから、市場は次第に落ち着きを取り戻し、ドル円は再びドル高・円安に振れ、株価も引けにかけて下げ幅を縮小しました。

このような動きを踏まえると、今回の決定内容の解釈は、市場にとってやや難しかったように思われます。ただ、日銀はYCCそのものを維持しており、運用の柔軟化で政策の持続性を高めると強調しているため、先行きの政策に過度な不安が生じる恐れは小さいとみられます。また、限定的ながらも、金利水準の形成について、市場にゆだねる余地を広げたことは、評価できる点だと考えます。

当面10年国債利回りの落ち着きどころが焦点、急騰とならなければ円高、株安の圧力は限定的

YCCの運用柔軟化が、円相場と日本株に与える影響については、10年国債利回りの落ち着きどころがカギを握ると思われます。7月28日の翌日物金利スワップ(OIS)市場では、10年金利が0.6%台後半まで上昇しており(図表2)、この水準まで10年国債利回りが上昇するとの見方が織り込まれています。ただ、年初につけた1%近辺には至っておらず、この程度で落ち着けば、円高、株安の圧力はそれほど大きくないと判断されます。

日銀は今回の決定をもって、当面状況を見守ると思われます。仮にYCCの運用をさらに柔軟化する場合は、今回と同様、緩和を持続的かつ円滑に進め、物価目標達成の確率を高めるためとの説明が予想されます。マイナス金利政策を解除する時期は、かなり先とみていますが、解除の場合でも、市場に引き締めと受け止められないよう慎重な配慮がなされ、緩和自体は継続(例えばゼロ金利は継続)とのメッセージを打ち出す可能性が高いと考えます。

(2023年7月31日)

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『国内市場は「円安⇒円高⇒円安」と二転三転したが…YCC運用柔軟化が今後「円相場・日本株」に与える影響【三井住友DSアセットマネジメント・チーフマーケットストラテジストが解説】』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト