●YCCのサプライズ的な修正への警戒も一部みられたが、結局、金融政策は全員一致で現状維持。

●今回は、声明文の一部修正、多角的レビューの実施、25年度の物価見通しが新たに確認された。

●7月にYCC変動幅拡大も、緩和は継続、年末に10年国債利回りは0.70%、ドル円は130円へ。

YCCのサプライズ的な修正への警戒も一部みられたが、結局、金融政策は全員一致で現状維持

日銀は4月27日、28日に金融政策決定会合を開催しましたが、今回は植田和男総裁、氷見野良三副総裁、内田真一副総裁の新体制で初めての会合ということもあり、現行の異次元緩和についてどのような見解が示されるか、市場の関心が高まっていました。そこで今回のレポートでは、改めて会合の要点を整理し、それらが円金利と円相場に与える影響について考えます。

今会合では、「長短金利操作付き量的・質的金融緩和」に関し、何かしらの変更が行われるか否かが注目されていました。市場では、イールドカーブ・コントロール(YCC)について、10年国債利回りの操作目標に対する許容変動幅などを、サプライズ的に変更するのではないかとの見方もあり、一部では警戒感が強まっていました。しかしながら、結局は大方の予想通り、金融政策は全員一致で現状維持が決定されました。

今回は、声明文の一部修正、多角的レビューの実施、25年度の物価見通しが新たに確認された

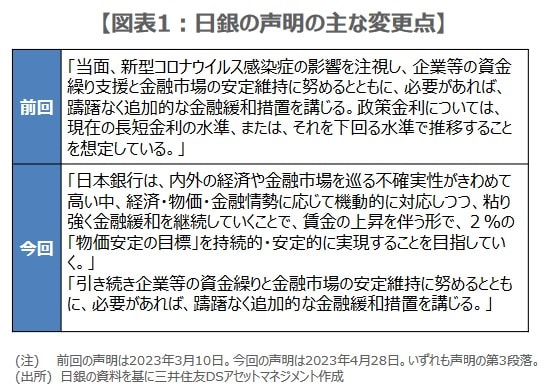

なお、今会合では、次の3つの点が新たに確認されました。1点目は、会合後に公表された声明の一部修正です(図表1)。声明では、「粘り強く金融緩和を継続していくことで、賃金の上昇を伴う形で」、2%の物価目標を持続的・安定的に実現する旨が新たに明記されました。また、新型コロナウイルス感染症の部分と、政策金利の指針に関する表記は、今回削除されました。

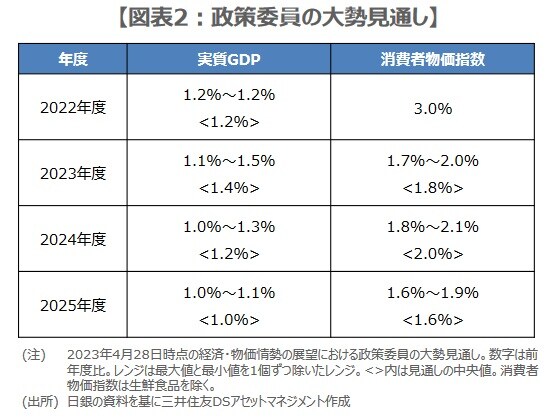

2点目は、多角的なレビューの実施です。1990年代後半以降、25年間にわたって行われてきた金融政策について、1年から1年半程度の時間をかけて、点検する方針が示されました。そして3点目は、「経済・物価情勢の展望(展望レポート)」における2025年度の見通しです(図表2)。生鮮食品を除く消費者物価指数の前年度比伸び率は1.6%と、おおむね事前の観測記事に沿った数字となり、2%には届かないとの見通しが確認されました。

7月にYCC変動幅拡大も、緩和は継続、年末に10年国債利回りは0.70%、ドル円は130円へ

植田総裁は、会合後の記者会見で、これら3つの点に触れており、声明の一部修正については、「全体を大まかにカットした上で、一番最初に金融緩和を粘り強く続けるという文言を入れ」整理したと述べました。また、レビューについては、1年から1年半の間に「正常化を始める可能性もゼロではない」と語りました。そして、物価見通しについて、「もう少し辛抱して粘り強く金融緩和を続けたいのが正直な気持ちだ」と発言しました。

また、植田総裁は政策の効果と副作用のバランスを注視するとしており、政策修正の余地は残ると思われます。弊社は7月の会合でYCCの変動幅拡大(上下0.5%程度から1.0%程度)を予想していますが、緩和の枠組み自体は継続とみています。そのため、日本の10年国債利回りの上昇は緩やかなものにとどまり、ドル円は来年の米利下げを織り込む形で緩やかなドル安・円高が進み、それぞれ0.70%、1ドル=130円での年末着地を見込んでいます。

(2023年5月9日)

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『2023年4月「日銀金融政策決定会合」レビュー ~円金利と円相場への影響を考える【ストラテジストが解説】』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト