●利上げ幅は予想通り50bpに縮小され、ドット中央値は2023年末から2025年末まで上方修正。

●経済見通しでは特に2023年の米景気に慎重な見方、パウエル議長も従来通りタカ派姿勢維持。

●金融政策はFF金利の最終到達点を探る段階、インフレと大幅利上げへの過度な懸念は後退へ。

利上げ幅は予想通り50bpに縮小され、ドット中央値は2023年末から2025年末まで上方修正

米連邦準備制度理事会(FRB)は、12月13日、14日に米連邦公開市場委員会(FOMC)を開催し、フェデラルファンド(FF)金利の誘導目標について、3.75%~4.00%から4.25%~4.50%へ引き上げることを決定しました。利上げ幅は、4会合続いた75ベーシスポイント(bp、1bp=0.01%)から50bpに縮小となりましたが、市場には織り込み済みでした。以下、今回の決定内容を詳しくみていきます。

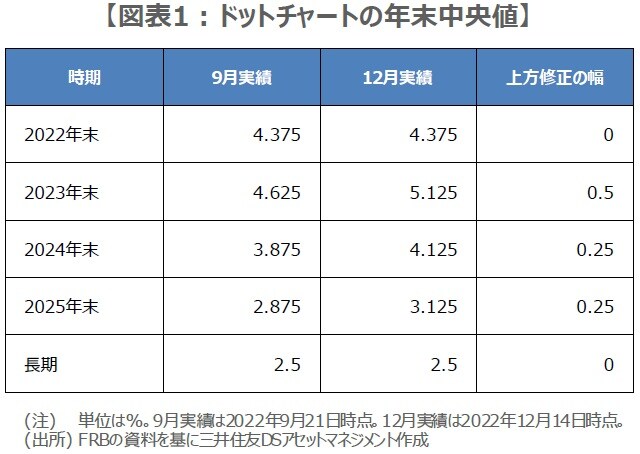

まず、FOMC声明は11月とほぼ同じ内容で、利上げ継続が適切との文言や、利上げペースは金融引き締めの累積効果などを考慮して決めるなどの文言が維持されました。FOMCメンバーが適切と考える「政策金利水準の分布図(ドットチャート)」では、2023年末から2025年末までのドット中央値が上方修正され、2023年末は5.125%、2024年末は4.125%、2025年末は3.125%となりました。

経済見通しでは特に2023年の米景気に慎重な見方、パウエル議長も従来通りタカ派姿勢維持

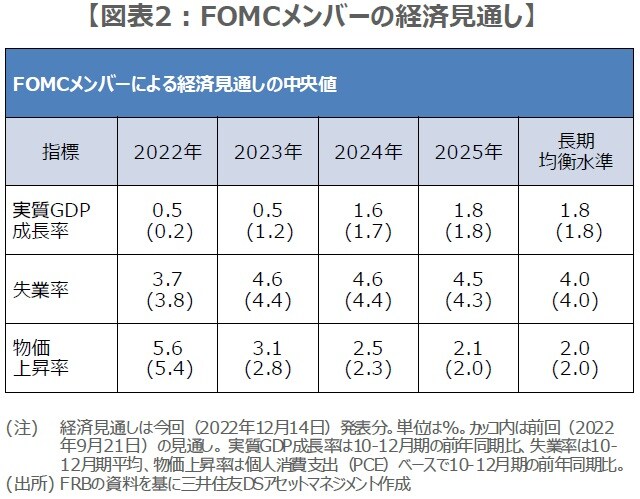

また、経済見通しでは、実質GDP成長率の2023年と2024年の予想中央値が引き下げられ、失業率と物価上昇率の2023年から2025年までの予想中央値が引き上げられました(図表2)。

なお、2023年の予想レンジをみると、実質GDP成長率の下限は-0.5%、失業率の上限は5.3%です。前回は、順に-0.3%、5.0%でしたので、2023年末のドット中央値が上方修正されたこともあり、2023年の米景気に対し、かなり慎重な見方もうかがえます。

そして、パウエル議長の記者会見における発言は、11月30日の講演での発言と、基本的には同じ趣旨のものでした。具体的には、物価安定の回復のため、政策金利をしばらく引き締め水準で維持する必要があるとし、歴史は時期尚早の金融緩和に対し強く警告していると述べ、市場の早期緩和期待を牽制しました。また、次回の利上げ幅はインフレと景気次第であり、2023年の利下げは検討していないとの見解も示されました。

金融政策はFF金利の最終到達点を探る段階、インフレと大幅利上げへの過度な懸念は後退へ

今回のFOMCも、総じてタカ派的な内容と判断されますが、おおむね想定の範囲内だったと思われます。ただ、12月13日発表の11月米消費者物価指数が市場予想を下回り、タカ派度合いがいくらか弱まるとの期待も一部にみられたため、今回のFOMCの結果を受け、12月14日の米国市場では、利上げ継続と景気減速への警戒が広がり、株安、長期金利低下、ドル安の反応がみられました。

なお、前述のパウエル議長の発言を踏まえれば、米国の物価の伸びや経済成長が、この先、想定以上に鈍化すれば、利上げペースはドットチャートで示唆されたものよりも、緩やかな軌道をたどることになります。したがって、金融政策は現在、FF金利の最終到達点を探る段階にあり、株式市場がインフレと大幅利上げを過度に懸念する局面は、やはり終了しつつあると思われます。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『2022年12月FOMCレビュー ~利上げペース減速もタカ派姿勢維持【ストラテジストが解説】』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト