●11月米CPIは総合、コア指数とも市場予想を下回る結果に、エネルギーと財の価格低下が主因。

●これを受けインフレの最悪期は過ぎたとの見方から米市場は長期金利低下、ドル安、株高で反応。

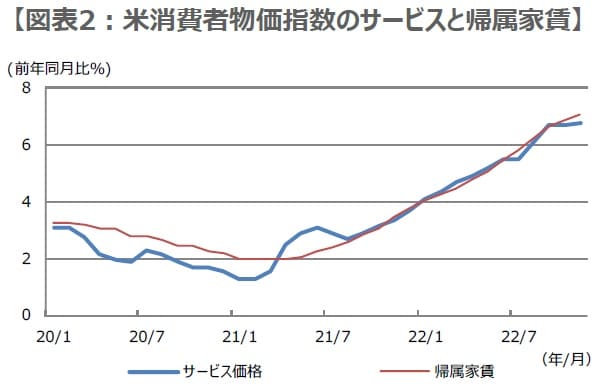

●サービスと帰属家賃の伸びは続いているが市場がインフレを過度に懸念する局面は終了しつつある。

11月米CPIは総合、コア指数とも市場予想を下回る結果に、エネルギーと財の価格低下が主因

12月13日に発表された11月の米消費者物価指数(CPI)は、総合指数が前月比+0.1%、前年同月比+7.1%と、10月(順に+0.4%、+7.7%)から伸びが鈍化し、市場予想(+0.3%、+7.3%)も下回りました。一方、コア指数(エネルギーと食品を除く指数)も、前月比+0.2%、前年同月比+6.0%となり、総合指数と同じく10月(順に+0.3%、+6.3%)から伸びが鈍化し、市場予想(+0.3%、+6.1%)も下回りました。

総合指数を構成する4項目について、前月比の伸び率をみると、食品が+0.5%、エネルギーが-1.6%、財が-0.5%、サービスが+0.4%となっており、エネルギーと財の価格の低下が全体の物価の伸びを抑制したことが確認されます。エネルギーでは、主にガソリン、電力、天然ガスの価格が低下し(順に-2.0%、-0.2%、-3.5%)、財では、主に中古車・トラックが低下しました(-2.9%)。

これを受けインフレの最悪期は過ぎたとの見方から米市場は長期金利低下、ドル安、株高で反応

今回の11月米CPIの結果を受け、同日の米国市場では、インフレの最悪期は過ぎ、米利上げペースの減速は正当化されるとの見方が広がり、長期金利低下、ドル安、株高の反応がみられました。米国債の1年から10年の利回りは、前日から10ベーシスポイント(bp、1bp=0.01%)以上低下し、利回り曲線(イールドカーブ)は、右肩下がりの形状(逆イールド)のまま、下方シフトが進みました。

ドル円は、米10年国債利回りが一時3.41%台まで急低下したことから、ドル安・円高が一気に進行し、1ドル=134円台66銭水準をつける場面もみられました(図表1)。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

また、フェデラルファンド(FF)金利先物市場に目を向けると、CPI発表前、FF金利の最終到達点と時期の織り込みは、約4.99%、2023年6月でしたが、CPI発表後は約4.85%、2023年5月となり、最終到達点の低下と、時期の前倒しが確認されました。

サービスと帰属家賃の伸びは続いているが市場がインフレを過度に懸念する局面は終了しつつある

ダウ工業株30種平均、S&P500種株価指数、ナスダック総合株価指数は、そろって前日比上昇して取引を終えましたが、この日はいずれも大幅高で寄りついた後、上げ幅を縮小する展開となりました。これは、翌日に米連邦公開市場委員会(FOMC)の政策決定を控え、今回のCPIを受けた当局の政策スタンスを見極めるため、早々にポジション調整が進んだことによるものと推測されます。

なお、12月12日付レポートで指摘した、サービスと帰属家賃は依然高い伸びが続いていますので(図表2)、米連邦準備制度理事会(FRB)のパウエル議長の見解通り、来年あたりから下がり始めるか否かを見極める必要があります。今回のFOMCでは、基本的にタカ派姿勢が維持されるとみていますが、少なくとも株式市場がインフレを過度に懸念する局面は、終了しつつあるように思われます。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『「11月米CPI」の結果と市場へのインプリケーション【ストラテジストが解説】』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト