(写真はイメージです/PIXTA)

(写真はイメージです/PIXTA)

税制改正に伴う住宅ローン借入額に関するブレークイーブン・ポイントのシフト

控除率が0.7%に引き下げられるものの、変動金利型住宅ローンの適用金利の最低水準は0.7%よりも低く、今の市場環境が継続すると住宅ローンの新規契約者は引き続き「順ざや」となる。

しかしながら、借入限度額が引き下げられたことで、利息支払額と最大控除額が等しくなる住宅ローンの借入額のブレークイーブン・ポイント(損益分岐点)はシフトすることになる。

本稿では、会計検査院より指摘のあった「住宅ローン減税の適用期間における利息支払額と最大控除額の比較」の観点で、税制改正に伴って新規契約者のブレークイーブン・ポイントがどの程度シフトするのか計算してみたい。

新築の「その他の住宅」の購入に際して変動金利型住宅ローンを元利均等返済で借り入れる場合を想定して議論を進めていくことにしよう。ここで住宅ローンを新規に借り入れる契約者には最大控除額を享受できる程度に所得があるものと仮定する。

借入1年目から順ざやの状態になるには、従来の所得控除の最大額である40万円に対して変動金利型住宅ローンを0.4%で借り入れた場合、1契約者当たりの利息支払額と所得控除額が等しくなる住宅ローンの最大借入額は1億円(=40万円÷0.4%)となる。

つまり、変動金利型住宅ローンの適用金利が0.4%で一定であれば、住宅ローンの借入額が1億円以下であれば所得控除額が利息支払額を上回ることになる。税制改正後によって最大の所得控除額が21万円に引き下げられたことにより、所得控除額と利息支払額が等しくなる住宅ローンの最大借入額は1億円から5,250万円(=21万円÷0.4%)に引き下がる。

しかしながら、住宅ローンでは元本返済により徐々に利息支払額が低下していくが、借入限度額以上に住宅ローンを借り入れている場合は元本が借入限度額を下回るまで最大控除額を享受することができる。

控除期間における利息支払額の合計と所得控除額の合計との比較で考える場合は、住宅ローン借入額のブレークイーブン・ポイントが1年目から順ざやになる想定より引き上がることになる。変動金利型住宅ローンを0.4%で借り入れ、控除期間の13年間において適用金利が一定の場合、利息支払額と最大控除額が等しくなるブレークイーブン・ポイントは、税制改正前は1億1,186万円、税制改正後は6,363万円となる。

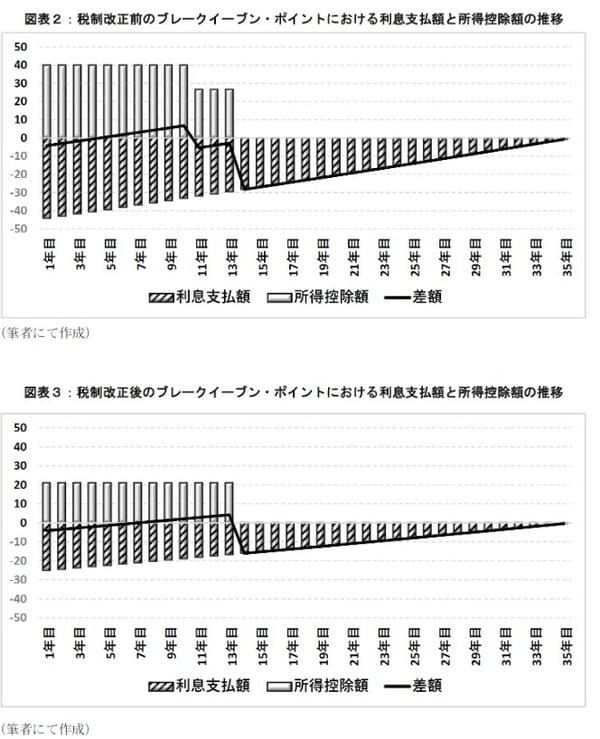

この場合、税制改正前は5~10年目に、税制改正後は8~13年目に利息支払額が最大控除額を下回ることで利息支払額の合計と最大控除額の合計が一致することになるが、住宅ローンを借り入れ当初は利息支払額が最大控除額よりも大きくなる点に留意する必要がある(図表2、図表3)。

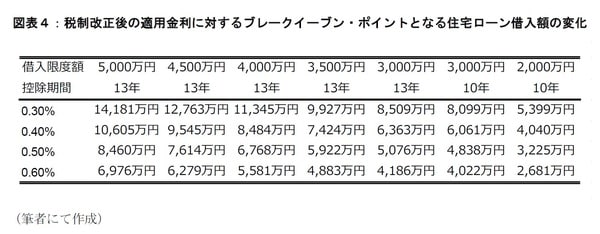

住宅ローンの借入額に関するブレークイーブン・ポイントは変動金利型住宅ローン契約時の適用金利の水準だけではなく、将来の適用金利の変動にも左右される。図表4では最大借入限度額と契約時の適用金利(借入後13年間一定とする)によって住宅ローンの借入額に関するブレークイーブン・ポイントがどの程度変わるのかを示している。図表4よりも借入額を抑えることで、借入後13年にわたって利息支払額の合計よりも所得控除額の合計の方が大きくなる。