●米利上げ前倒しの織り込みが進むなかFRB高官からは0.5%の利上げに否定的な発言が相次ぐ。

●FF金利先物市場では今年、3月以降、4~5回のFOMC会合で0.25%の利上げ予想が優勢に。

●米2年国債利回りと米ドルは利上げ回数と高い連動性、ただ利上げ織り込み進行で上昇余地小。

米利上げ前倒しの織り込みが進むなかFRB高官からは0.5%の利上げに否定的な発言が相次ぐ

市場では米利上げの前倒し実行の織り込みが進んでおり、一部には3月に0.5%の利上げを予想する向きもみられます。こうしたなか、最近、米連邦準備制度理事会(FRB)の地区連銀総裁から、0.5%の利上げに関する複数の見解が示されました。アトランタ連銀のボスティック総裁は1月31日、3月に0.5%の利上げを行うことは、好ましい措置ではないと述べました。

また、セントルイス連銀のブラード総裁は2月1日、1回で0.5%利上げをするのが助けになるとは思わないと発言し、フィラデルフィア連銀のハーカー総裁も同日、3月に0.25%の利上げ実施を支持するとの立場を明らかにしました。ブラード総裁とハーカー総裁は、ともに2022年の米連邦公開市場委員会(FOMC)で投票権を持っています(ただし、ハーカー総裁はボストン連銀の新総裁が決まるまでの期間)。

FF金利先物市場では今年、3月以降、4~5回のFOMC会合で0.25%の利上げ予想が優勢に

これらの発言を受けた市場の動きを確認すると、2月2日時点におけるフェデラルファンド(FF)金利先物市場が織り込む米利上げ回数(0.25%の利上げ回数)は、2022年が約4.7回、2023年は約1.9回となっています。2022年について詳しくみてみると、各FOMC会合における利上げ確率から、3月以降、4~5回のFOMC会合で、0.25%ずつ利上げが行われるという見方が読み取れます。

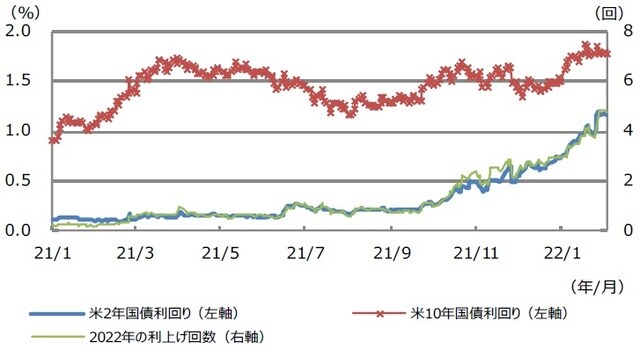

なお、米国債利回りと米利上げの織り込み回数を比較すると、米2年国債利回りと2022年の織り込み回数の連動性が高いことが分かります(図表1)。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

一般に、2年国債利回りの動きは、政策金利の見通しを反映しやすいとされるため、高い連動性は合理的なものと思われます。一方、米10年国債利回りは、連動性の低い様子がうかがえますが、これは米利上げの織り込み進行で、長期の期待インフレ率が抑制されたためと推測されます。

米2年国債利回りと米ドルは利上げ回数と高い連動性、ただ利上げ織り込み進行で上昇余地小

次に、ドル円と米利上げの織り込み回数も検証してみます。ドル円については、2023年までの織り込み回数(2022年と2023年の合計回数)との連動性が高いことが分かります(図表2)。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

前述の通り、2022年と2023年の2年間で、すでに約6.7回の利上げが織り込まれているため、図表2の連動性を踏まえると、ここからドル高・円安が進むには、更なる米利上げの織り込みが必要と思われます。

FF金利先物市場が織り込む米利上げ回数が増加するケースとしては、一段の原油高、消費者物価指数の上昇、賃金の上昇などが考えられ、株安回避なら、米2年国債利回りの上昇(期待インフレ率上昇なら米10年国債利回りも上昇)、ドル高・円安の進行が予想されます。ただ、すでに2023年までに7回弱の利上げを織り込んでいるため、米国債利回りが上昇し、ドル高・円安が進行する余地は、それほど大きくはないとみています。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『米利上げの織り込みと米国債利回りとドル円の関係』を参照)。

(2022年2月2日)

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト