交際費?給与?ゴルフ会員権は税務上の論点が目白押し

税務調査官の質問

「ゴルフ会員権の名義が社長個人のようですね。社長はゴルフがお好きなんですか? 一緒にプレーされる方はどんな方ですか?」

【調査官が知りたいこと】

1. 特定の役員又は使用人の給与になるものはないか?

<対応と対策>

1. ゴルフ会員権の取得について業務遂行上の必要性を明確に示す

⇒ゴルフ会員権には税務上の論点が目白押しです。法人が個人会員としてゴルフクラブに入会する場合は、入会金その他入会に要した支出は個人会員である役員又は使用人に対する給与となります。

ただし、無記名式の法人会員制度がないため個人会員として入会し、法人がその入会金等を資産計上した場合は、その入会が法人の業務遂行上必要であると認められるケースに限り給与とはされません。このような場合は、個人と法人との間で「この会員権は会社のものである」旨を記載した書面を取り交わすようにしましょう。

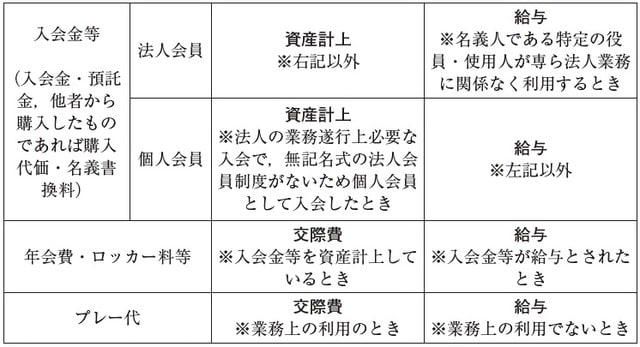

ゴルフ会員権に関する課税関係の基本的な考え方は図表1のとおりです。基本的には、入会金等の初期費用は資産計上、入会後発生する年会費やプレー代等は交際費になります。ただし、法人の業務遂行と関連が認められない場合はこれらすべてが特定の役員や使用人に対する給与となります。

ゴルフ会員権の取得が法人の業務遂行上必要であること、実際に個人的な利用はしていないことを、取得後の利用実績に基づき明確に説明する必要があるでしょう。

元審判官によるコーチング

業務遂行との関連性

例えば、大学時代の友人が自分と同じように会社の経営者であったとして、会社の経費でその友人と毎週のようにゴルフに行っていたとしましょう。この時のプレー代は、交際費でしょうか、それとも給与でしょうか? 業務遂行との関連性(必要性)では、その友人と毎週のようにゴルフに行く理由は乏しく、経験則に照らせば“友達だからでしょ”として、当然、給与に該当することになるでしょう。

注目のセミナー情報

【税金】3月11日(水)開催