利益の絶対額が足りないから「資金繰り」に忙殺される

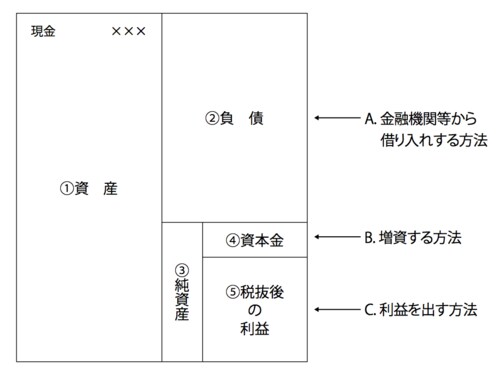

会社がお金を増やす方法は、基本的に以下の3つしかありません。

A 金融機関等から借り入れをする(負債増)

B 投資家を募って増資をする(資本金増)

C 事業で利益を出す(自己資本増)

もう一度、貸借対照表(下図表)を見てみましょう。

[図表]貸借対照表

会社がお金を増やすとは、左側の①資産の現金を増やすことです。貸借対照表はバランスシートですから、左側の現金を増やすには、右側を同額増やさなければ現金は増えません。

②の金融機関等からの借り入れは、一時的に現金は増えますが、返さなくてはならないので、根本的な解決にはならないことはいうまでもありません。④の増資については、資金繰りに窮しているような会社に、わざわざ投資するような物好きな人はまずいないでしょう。

そうなると、残るは⑤利益を出す方法。会社のお金を増やして、資金繰りを楽にするには、利益を上げる以外に方法はありません。

もちろん、売掛代金を早期に回収したり、買掛代金の支払いを遅くしたり、在庫を圧縮したりすることで、短期的にお金を増やすこともできます。しかし、いつも資金繰りに忙殺されているという会社は、利益の絶対額が足りないのです。

このようにいうと「そんなことはわかっている!」という声が聞こえてきそうですが、本当にわかっていますか? わかっていれば、せっかく出た利益を「節税」という名目で浪費するようなことはしないはずなのですが…。

お金を使う節税の鉄則は「必要なものだけを買う」こと

税金というのは、利益に対して課税されるものですから、基本的に利益を圧縮することによってのみ、節税することができます。利益の圧縮方法は、次の二通りしかありません。

①これからお金を使って、利益を圧縮する

例えば1000万円の利益が出た場合、節税のために、社員みんなでハワイ旅行に行って1000万円使うと、税金はゼロになりますが、残るお金もゼロです。

ハワイ旅行に行かなければ、だいだい400万円は税金で持っていかれますが、600万円は手元に残ります。そう、全部は持っていかれないのです。手元に残った600万円はいずれ借金の返済に回せますから、結果として金利負担が減ることになります。

私の経験では、資金繰りがいつも厳しい会社ほど、せっかく出た利益を「節税」という大義名分で浪費しています。結果、いつまでたっても借金は減らず、金利負担も減らず、当然自己資本もたまらずという悪い循環でぐるぐる回っています。

お金を使う節税の鉄則は、「欲しいものは買わない、必要なものを買う」です。そもそも、利益が出たら買う、出なければ買わないというモノは、本当はいらないものではないですか。会社の将来の利益のために絶対に必要なものは、利益が出なくたって買わなければなりません。

お金は残したいけど、税金は払いたくないというのは、買ってもいない宝くじに何とか当たりたいと言っていることと同じです。ここに手品はありません。

実際、長くビジネスを続けられている会社の多くは、節税に興味がなかったために、多額の現金を確保できていたところばかりです。バブルの時代にたくさん儲けたものの、「節税」の名のもとに大盤振る舞いをしていた会社は、執行猶予がないために、多くは敗れ去っていきました。

②以前投資した資産の損切りをする

前述のお金を使って節税する方法は、将来の利益確保のための投資に限定すべきですが、以前投資した資産の目減り分は、経済合理性の観点から積極的に損切りすべきです。

その答えは、貸借対照表の左側、資産にあります。貸借対照表の左側、資産を上からずっと眺めてみてください。

時価が下がっている資産や、もう使用していない資産などが節税の対象です。遊んでいる土地は、今後の使用用途がなければ売却、使用中の土地建物も関連会社に売却して賃借して使用、使用していない固定資産などは除却します。

貸借対照表の左側は、節税の宝庫です。

土地・建物の購入は余計な借金を増やすだけ!?

「今、月に50万円の家賃を払っているんだけど、このまま払い続けるのはもったいないから、思いきって土地を買おうと思う。月々の銀行返済もちょうど50万円ぐらいだから資金繰りには問題ない。どうかな?」

よくある話ですが、家賃の50万円と返済の50万円は全然意味が違います。たとえば、土地の値段を1億円とします。20年の返済計画だと、金利込みで月々の返済額はだいたい50万円になります。説明を簡単にするため、上物は安いプレハブを自己資金で購入し、50万円は全額元金返済とします。

月50万円の家賃を払っていた昨年の業績はトントンで、税金はゼロだったとします。この時、家賃として払っていた月50万円×12カ月=600万円は、経費になっています。

土地を買った今年、昨年並みの業績だったとすると、昨年までは経費になっていた家賃が、今年は経費にならないため、600万円が利益として計上されます。家賃は経費ですが、借金の返済は経費にはなりません。

利益600万円に対して、だいたい40%に当たる240万円が余分に税金でもっていかれることになりますから、家賃として払っていれば年間600万円のお金で済んでいましたが、土地を買うことによって返済額600万円+税金240万円=840万円のお金が要ることになります。これが20年間続くと、税金だけで5000万円近く余分に払うことになります。

もちろん、借金を払い終えれば土地は自分のものになりますから、その先の家賃負担はなくなるわけですが、この例でいえば、1億円の土地を買うのに1億5000万円程度の支出を予定しておかなければならないことになります。

個人の住宅ローンであれば、家賃を10万円払い続けるのであれば、買ってしまったほうがいいですよ、は売り文句として通用するでしょう。しかし、会社の場合は税金が絡んでくるので同じ理屈での比較はできません。

会社の目的は、儲けること、潰れないことです。本社も工場も店舗も、儲けるためにたまたま今その場所に必要なだけであって、所有することが目的ではありません。

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】