香港情勢緊迫化の中、周到に進んでいた「準備」

中国では2020年5月の全国人民代表大会(全人代)の決定を受け、同常務委員会が6月末、香港特別行政区に中央政府が国家安全(国安)維持の職責を履行する組織として国安維持公署、特別行政区が国安維持委員会を設置し、また、公署が特別行政区の国安関係業務を監督・指導し、一定の情勢下では直接国安案件を管轄するなどとした香港国家安全維持法(国安法)を可決・施行した。米国は香港の「一国両制(二制度)」は終わったとして香港に付与している関税上の優遇措置を見直すなどとしている。

全人代での発表は、予想された香港での反対運動や米国の制裁を顧みない「突然の発表」として内外を驚かせたが、実は、党中央や習近平国家主席が好む「底線思維」、つまり仮に短期的に悪影響はあっても、長期的に最善の結果を目指すとの思考に基づき、昨年来の香港情勢緊迫化の中で、次のような布石を打って周到に準備されてきた。

①昨年10月の第4回党中央委員会全体会議(四中全会)が「健全な特別行政区、国安を保護するための法制度・執行体制を構築する」と明言。

②本年初に出先の香港澳門(マカオ)連絡弁公室(中联弁)と香港澳門特区弁公室(港澳弁)の主任を新たに任命。これまで外交畑が多かったが、いずれも地方官僚出身で内政に精通した人物に入れ替え。

③中联弁新主任が一般に流布している認識を否定する形で、「2つの弁公室は中央から香港事務を授権された機関。香港基本法22条が規定する、香港事務に介入できない中央政府各部門ではない」と発言(なお国安法も、今回設立された国安維持公署は職務遂行にあたり、特別行政区の管轄を受けない旨規定)。

中联弁と港澳弁の主任は共に北京の中央港澳工作協調小組(組長は韓正党常務委員)のメンバーだ。中联弁の起源は返還前、英国との連絡調整を行うため1947年に設立された新華社通信香港分社で、2000年に中联弁と改名。港澳弁は1978年に設立。

中联弁は中国外交部との連絡調整など実務面、港澳弁は基本法など法関連の提言、現地事情の把握などを所掌する。国安法で新設された国安維持委員会の顧問は中联弁主任が兼務、公署署長には2011年に広東省汕尾市書記として、内外で大きな注目を集めた烏坎村事件の処理にあたった人物を任命(直前は広東省委秘書長。烏坎村事件の際、「外国メディアが信用できるくらいなら、母豚でも木に登ることができる(つまり、外国メディアは信用できないとの意味)」と発言したことで有名)。

国安法制定のタイミングは、以下の点から、中国としては「絶妙」だった。

①各国が新型コロナの影響で国内事務に忙殺されている。

②(昨年11月区議会選挙で民主派が大勝した反省から)本年9月に予定されている香港立法会選挙(新型コロナ感染再燃を理由に1年延期を決定)の前に国安法を導入し、民主派の進出を阻止する。

③これまで党の合法的存在根拠だった経済成長が減速する中、香港を制御せず「飛地」のままにしておくことは、国内的に危険との認識を党中央が持つに至っている。

④基本法23条に基づく特別行政区自身による保安関係法制定が2003年に頓挫して以来、もはやその実現は不可能との認識が広く共有されている。

⑤結果的だが、6月初めに米国で発生した黒人死亡事件に端を発した抗議デモと、トランプ大統領の強権的な対応は、中国にとって追い風になった(つまり、米国はダブルスタンダードである、米国も同じことをしているではないかとの議論ができるようになった。図表1参照)。

抗議デモ再燃の一方、経済界を中心に続々と支持表明

法制定方針発表以降、予想通り、香港では抗議デモが再燃し、法曹界の一部から基本法上疑義があるとの指摘が出された。国安法は基本法付件(付属文書)三「特別行政区で実施される全国性法律」に追加されたが、これまで付件三にあった全国性法律は、基本法18条に基づき、特別行政区の自治範囲に属さない国防、外交等すでに全国実施されている法律の対象に特別行政区も含めるもので、初めから特別行政区での実施を目的とした法律を全国性法律として付件三に加える手法はその本来の趣旨に反し、こうした法律は特別行政区の自治範囲として上述基本法23条に基づき制定されるべきとの見解だ。

他方、何れも中央との関係を意識した面が強いが、特別行政区政府、親中の歴代長官らは相次いで法制定を支持。経済界では、香港の主要業種である金融(具体的には銀行協会)、不動産業、観光業が香港の安定に資するとして支持表明。最大の銀行で英国に本拠を置くHSBCはしばらく沈黙を守っていたが、(各方面からの圧力もあってか)やや遅れて自らの支持も表明した。

金融監督当局である香港金融管理局(HKMA)総裁を長く務めた任志剛氏は、米国が中国企業の対米投資を制限するなど金融を「武器化」すると、メインランド(本土)企業の対香港投資が増加し、中国政府が米ドル依存を下げるため人民元の国際化を加速させると、IFCとしての香港の基盤はむしろより強固になるとしている。

香港GDPの3〜4割を占有すると言われる4大財閥(長江実業等)は昨年、逃亡犯条例には曖昧な態度を取ったが、今回はいち早く香港に安定をもたらすとして歓迎する姿勢を鮮明にした。本土でのビジネスには時に賄賂等違法すれすれの行為が必要とされ、逃亡犯条例は彼らにとって危険なものだったが(場合によっては、条例を根拠に本土に移送される)、今回はそうした危険はないと判断したためと見られている。

IFCの地位は安泰の可能性大だが、情報通信に懸念も

法の実際の運用や米国の制裁がどうなるかなど、なお不透明な部分があるが、暫定的に以下の点を指摘することができる。

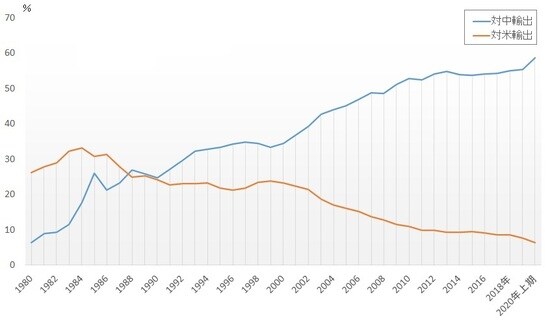

①そもそも、香港の関税上の独立した地位は米国ではなく、WTOによって認定されたもので、米国の制裁でその地位が失われるわけではない。制裁は一義的には対米貿易のみに影響する。その香港の対米輸出は傾向的に縮小、代わって対本土輸出が増加している(特に1997年の返還以降)。

2019年以降の総輸出に占める対本土輸出割合55〜59%に対し、対米は6〜8%(図表2)。香港の輸出の大半は再輸出で香港製品は1%強(図表3)。これから、米国が関税優遇措置を停止した場合、影響を受ける香港製品の対米輸出は輸出全体の0.1%未満と推計される(再輸出分は原産地原則で元々優遇適用外になっているはず)。

また香港は米国にとって最大の、かつ数少ない貿易黒字先(年330億ドル程度)で、貿易収支均衡化方針を掲げる米国としては、対香港貿易を縮小させるような極端に厳しい制裁は採り難い。

②特別行政区が一貫して維持してきたカレンシーボード(香港ドルの対米ドル相場を固定する制度)の行方を懸念する声があるが、現状、そうした懸念は杞憂だろう(『香港ドルの為替相場制度「カレンシーボード」とは?』参照)。

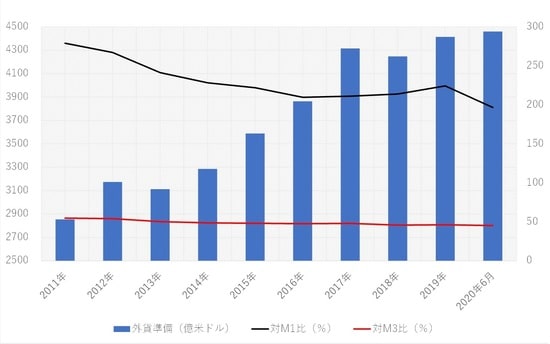

第1に、為替相場制度を決めるのは特別行政区自身で、HKMAは制度堅持の方針を明言している。第2に、香港の金利水準は一貫して米国に比べ高く、また本土企業の香港での新規上場(IPO)が続くなど資金流入要因が大きい(実際、国安法制定方針発表後も資金流入に支えられ、香港ドルの対米ドル相場はペッグ範囲の上限付近で推移)。第3に、カレンシーボードを支える香港の外貨準備は世界7位(本年5月末4400億ドル強)→(本年7月末4500億ドル)、対M1・M3(狭義・広義貨幣供給量)比は各々200〜250%、45〜50%と潤沢であり(図表4)、HKMAは世界最大で3兆ドル以上の外貨準備を保有する中国人民銀行と通貨スワップ協定も締結している。

人民元の国際化が加速し、ペッグ先を米ドルから人民元にすべきとの議論が再燃する可能性はあり、仮に人民元ペッグになった場合、本土への依存がより高まることになるが、それは香港が直ちにIFCとしての地位を失うことを意味するわけではない。

③中国の対内外直接投資に占める香港の割合は各々7割、6割(図表5)で、米国が米企業の香港や本土への投資、あるいは中国企業の対米投資を制限する措置を採った場合、一定の影響はあろう。ただ香港と本土間の投資が活発な背景には、香港経由で資金を本土に還流させ、各種外資優遇措置の適用を受けようとする本土企業の迂回投資があり(各種推計で香港から本土への投資の約4割)、これは制裁の影響は受けない。

近年、中国企業の香港市場でのIPOや銀行融資による資金調達は何れも米国市場の3倍程度、中国企業が香港の株式時価総額、昨年のIPO全体に占める割合は各々7割、8割を超える。全体として、本土企業にとって香港市場は米国市場よりはるかに重要になっており、米国の制裁はそうした傾向を加速させる可能性が高い。

④米国がカレンシーボードを支える香港の米ドル外貨準備は無効だと宣言する、香港、本土の銀行をSWIFT(国際的な送金・決済ネットワーク)から排除するといった強硬措置に出た場合、香港のIFCとしての機能は大きく損なわれる。しかし、それは外交的に中国をイランや北朝鮮と同等に扱う話であり、また国際金融市場に及ぼす混乱、それに伴う米企業・金融機関への打撃を考えれば、常識的には考え難い。

⑤IFCとして機能するためには、情報・データが適切に保護された上で、その自由な移動が保障される必要がある。香港は現状、2017年に本土で導入された網絡安全法(サイバーセキュリティ法)の適用外だが、同法の主たる目的の1つが国家安全保障の確保であることは要注意だ。

実際、国安法には、ネットプロバイダーに対し国安を脅かす犯罪行為を助長するネット上の情報削除を要求することができ、プロバイダーが従わない場合は罰則が適用されるとの規定があるが、同様の規定が網絡安全法にもあることが注目されている。また香港立法会では、昨年来の情勢緊迫化の中で個人情報漏えいなどの「個人情報保護条例」違反が多発し、条例の罰則規定強化などの議論が進んでいる。国安法がこの議論に何らかの影響を及ぼすかも注目する必要がある。

当面、本土都市で香港を「代替」するのは難しい

昨年8月、香港情勢が緊迫化する中で、中国政府は深圳を習政権の看板「中国特色社会主義」の先行モデル地区にする「意見」を発表(『中国「ビッグベイエリア構想」…成否の鍵を握る香港』参照)。また本年6月、「海南自由貿易港建設総体方案」を公表し、原則ゼロ関税など一層の規制緩和を進めて、海南を「自由貿易区」から「自由貿易港」に格上げすること、そのための制度整備を25年までに完了し、35年までに自由貿易港としての全面的運営を目指すとした。

このため、中国政府は香港の機能を深圳や海南で代替しようとしているとの憶測が流れている。深圳は香港に隣接し、2018年にGDP規模で初めて香港を上回った(一部、香港ドルと人民元の換算為替レートの関係で、2017年、すでに上回っていたとの報道もある)。また自由貿易区は現在中国全体で18あるが、自由貿易港となると、他に転換が具体的に進んでいるのは上海のみと希少で、最大の自由貿易港である香港と競合する。

これについて、中国政府も含め香港の「一国両制」は不変とする立場は、①IFCか物流の中心かという機能の違い、②金融、貿易、不動産、観光中心か、現代的サービス業を基礎にしたハイテク産業中心かという産業構造の違い、③深圳や海南の制度は将来も基本的に「一国一制」といった点から、これら都市は競合ではなく補完関係にあると強調している。また、外国企業を中心に、多くの市場関係者は、資本取引規制、情報へのアクセス、取引を支える法制などの市場インフラの面で、深圳や海南が香港に代替できることには懐疑的な見方を取っている。実際、何年も前から、上海が香港に取って代わると言われ続けてきたが、今に至るまでそうなっていない。

香港GDPが中国GDPに占める比重は1990年代から大きく低下し(97年返還時18%→近年2〜3%)、量的観点からは中国経済にとって香港経済は以前ほど重要ではない。しかしそうした量的側面より、むしろ本土市場の改革・自由化の影響、香港が中国経済の中で果たす役割といった質的側面が重要だ。

本土の資本取引は基本的には自由化の方向で、例えば最近では、本年5月、外国からの中国株・債券に対する投資制度である適格海外機関投資家(QFII)と人民元適格海外機関投資家(RQFII)の投資上限額規制撤廃が発表され(6月施行)、また6月、金融部門の外資持ち株比率規制撤廃など外資参入の制限措置緩和が公表された(7月施行)。

ただ前者については、そもそもこれまでQFII、RQFIIで承認された投資資金の各々20%、50%程度は香港経由、また外国人投資家の対本土株投資のスキームとして別途、香港取引所経由で上海・深圳取引所に投資する沪港通・深港通(ストックコネクト)があるが、外国人の本土株取得のうち6割はこのストックコネクトによるものだ。後者についても、すでに中国企業が市場を支配し終わっており実質的な意味は乏しい。市場関係者は何れも現状が大きく変わる話ではないと見ている。

他方、中国から海外への投資に関する適格国内機関投資家(QDII)、人民元適格国内機関投資家(RQDII)は、資本流出を抑える観点から、むしろ逆に規制が強まる局面も見られる。税制面の不透明性や本土からの海外送金の煩雑さなどの問題もある。中国は政策運営が指令的なだけに、その不確実性は高いというのが大方の市場の評価だ。

国安法制定以降、中国当局者は相次いで「中国の対外へのゲートウェイとしてのIFC香港の重要性は全く変わらない」と発言しているが(例えば7月、劉明康元中国銀行業監督管理委員会主席)、実際にも、2019年2月に発表された「広東・香港・マカオ大湾区」発展計画(『中国共産党が構想する「広東・香港・マカオ」大湾区計画の全貌』参照)が、中心的役割を果たす都市の1つとしてIFCとしての香港を位置付け、また同計画の一環として、20年5月、香港・マカオの住民が、大湾区内の本土所在の金融機関が提供する資産運用商品を購入する(北向通)、および大湾区内の本土住民が香港澳門所在金融機関の提供する資産運用商品を購入する(南向通)越境資産運用スキーム(跨境理財通)を発足させるなど、経済面から香港を支援しようとする動きが見られている。

当面、市場インフラや法制度が国際標準として広く認知されている香港を本土都市で代替できるとは考え難く、香港が活用される構図に変わりはないだろう。

国安法は国家分裂、政権転覆、テロ、外国勢力と「勾結」つまり結託して国安に危害を及ぼす、の4つを法が対象とする犯罪行為として規定し、国安維持公署は一定の情勢下(法では3つの場合を規定)では国安案件を直接管轄するとしているが、実際にどう運用されるかなお不透明だ。ただ基本的に、短期的にはともかく、中長期的には良くも悪くも香港情勢を安定化させ、今まで以上に、香港が本土への依存を強める形でIFCとしての機能を維持する可能性が高い(『香港国家安全維持法、なぜか報道されない「歓迎の声」も多い』参照)。

将来的なIFCとしての地位は、本土での各種の自由化や人民元国際化の進捗、金融市場としての上海や深圳、自由貿易港としての海南の発展の態様、そして何よりも中国経済が世界経済の中で果たす役割といった要因に左右されることになろう。