\2月7日(土)-8日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

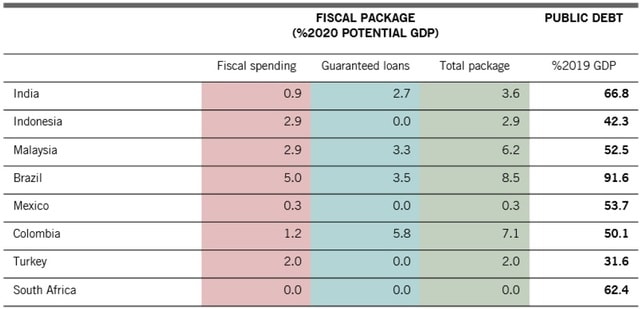

先回の「新興国市場モニター」では、新興国の新型コロナウイルス対策のうち金融政策を取り上げましたが、今回は、財政政策について、どの国が最も大きな調整を強いられ、どの国のリスクが相対的に高いかを分析します。課題が山積するブラジル、トルコ、南アフリカの3ヵ国は特に脆弱だと思われます。

苦戦する経常赤字国

先回取り上げたリスク回避の例では、資金調達に際して海外投資家への依存度が最も高い国の通貨が最も大きな打撃を受けたことを確認しました。こうした経常赤字国の通貨は、年初来で13%程度下落しています。以下では、インド、インドネシア、マレーシア、ブラジル、メキシコ、コロンビア、トルコ、南アフリカ各国の詳細な分析を試みます。

状況は想定したほど悪くない

上記8ヵ国の財政刺激策の総額は、ブラジルがGDP比8.5%、コロンビアが同7.1%と一見、巨額に見えますが、信用保証付き融資の大半は、企業が危機を乗り越えるためのつなぎ融資であり、返済が「義務」付けられているため、必ずしも公的債務を増加させるわけではありません。「義務」に注意が必要なのは、融資を受けた企業が倒産しないこと、或いは、融資を行った政府が債務免除(債権放棄)を行わないことが前提となっているからです。

リスクが最も高いのはブラジル

公的債務に影響を及ぼす財政支出のみに焦点を当てて考えると、ブラジル以外の国は、資金調達の必要性と調達能力の均衡が、概ね、取れているように思われます。

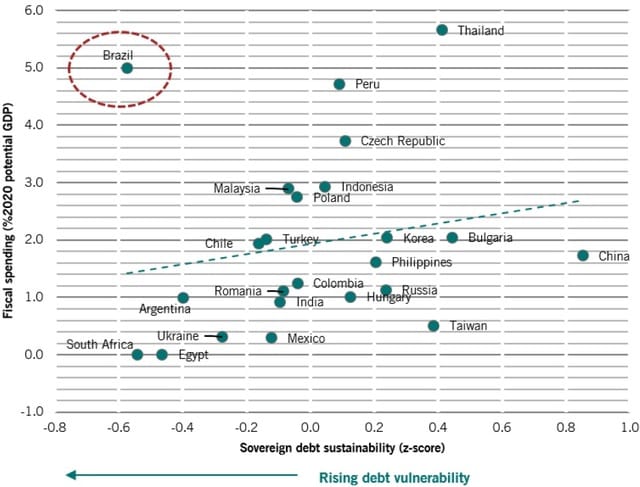

もっとも、公的債務は検討すべき指標の一つに過ぎません。ピクテが独自開発した公的債務の持続性(スコアリング・)モデルに6つのファクターを投入し、各国の財政刺激策と対比して分析した結果を示したのが図表2です。

図表2が示しているのは、財政刺激策の規模が相対的に大きいのは債務の持続性が相対的に高い国だということです。換言すると、ソブリン・リスクが高い国ほど財政刺激策の規模が小さいということになります。(公的債務が高水準に積み上がり、財政刺激策の規模が小さい)こうした国のグループには、南アフリカやインドが含まれます。一方、この点でも他国と異なるのがブラジルで、新興国ではタイに次いで2番目に規模の大きい予算(3,800億レアル)が議会を通過したところです。

ブラジルを除くと、新興国の財政悪化の度合いは、先進国よりも遥かに小さいはずです。GDP比で見た直接的な財政刺激は、先進国の4.2%に対し、新興国は1.6%に留まるからです。また、新興国は民間セクター向けに保証付き融資を供与することについて、先進国よりも遥かに慎重な姿勢を維持してきました。

森の中の分かれ道:どちらの道を進むべきか?

では、過度に慎重な対応をとることは可能でしょうか? 明らかなリスクは、財政政策は規模が小さ過ぎると効果がなく、経済全体のコストを増す結果になるということです。経済活動の停止は税収の減少を通じて歳入の減少をもたらすため、財政が悪化する結果となるからです。南アフリカを例に取ると、2020年通年の名目GDPが3.7%のマイナス成長となった場合、歳入は5%の減少が見込まれます。

経常赤字を抱える新興国の一部は、今後数ヵ月、細心の注意を払って入り組んだ道を歩んでいかなければなりません。過度の財政刺激を行って債務を持続不可能な水準に膨らませ、通貨の暴落と経済の崩壊を招くリスクを冒すのか、それとも、規模の小さ過ぎる財政刺激を行って、景気の低迷が歳入不足と通貨の暴落を招く状況に陥るのかのどちらかだからです。

安定した基盤の重要性

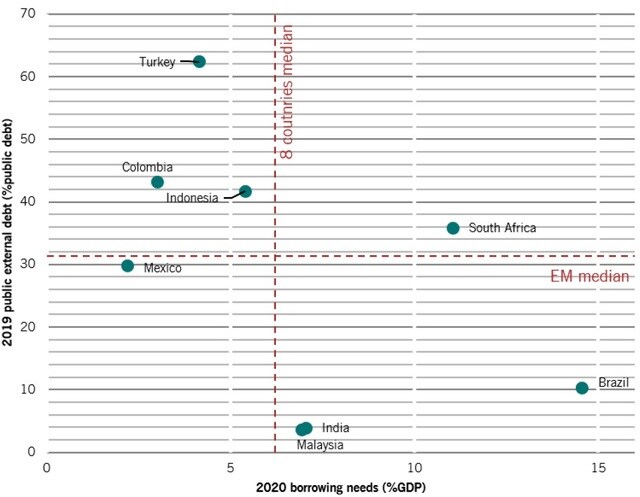

考慮すべき重要な要因は、公的債務に占める国内投資家と海外投資家の割合です。図表3が示しているのは、公的債務の85%以上を国内投資家が保有する、ブラジル、インド、マレーシアのスコアが高いということです。一方、コロンビア、インドネシア、南アフリカ、とりわけトルコは海外投資家の保有比率が新興国の中央値を上回っています。

問題を抱える3ヵ国

借入ニーズが最も大きいのはブラジル、公的債務に占める海外投資家の保有比率が最も高いのはトルコですが、最も脆弱なのは、巨額の借入を必要とし、かつ、公的債務の海外依存度も高い南アフリカだと思われます。

※データは将来の運用成果等を示唆あるいは保証するものではありません。

※将来の市場環境の変動等により、上記の内容が変更される場合があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『新興国市場モニター:新興国の財政政策分析』を参照)。

(2020年6月18日)

カメハメハ倶楽部セミナー・イベント

【1/28開催】令和8年度の税制改正に対応!

不動産オーナーのための「経営戦略」

“不動産価格高騰“と“家賃停滞”のギャップ…

「資産インフレ貧乏」からの脱出シナリオ

【1/29開催】最新の案件情報も!

一部の企業オーナーが実践している“法人向け決算対策”

「日本型オペレーティングリース投資」基礎講座