1.概観

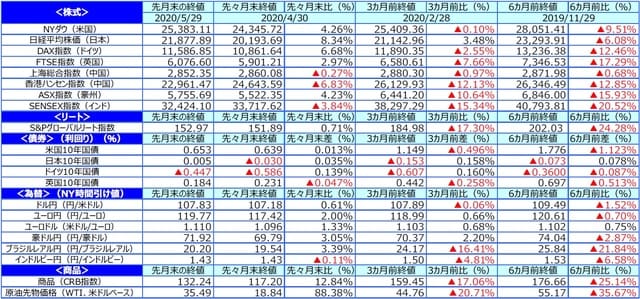

【株式】

5月は主要先進国が経済再開に動き出し、経済回復への期待から株式市場は先進国市場を中心に底堅い展開となりました。一方、新興国では新型コロナ感染拡大が続いており、インド株式市場が下落するなど新型コロナへの警戒感が続いています。また、月後半に中国全人代で香港の統制を強化する国家安全法制が発表されたことから香港市場が急落し、米中対立の深刻化が相場の重石となりました。米国の株式市場では、経済正常化への期待や強力な財政・金融政策を背景に堅調に推移しました。欧州の株式市場も、欧州域内では相対的に新型コロナの被害が少なく経済再開が進むドイツが6%超の上昇となりました。日本の株式市場は、下旬に緊急事態宣言が解除されたことを好感し、日経平均株価は22,000円に向けて上昇しました。

【債券】

主要先進国の国債利回りは、欧米を中心とした経済再開の動きを背景にやや上昇しました。新型コロナ感染拡大を受けて各国中央銀行が強力な資金供給を実施したことなどから、利回りの上昇は抑制されたものとなっています。一方、国債と社債の利回り格差は縮小しました。米連邦準備制度理事会(FRB)の社債ETFの購入開始などが背景です。

【為替】

経済再開の動きからリスク選好の流れとなり、円は米ドル、ユーロなど他通貨に対し下落しました。インドルピーは封鎖措置延長などが嫌気され下落しました。

【商品】

原油先物価格は、新型コロナの影響などによる4月の急落から回復し、各国の経済再開の動きを好感して大幅に上昇しました。

2.景気動向

<現状>

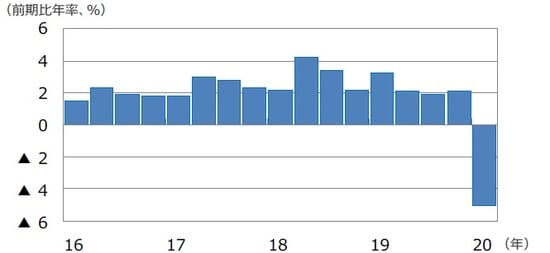

米国の20年1-3月期の実質GDP成長率は前期比年率▲5.0%となり、大きく減速しました。新型コロナの影響で耐久財とサービス消費が落ち込んだ他、設備投資も減少しました。

欧州(ユーロ圏)の20年1-3月期の実質GDP成長率は、前期比年率▲14.2%となりました。個人消費と設備投資が大きく落ち込みました。

日本の20年1-3月期の実質GDP成長率は、前期比年率▲3.4%となり、外出自粛によるサービス消費減少と外需の落ち込みが顕著となりました。

中国の20年1-3月期の実質GDP成長率は、前年同期比▲6.8%となりました。新型コロナの影響で製造業もサービス業もマイナス成長となりました。

豪州の19年10-12月期の実質GDP成長率は、前年同期比+2.2%でした。1-3月期の成長予想は2月以降下方修正されています。

<見通し>

米国は、新型コロナの小規模な感染再拡大とバランスをとりながら経済再開へ向かうでしょう。政府は引き続き大規模な金融緩和や景気対策を実施する見通しです。11月の大統領選挙が近づいており、米中関係も争点の一つですが、トランプ大統領は景気に影響が及ぶ経済制裁は控えると見られます。

欧州は、新型コロナの感染拡大が落ち着いてきており、主要国経済の回復とともに製造業や輸出が持ち直すと予想されますが、感染第2波のリスクが意識されるため消費を中心に回復ペースは緩やかになると予想されます。積極的な金融緩和と財政支出が下支えとなりそうです。

日本は、緊急事態宣言が解除されたものの、感染リスクへの警戒から経済活動の回復ペースは緩やかになると予想されます。第2次補正予算を含め、積極的な政府支出は雇用環境などの下支えとなりそうです。

中国は、新型コロナがおおむね終息しており、3月以降製造業を中心に経済活動が回復しつつあります。全人代では大規模な景気対策が打ち出され、今後の景気回復に勢いが増すことが見込まれます。全人代では香港統治強化の方針も決定されたため、米中関係悪化はリスクとして懸念されます。

豪州は、新型コロナ感染状況の落ち着きにより、豪州準備銀行(RBA)による追加的金融政策の可能性が低くなることが予想されます。豪州経済は第2四半期は大きく落ち込むものの、政府の2,000億豪ドルを超える経済対策などが下支えとなり緩やかに回復に向かうとみられます。

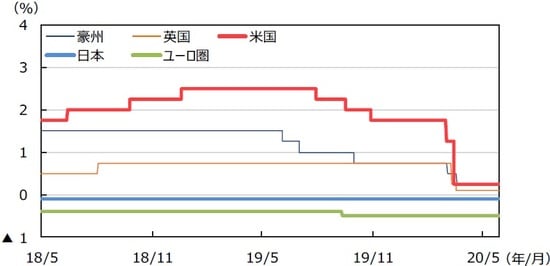

3.金融政策

<現状>

米連邦準備制度理事会(FRB)は新型コロナ感染拡大を受け、3月以降、事実上のゼロ金利政策と国債買い入れなどの量的金融緩和の再開や、CP・社債市場等の支援策、企業や州政府の資金繰り支援の大規模なローン制度などを導入し、流動性を求めた金融市場の混乱を抑えました。また、資金難に苦しむ中小企業への融資としてメインストリート融資プログラムを発表し、5月には企業の資金調達支援のため史上初となる社債ETFの購入を開始しました。

欧州中央銀行(ECB)も、3月以降、マイナス金利での長期資金供給やQE拡大、資金供給オペの適格担保基準緩和によって格下げに伴う投げ売りの抑制などを実施し、パンデミック緊急長期資金供給オペレーションを導入しました。ただし、QEの一部である公的セクター購入プログラムがドイツで違憲とされるなど、今後のECBの金融政策のむずかしさも示されました。

日銀は4月に金融緩和を強化し、CP・社債等買い入れの増額、新型コロナ対応金融支援特別オペの拡充、国債の積極的な買い入れを決定しました。5月の臨時会合では、中小企業の資金繰り支援としてこれまでの政策と合わせ約75兆円となる「新型コロナ対応資金繰り支援特別プログラム」を決定しました。

<見通し>

FRBは2021年にかけて金融緩和を継続するとみられます。信用緩和策や国債買い入れの拡大、長期金利抑制の枠組みを検討することが見込まれます。

欧州でも景気や物価の低迷を受けてECBや英国中央銀行(BOE)の緩和策の強化が見込まれます。

日本でも、金融市場調整と資産買い入れ措置を通じた大規模な金融緩和を継続すると思われます。先行きは、欧州、日本ともマイナス金利深堀りを見送り、資産買取拡大や貸し出し増加支援を中心に追加緩和を検討するとみられます。

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

4.債券

<現状>

米国の10年国債利回りはやや上昇しました。経済再開の動きや株式市場の上昇など、リスク選好度の高まりを受けたものですが、FRBの国債買い入れや旺盛な民間需要などから利回り上昇が抑えられました。国債と社債の利回り格差は縮小しました。FRBの社債ETFの購入開始が背景です。

ユーロ圏でも、ユーロ圏各国で新型コロナ感染拡大ペースに鈍化がみられ、経済再開に向けて舵を切ったことから利回りが上昇しました。

日本では、月初は第2次補正予算の拡大による国債需給の悪化観測などにより利回りが上昇しましたが、それ以降はゼロ近辺での動きとなりました。

<見通し>

米国では、市場の流動性回復に合わせてオペの規模は調整されるものの、クレジット市場の安定維持、財政赤字の拡大の下でも長期金利を低位に保つ必要などから、大枠としては大規模な量的緩和が維持されるとみられます。年後半は経済回復に伴い利回りの緩やかな上昇が見込まれますが、大規模な緩和政策の下で長期金利の上昇幅は抑制される見通しです。社債はFRBの信用緩和策もあり、国債との利回り格差は低水準で推移するとみられます。

欧州も、年央以降は新型コロナの影響緩和と景気持ち直しが見込まれますが、米国よりも景気の反発には力強さを欠くとみられること、ECBが大規模な金融緩和を続けることから、長期金利の上昇は極めて緩やかなものになると予想されます。

日本では、景気下振れ、日銀の大規模な緩和継続から国債利回りは低水準での推移が見込まれます。

(注2)社債利回りと社債スプレッドはブルームバーグ・バークレイズ・グローバル社債インデックス。先進国国債利回りはFTSE世界国債インデックス(含む日本、米ドルベース)。

(出所)Bloomberg L.P.、FactSetのデータを基に三井住友DSアセットマネジメント作成

5.企業業績と株式

<現状>

S&P500種指数の5月の1株当たり予想利益(EPS)は前年同月比▲19.5%(前月同▲18.3%)の141.05と悪化が続きました。一方、東証株価指数(TOPIX)の予想EPSは100.71で、伸び率は同▲21.8%となりました(Bloomberg予想)。米国株式市場は、各州で経済活動が再開する動きが進展し始めるなど、正常化に向けた動きに対する期待が継続しました。感染再拡大への懸念に加え、中国への強硬な姿勢など米中対立が再び強まったことなどが重石となる場面があったものの、月を通せば2ヵ月連続の上昇となりました。S&P500種指数が前月比+4.5%、NYダウが同+4.3%、ナスダック総合指数が同+6.8%でした。一方、日本株式市場も、米中対立などから頭を抑えられたものの、世界的な経済活動再開の期待の高まりや、国内の緊急事態宣言の全面解除などを受けて、大幅な上昇を記録しました。TOPIXが前月比+6.8%、日経平均株価が同+8.3%でした。

<見通し>

米国株式市場は、S&P500種指数の20年1-3月期の利益成長率は5月29日現在前年同期比▲12.6%です。続く4-6月期は▲42.8%の大幅減益となる見通しです。しかし、その後は7-9月期同▲25.0%、10-12月期同▲13.2%、21年1-3月期同+12.1%と、4-6月期を底に徐々に回復に向かう見通しです(以上、リフィニティブ5月29日発表)。日本は非常事態宣言が解除されるなか、徐々に経済活動が再開され始めました。日米株式市場は、新型コロナ感染第2波などの懸念は根強いものの、経済活動の復活に期待する展開が続く見通しです。

![※EPSとは…[Earnings Per Share]=1株当たり利益。当期利益を発行済株式数で割ったものです。 (注)データは2010年5月~2020年5月。EPSは12ヵ月先予想ベース。Bloomberg予想。 (出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成](https://ggo.ismcdn.jp/mwimgs/6/7/550/img_67031c5a9ff58fdcd9fdd9b0ec59b5a565067.jpg)

(注)データは2010年5月~2020年5月。EPSは12ヵ月先予想ベース。Bloomberg予想。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

![※EPSとは…[Earnings Per Share]=1株当たり利益。当期利益を発行済株式数で割ったものです。 (注)データは2010年5月~2020年5月。EPSは12ヵ月先予想ベース。Bloomberg予想。 (出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成](https://ggo.ismcdn.jp/mwimgs/a/9/550/img_a9c962c870d38527a55049935031c67c62196.jpg)

(注)データは2010年5月~2020年5月。EPSは12ヵ月先予想ベース。Bloomberg予想。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

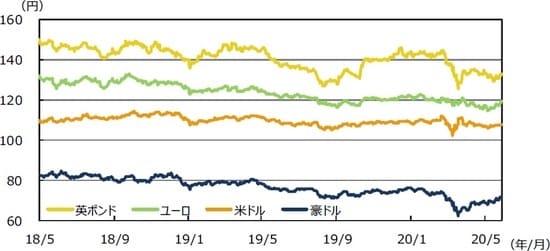

6.為替

<現状>

円は対米ドルでやや下落しました。米欧など主要先進国の新型コロナ感染拡大ペースに鈍化がみられ、各国が経済再開に舵を切ったことからリスク選好的な動きとなり、円は円安基調となりました。月後半は、景気回復期待などから米国株式が上昇したこともリスク選好的な動きを後押ししました。

円は対ユーロでもやや下落しました。欧州での感染拡大がピークを越えユーロ圏各国が経済再開に動き出したことから、ユーロ圏経済が最悪期を脱したとの見方が広がりユーロは回復に向かいました。欧州委員会が提示した復興基金の設立も好感されました。

円は対豪ドルで下落しました。豪ドルは、主要先進国が経済再開に舵を切り、リスク選好的な動きとなったことを受けて上昇しました。

<見通し>

円の対米ドルレートは、FRBの大規模金融緩和は米ドル安要因ですが、米景気の回復期待から米ドル需要が強いこと、他国でも大規模緩和が行われていることなどから現行のレンジでの推移が見込まれます。ただし米中関係には注意が必要です。

円の対ユーロレートは、現行水準での推移が予想されます。ユーロ圏経済の年後半の回復力は限定的でECBは緩和を強化する見通しですが、日米も緩和を強化しており、為替レートは一方的な動きになりがたいとみられます。長期的にユーロは底値圏にあり、新型コロナの影響が緩和すれば持ち直すとみられます。

円の対豪ドルレートは、豪ドルの回復傾向が続くとみられます。先進国において新型コロナウイルスの感染拡大が一巡し、経済活動の回復期待が高まる状況では、豪ドルに上昇圧力がかかりやすい見込みです。一方で、香港問題を巡る米中の対立は市場のリスクセンチメントを冷やしかねず、対立が激化すれば豪ドルの抑制要因になると想定します。

7.リート

<現状>

グローバルリート市場(米ドルベース)は、欧米など主要先進国で経済再開の動きが始まったことは好感されたものの、引き続き新型コロナの経済への影響が懸念されたことが重石となり、前月末比0.71%の上昇となりました。また、円ベースの月間変化率では、経済再開の動きやワクチン開発への期待などを背景とした米国株式市場の上昇などから米ドルが円に対し上昇し、同1.47%の上昇となりました。

<見通し>

新型コロナ感染拡大はピークアウトし各国は経済再開へ舵を切り始めましたが、主要各国の金融緩和は当面続くとみられ長期金利は低位で推移する見通しです。グローバルリート市場は、足元は新型コロナの動向に左右される環境ですが、投資家心理が落ち着くにつれて低金利環境下でのインカム商品へのニーズが着目されることが見込まれます。ただし、新型コロナの景気への影響度によって、セクター、サブセクター間で格差が広がるとみられます。Jリート市場では、ファンダメンタルズの悪化と金融市場の動きとのギャップが拡大しています。商業施設やホテルは、インバウンド需要喪失、テナントからの減賃要請、Eコマース加速などにより更に厳しい業況が見込まれますが、短期間で大幅調整したため底入れ期待から反発しています。オフィスは業績は堅調ですが、テレワークの進展を経て、新たな働き方でのオフィス需要の先行きに不透明感が強まり上値が重い傾向です。この傾向は今後続く可能性があるとみています。

(注2)日本円ベースは2005年1月1日の米ドルベースを基準に指数化。

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

8.まとめ

<債券>

米国では、市場の流動性回復に合わせてオペの規模は調整されるものの、クレジット市場の安定維持、財政赤字の拡大の下でも長期金利を低位に保つ必要などから、大枠としては大規模な量的緩和が維持されるとみられます。年後半は経済回復に伴い緩やかな利回りの上昇が見込まれますが、大規模な緩和政策の下で長期金利の上昇幅は抑制される見通しです。社債はFRBの信用緩和策もあり、国債との利回り格差は低水準で推移するとみられます。欧州も、年央以降は新型コロナの影響緩和と景気持ち直しが見込まれますが、米国よりも景気の反発には力強さを欠くとみられること、ECBが大規模な金融緩和を続けることから、長期金利の上昇は極めて緩やかなものになると予想されます。日本では、景気下振れ、日銀の大規模な緩和継続から国債利回りは低水準での推移が見込まれます。

<株式>

米国株式市場は、S&P500種指数の20年1-3月期の利益成長率は5月29日現在前年同期比▲12.6%です。続く4-6月期は▲42.8%の大幅減益となる見通しです。しかし、その後は7-9月期同▲25.0%、10-12月期同▲13.2%、21年1-3月期同+12.1%と、4-6月期を底に徐々に回復に向かう見通しです(以上、リフィニティブ5月29日発表)。日本は非常事態宣言が解除されるなか、徐々に経済活動が再開され始めました。日米株式市場は、新型コロナ感染第2波などの懸念は根強いものの、経済活動の復活に期待する展開が続く見通しです。

<為替>

円の対米ドルレートは、FRBの大規模金融緩和は米ドル安要因ですが、米景気の回復期待から米ドル需要が強いこと、他国でも大規模緩和が行われていることなどから現行のレンジでの推移が見込まれます。ただし米中関係には注意が必要です。円の対ユーロレートは、現行水準での推移が予想されます。ユーロ圏経済の年後半の回復力は限定的でECBは緩和を強化する見通しですが、日米も緩和を強化しており、為替レートは一方的な動きになりがたいとみられます。長期的にユーロは底値圏にあり、新型コロナの影響が緩和すれば持ち直すとみられます。円の対豪ドルレートは、豪ドルの回復傾向が続くとみられます。先進国において新型コロナウイルスの感染拡大が一巡し、経済活動の回復期待が高まる状況では、豪ドルに上昇圧力がかかりやすい見込みです。一方で、香港問題を巡る米中の対立は市場のリスクセンチメントを冷やしかねず、対立が激化すれば豪ドルの抑制要因になると想定します。

<リート>

新型コロナ感染拡大はピークアウトし各国は経済再開へ舵を切り始めましたが、主要各国の金融緩和は当面続くとみられ長期金利は低位で推移する見通しです。グローバルリート市場は、足元は新型コロナの動向に左右される環境ですが、投資家心理が落ち着くにつれて低金利環境下でのインカム商品へのニーズが着目されることが見込まれます。ただし、新型コロナの景気への影響度によって、セクター、サブセクター間で格差が広がるとみられます。Jリート市場では、ファンダメンタルズの悪化と金融市場の動きとのギャップが拡大しています。商業施設やホテルは、インバウンド需要喪失、テナントからの減賃要請、Eコマース加速などにより更に厳しい業況が見込まれますが、短期間で大幅調整したため底入れ期待から反発しています。オフィスは業績は堅調ですが、テレワークの進展を経て、新たな働き方でのオフィス需要の先行きに不透明感が強まり上値が重い傾向です。この傾向は今後続く可能性があるとみています。

※上記の見通しは当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。今後、予告なく変更する場合があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『2020年5月のマーケットの振り返り』を参照)。

(2020年6月3日)