\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

新型コロナウイルス感染拡大が長引くとの懸念を背景に世界の株式市場は急落し、公益株式も下落しました。今後、株式市場が過去の市場大幅下落局面と同様の展開となる可能性も念頭に当面慎重な姿勢が必要と考えます。一方、株価の下落と長期金利の低下で配当利回りの魅力が高まっています。

新型コロナウイルス感染拡大懸念を背景に市場は続落し、世界公益株式も大きく下落

世界の株式市場(MSCI世界株価指数、現地通貨ベース)は、新型コロナウイルスの感染拡大が世界経済の成長を抑制するとの見方が強まり、企業業績にもマイナスの影響が懸念されることなどから、続落しました。また、リスク回避の動きから円高が進行し、米国10年国債利回りは一時0.4%を割り込み過去最低値を更新しました。

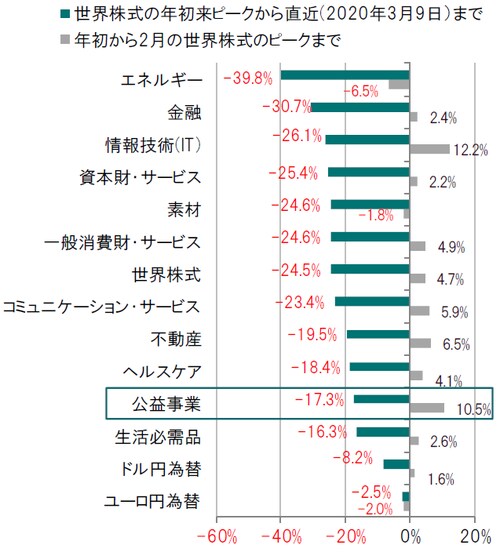

こうした市場全体の流れを受けて、世界公益株式(MSCI世界公益株価指数、現地通貨ベース)も大きく下落しましたが、ディフェンシブ性や株価下落や国債利回りの低下により相対的な利回りの魅力が高まったことなどから他の業種より下落幅は相対的に小さくなりました(図表1参照)。

過去の市場大幅下落局面と同様の展開となる可能性も念頭に当面慎重姿勢が必要

今後、株式市場が過去の市場大幅下落局面と同様の展開となる可能性も念頭に当面慎重な姿勢が必要と考えます。一方、株価の下落と長期金利の低下により配当利回りの魅力は高まっています。

株価下落と長期金利低下を受けて、世界公益株式は配当利回りの魅力高まる

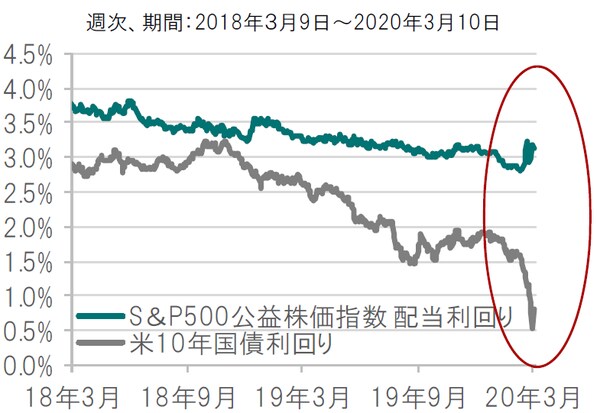

こうした株価下落と長期金利低下を受けて、世界公益株式のバリュエーション(投資価値評価)は、配当利回りで見ると魅力的な水準になっているとみています。日次ベースで利回りデータが取れる米国の公益株式(S&P500公益株価指数)の平均配当利回りと米国10年国債の利回りを比較すると、ここにきて正反対の動きをしていることが分かります。米国公益株式の配当利回りは株価下落で年初来最高3.2%まで上昇する一方、米国10年国債利回りは一時日中で0.4%を割り込み過去最低値を更新しました(図表2参照)。

※株式は配当、債券は利率(クーポン)等を表示しており、商品性は異なります。

米国10年国債利回りに対する利回り差異が急拡大

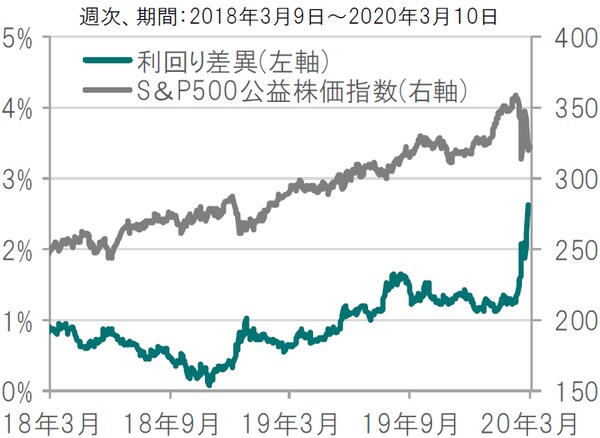

この結果米国公益株式の配当利回りの米国10年国債利回りに対する利回り差異が急拡大しました。

3月9日につけた米国公益株式と米国10年国債の利回り差異は2.63%と2013年5月2日の2.10%以来の高い水準で、過去平均からおよそ1.5標準偏差の水準をつけており、過去の水準からみても利回り差異が大きくなっています。インカムゲインの魅力が高まっており、バリュエーション(投資価値評価)的には、中長期的な投資機会を提供していると考えられます。尚、3月10日には株式市場は大幅に反発しているため、同利回り差異は2.34%となりました(図表3、4参照)。

※株式は配当、債券は利率(クーポン)等を表示しており、商品性は異なります。利回り差異:米国公益株式配当利回り-米国10年国債利回り

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

※株式は配当、債券は利率(クーポン)等を表示しており、商品性は異なります。利回り差異:米国公益株式配当利回り-米国10年国債利回り

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

一方、世界的な景気後退懸念の高まりを背景にハイイールド債券のスプレッドは拡大

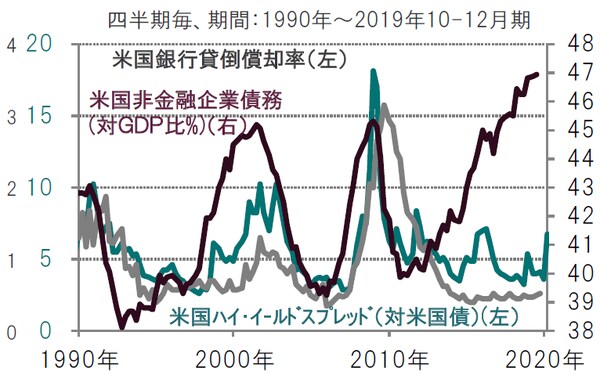

米国ハイ・イールド債券をはじめ、先進国社債は、引き続きリスクが高まっています。2019年には2桁のリターンを記録したものの、今年は苦戦が予想され、国債との利回りスプレッドは、2018年の最も縮小した水準から拡大しています。米国国債の利回り曲線(イールドカーブ)は、社債市場の中でも相対的にリスクの高いセクターのデフォルト(債務不履行)率が高まることを示唆しているとみられます。

ハイ・イールド債券をはじめ企業のレバレッジは上昇基調で、金融セクターを除く社債の発行残高はGDP(国内総生産)比47%と過去最高水準に達しており、今後、景気が後退し長引いた場合にはデフォルトリスクが高まることも想定され、注視が必要と考えます(図表5、6参照)。

出所:トムソン・ロイター・データストリームを使用しピクテ投信投資顧問作成

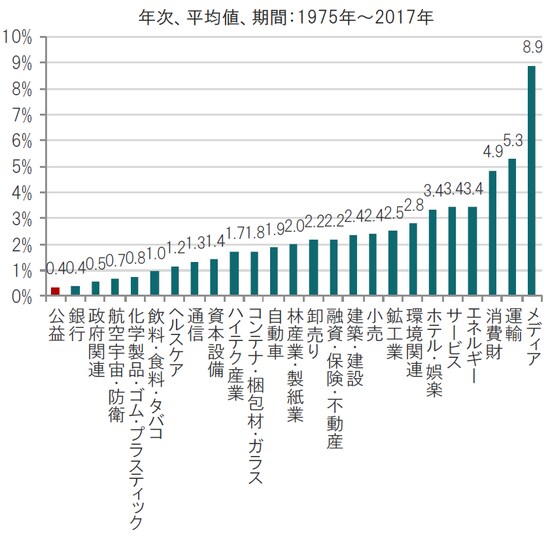

公益企業の低いデフォルト率

一方、世界の公益企業は日常生活に不可欠なサービスを提供しており、業績が安定していることから、デフォルト(債務不履行)率も相対的に低く(図表7参照)、倒産しにくい業種であるといえます。こうした特性も、世界景気の先行きや金融市場の不透明感が高まるなかでより注目され、価格変動の安定に寄与している要因と見られます。

※将来の市場環境の変動等により、当資料記載の内容が変更される場合があります。

※MSCI指数は、MSCIが開発した指数です。同指数に対する著作権、知的所有権その他一切の権利はMSCIに帰属します。また、MSCIは、同指数の内容を変更する権利および公表を停止する権利を有しています。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『株価下落と長期金利低下で、配当利回りの相対的魅力高まる』を参照)。

(2020年3月12日)

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~