●直近3度の米景気後退で直前に逆イールドが発生、景気後退までの平均期間は2年2カ月程度。

●過去、逆イールドから景気後退まで米国株は上昇したが、日本株は国内問題で対照的な動きに。

米国では10年国債利回りが2年国債利回りを下回る逆イールドが発生、景気後退懸念が強まる

8月14日の米国債券市場において、10年国債利回りが一時2年国債利回りを下回る「長短逆転(逆イールド)」が発生しました。逆イールドは、一般に景気後退の予兆と解釈されることが多く、市場参加者の間では、米国景気に対する警戒感が一段と強まっています。実際、同日のダウ工業株30種平均の終値は、前日比で800ドル超の下げとなり、為替市場では、日本円やスイスフランが対主要通貨で上昇しました。

逆イールドは、すでに他の期間でも発生しています。3月22日には、米10年国債利回りが3カ月物の米財務省証券(TB)利回りを下回り、また、昨年12月3日には、米5年国債利回りが米2年国債利回りを下回りました。今回のレポートでは、米10年国債利回りが米2年国債利回りを下回った場合の逆イールドについて、過去、米国景気や市場にどのような影響を与えたかを検証します。

直近3度の米景気後退で直前に逆イールドが発生、景気後退までの平均期間は2年2カ月程度

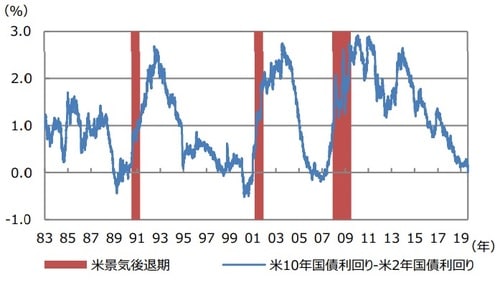

米国は1990年以降、3度の景気後退局面を経験していますが、米10年国債利回りと米2年国債利回りの動きを確認してみると、そのいずれにおいても、景気後退局面を迎える前に、逆イールドが発生していることが分かります(図表1)。これは、3月の米10年国債利回りと3カ月物TB利回りの逆イールド、また、昨年12月の米5年国債利回りと米2年国債利回りの逆イールドについても、同じことが言えます。

図表1において、最初に10年国債利回りと2年国債利回りの逆イールドが発生したのは、1988年12月で、その1年7カ月後に景気後退局面を迎えました。次に逆イールドが発生したのは1998年5月で、その2年10カ月後に景気後退入りとなりました。そして次に逆イールドが発生したのは2005年12月で、景気後退はその2年後でした。つまり、逆イールド発生から景気後退まで、平均すると約2年2カ月を要していることになります。

過去、逆イールドから景気後退まで米国株は上昇したが、日本株は国内問題で対照的な動きに

ダウ工業株30種平均の動きをみると(図表2)、逆イールドが発生した1988年12月から1990年7月の景気後退入りまで約34.0%上昇しています(月末値で比較、以下同様)。また、次の逆イールドが発生した1998年5月から2001年3月の景気後退入りまでは約11.0%上昇しています。そして、次の逆イールドが発生した2005年12月から2007年12月の景気後退入りまでは約23.8%上昇しています。

一方、日経平均株価は、同じ期間において順に約2.9%上昇、約17.0%下落、約5.0%下落しました。ダウ工業株30種平均とは対照的な動きになった理由として、当時の「バブル崩壊」、「金融危機」という、日本固有の問題が挙げられます(図表2)。過去の実績が必ずしも将来にあてはまるとは限りませんが、米国の逆イールド発生で、直ちに米国株や日本株の下落を連想する必要はありません。ただ、米長期金利の低下による「円高進行」は、日本株の上値をおさえる要因となるため、幾分注意が必要です。

(出所) Bloomberg L.P.のデータおよび全米経済研究所(NBER)の資料を基に三井住友DSアセットマネジメント作成

(出所) Bloomberg L.P.のデータおよび全米経済研究所(NBER)の資料を基に三井住友DSアセットマネジメント作成

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『米国の逆イールドが米国株と日本株に与える影響』を参照)。

(2019年8月15日)

市川雅浩

三井住友DSアセットマネジメント シニアストラテジスト