REITの配当収益~インカムゲイン~

REITのリターンは、同じエクイティ投資の株式のリターンのように、配当収益(インカムゲイン)と値上がり益(キャピタルゲイン)に分けることができます。REITは利益の90%以上を配当にまわすことで法人税が免除されるため、一般的に株式に比べて利益に占める配当の割合が多い傾向があります。またREITのインカムゲインは、配当額自体や相対的な利回りの魅力が金利の上下動の影響を受けます。

REITの配当収益~インカムゲイン~

REITのリターンは、同じエクイティ投資の株式のリターンのように、配当収益(インカムゲイン)と値上がり益(キャピタルゲイン)に分解することができます。今回は、REITの配当収益(インカムゲイン)についてご説明します。

REITのインカムゲインは、株式のインカムゲインと同様に、最終的な利益の中から、REIT投資家が受け取る配当収益のことを指します。具体的に考えてみましょう。

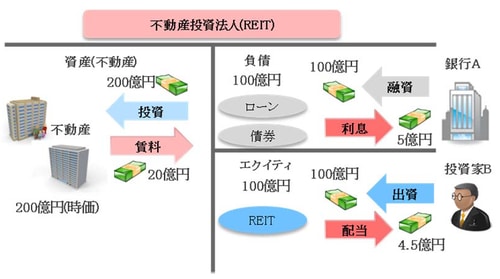

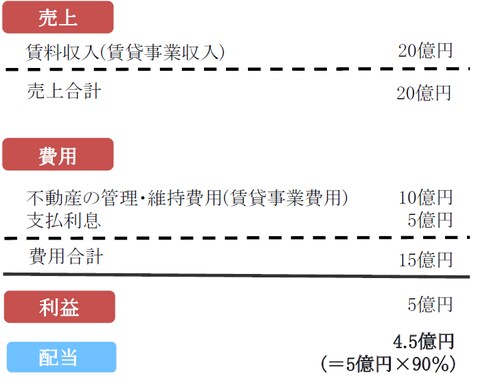

銀行AとREIT投資家Bがそれぞれ100億円ずつ資金を出してREITを設立し、不動産に200億円投資したとします(図表1)。銀行Aは債権者として5%の金利で100億円を融資し、REIT投資家Bは出資者として100億円のエクイティ投資を行います。投資した不動産からは毎年20億円の賃料収入が期待できるとします。この賃料収入から、不動産等の管理・維持費用や支払利息などを差し引いていきます。不動産等の管理・維持費用を10億円と仮定し、支払利息は5億円(100億円×5%)となりますので、費用の合計は15億円です。この15億円を売上20億円から引き、最終的に残った5億円が利益となります。

[図表1]REITのインカムゲイン

この利益を出資者であるREIT投資家Bに配当として支払うわけですが、株式の配当と大きく異なる点があります。それは、利益の90%以上を配当として支払うことで法人税が免除されるということです。今回の例であれば、利益5億円のうち4.5億円以上を配当として支払うことで法人税が免除されることになります。

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

このようにREITのインカムゲインの原資は、同じエクイティ投資の株式のインカムゲインと同じ構造ですが、REITは利益の90%以上を配当として支払い、法人税を免除されるため、株式投資に比べて利益に占める配当金の割合が多くなる傾向があると言えます。一方、利益に占める配当の割合がREITに比べて少ない株式は、利益を社内に留保することで財務・経営上のバッファーを持つことができるというメリットがあります。

金利変動とREITのインカムゲイン

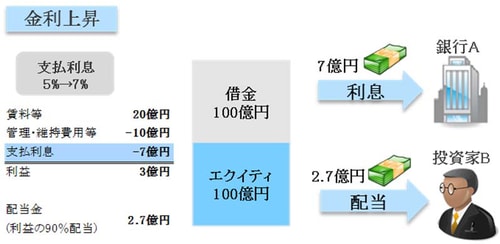

金利変動はREITの配当額自体や相対的な利回りの魅力に影響を与えます。REITの多くは借金を抱えているため、金利が上昇することで利払い負担が増えます。変動金利で借り入れている分だけではなく、流動負債(1年以内の返済期限)や固定負債(1年超の返済期限)の中で固定金利借り入れ分についても、返済期限の来たものから上昇した金利水準での借り換えを行っていくことになります。こうした利払い負担の増加がREITの配当金の減少圧力になります。先ほどの例で考えてみましょう。

まず、金利が低下し支払利息の金利が5%から3%に低下したケースです(図表2)。それまで銀行Aに支払っていた利息は、5億円から3億円に減少します。したがって利益は、賃料や不動産の管理・維持費用が変化しなかった場合、7億円に増加します。この利益のうち、90%を配当金として支払いますので、配当金は4.5億円から6.3億円に増加することがわかります。

[図表2]金利変動とREITの配当金の動き

一方、金利が上昇し、支払利息の金利も5%から7%に上昇したケースでは、支払利息は5億円から7億円に増加します。賃料や不動産の管理・維持費用が一定であった場合、利益は3億円、配当金は2.7億円と減少してしまいます。

金利が低下してもそれが景気悪化による賃料収入の減少には直結しませんが、利払い負担は減少します。同様に金利が上昇しても、それが賃料収入の増加に直結するとは限りませんが、利払い負担は上昇します。こうした構造を持つためREITの価格は、ベース金利となる国債利回りと反対の方向に動くことが多いのです。また、金利の上下動はREITの配当利回りの相対的な魅力も左右します。金利が上昇し、債券などの利回りが上昇すると、REITの配当利回りの魅力が相対的に低下し、たとえ配当額が減らなくともより高い配当利回りを求められることでREITの価格が下落することがあります。概ね、金利の低下はREITにプラス、金利の上昇はREITにマイナスと考えておくとよいでしょう。

以上のように、REITのインカムゲインは金利の変動の影響を受けやすい点にも留意が必要となります。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『実践的基礎知識 REIT編(2)<REITの配当収益~インカムゲイン~>』を参照)。

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~

(2017年10月27日)