![]()

4-6月期の業績は概ね好調

年度見通しは依然慎重

■2018年度4-6月期決算が出そろいました(8月16日時点で東証一部上場銘柄数の99.9%。QUICK集計)。決算内容を見ると、前年同期比で売上高が+5%、営業利益が同+10%、経常利益が同+16%と、増収、営業増益、経常増益が続いています。事前コンセンサスに比べて総じて上振れた模様です。

■業種別に経常増益率を見ると、増益に対する寄与度、事前予想からの上振れ寄与度の高いセクターは、情報通信、電気機器、輸送用機器等でした。4月時点に比べて円安・米ドル高となったこと、グローバル景気の拡大が続く中、輸出が好調であったこと、などが要因と考えられます。

■2018年度通期の経常利益の見通しは前年度比+8.8%と1カ月前の予想から大きな変化は見られず、概して慎重な見通しとなっています。これは、世界経済は総じて緩やかな回復基調を維持しているものの、米中の貿易摩擦の行方や自動車に対する関税引き上げといった米国の保護主義的な通商政策がもたらす不確実性の根強さ等が背景と考えられます。米中の貿易摩擦は両国の報復合戦の色彩を帯びています。ひとまず米国の中間選挙までとする見方が多いですが、果たして日本の企業活動にどの程度の影響を与えるのでしょうか。

2018年4-6月期の業績は概ね好調

(注2)TOPIXは東証株価指数。TOPIX100は大型株指数、TOPIX Mid 400は中型株指数、TOPIX Smallは小型株指数。

(出所)QUICKのデータを基に三井住友アセットマネジメント作成

経常利益伸び率の見通し

(注2) は2桁以上の増益を示す。予想はQUICKコンセンサスベース。

(出所)QUICKのデータを基に三井住友アセットマネジメント作成

米中貿易摩擦の影響は限定的

2国間での関税かけあいにとどまろう

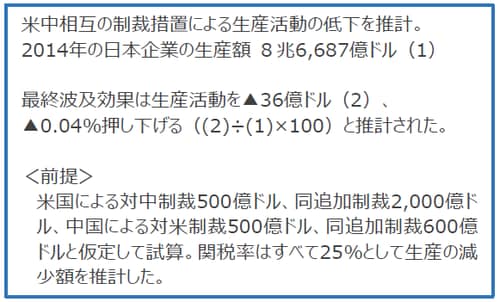

■企業業績へのインパクトを直接測ることは難しいですが、生産活動への影響であれば、ある程度推計は可能です。

■米中共に制裁措置によって関税率分だけ制裁対象分の生産活動が低下すると仮定すると、日本の全産業ベースで生産が0.04%減少するとの結果になりました。間接的な効果を加えればさらに影響が強まること、試算の前提となった2014年当時に比べ中国経済が着実に拡大していることなどから、仮に10倍としても生産額は0.4%程度の減少にとどまります。関税のかけあいが米中の2国間にとどまるのであれば、日本企業の生産活動への影響は限定的と言えそうです。

米中貿易摩擦の日本企業の生産に与える影響

米中貿易摩擦の目途とセンチメントの転換を待つ展開

■リスクは、さらに不確実性が高まることで、企業のセンチメントが悪化し、生産や投資を手控えてしまうことです。11月の米中間選挙まで、米国の保護主義的な通商政策がどの程度日本の企業マインドに影響するのか、また、企業業績の改善基調は続くのか、といった点には引き続き注意を払う必要がありそうです。

■日経平均株価の予想株価収益率(12カ月先予想利益ベース)は8月17日現在15.1倍と2011年以降の平均値(15.8倍)を下回っており、株価水準に割高感はありません。日本株式市場は、米中貿易摩擦の拡大懸念や米国の保護主義的な通商政策の強化が当面払拭されないことから、上値の重い展開が想定されます。米中貿易摩擦の解消に一定の目途が立ち企業活動への懸念が払拭されれば、予想株価収益率が過去の平均並みに戻ることも可能と考えられます。その場合は、2万3,000円台への回復も視野に入ると見られます。

日経平均株価と予想株価収益率

(注2)予想株価収益率=株価÷1株当たり予想利益。1株当たり予想利益は12カ月先予想。予想はBloomberg L.P.集計。予想株価収益率の平均値の計算期間は2011年1月4日~2018年7月31日。

(出所)Bloomberg L.P.のデータを基に三井住友アセットマネジメント作成

(2018年08月20日)

関連マーケットレポート

2018年8月17日 好業績を背景に大崩れしない米国株式市場

2018年8月14日 自動車業界の2018年度4-6月期決算