借金は誰のもの?

杉島勝(40歳)の父、勝利は75歳で亡くなった。母は10年前に他界。喪主は長男である勝が務めた。

勝利はごく普通のサラリーマンだった。60歳で勤めてきた会社を退職した後は、本当に静かに暮らしていた。そのため、葬儀は身内だけでささやかに執り行なわれ、その後の手続きも粛々と進められていった。

そして、最後の手続きとして、勝利の遺産分割について話し合いが始まった。勝には弟が二人いたので、勝利の財産を3人でどのように分けるかを決める必要があった。

勝利が残した財産は、いたってシンプルだった。

築40年の家一軒と、預金2000万円。ただし、数年前に自宅をリフォームした際の借金が800万円ほど残っていた。相続税は支払う必要のない範囲であった。

相続は、プラスの財産のみを継ぐことはできない。継ぐのであれば、単純承認してすべてを継ぐか、限定承認してプラスマイナスゼロになる範囲まで借金を継ぐかしかない。

勝利にそれ以上のマイナスの財産はないことを、勝は勝利が生きている間に何度も質問し確認済みであったため、単純承認することには誰も反対しなかった。そのため、兄弟3人でプラスとマイナスの財産をどのように引き継ぐかを決めなければならなかった。

この話し合いも、当初は何の問題もなくまとまりそうだった。兄弟は誰もお金に困ってはいなかったので、長男である勝が家を継ぎ、預金を弟たちで分ければそれでいいということで意見が一致した。

しかし、借金に話が及ぶとそう簡単にはいかなかった。

「単純に考えれば、家のリフォーム費用なんだから兄貴が継ぐべきじゃないのか?」

二男の和夫がそう言うと、

「たしかになあ。これで兄貴は、家が手に入るわけだろ?」

と三男の猛も加勢した。

それに対し、勝は反論した。

「たしかに家のリフォーム用の借金だけど、それを無理に返済しなかったから、預金が残っているんだろう? お前たちがまったく負担しない、ということには納得がいかないな」

3人は少し考えて、最終的に、相続するプラスの財産の金額に応じて決めようということになった。

家の値段はいったいいくら?

ここで問題になったのが、家の値段だった。

実は家の価格を決めるのはとても難しいことだった。計算方法がいろいろあるからだ。

「たしか、この家を建てるのに5000万円以上かかったと聞いたことがあるよ」

「リフォームもしてけっこうきれいなんだし、かなりの価値があるよな?」

「それに、俺たちの思い出も詰まってる。そうそう安く評価されたくはないな」

弟たちは、この家は高価であると言い張った。これはつまり、それだけ借金も負担すべきだということを意味していた。

「でも、この家はそもそも売るわけじゃないのだから、俺には一銭も入らないんだぞ。それに、40年もたってるから古い分だけ価値も下がるだろ?」

勝は弟たちに必死に対抗した。

家、つまり不動産の価格の算定方法は、税金を計算する場合を除き、法律上の決まりはない。

相続税を計算する場合、土地は基本的には「路線価方式」で評価される。路線価とは、道路に面する宅地の1平方メートル当たりの標準的な価格のこと。それに面積を乗じ、土地の形などに応じて調整を加えて算出される。

路線価が定められていない土地の場合には、「倍率方式」で評価される。その土地の固定資産税評価額に一定の倍率を乗じて算出される。固定資産税評価額は、固定資産税の納付書に記載されているから納付書はすべて保管しておくとよい。

一方、建物は、「倍率方式」で倍率1倍として評価される。つまり、固定資産税評価額が相続した建物の価格となり、相続税の計算の対象となる。

これらはあくまでも相続税の計算のための評価方法。実は公表されている価格は、路線価のほかに3種類もあるのだ。さらに、実際に家がどれくらいの価値を持つのか、ということになれば、鑑定方法がいろいろある。

それに、鑑定したとおりの値段で売れるとは限らず、最終的には買主との交渉で決まるのだ。そのうえ、家族で暮らしてきた家には価格では測れない「思い」がある。柱のキズ一つ一つに、値段では評価できない思い出があるかもしれない。そんな気持ちまで考えたら、みんなの家に値段などつけられないのが現実だ。

家は財産か、負債か

弟たちは、勝の意見に耳を傾けてはくれなかった。そして、家を売ったらいくらになるのかを、不動産業者に査定させた。

一方で勝は、固定資産税評価額など相続税の観点から計算した。

弟たちは平均値をとってその割合で借金を負担しようと提案してきたが、

「家を持っていても、お金が入ってくるわけじゃないんだから、少しだけ負担を軽くしてもらえないと困る。家は借金の担保にもなっているんだから」

と勝は反論した。

結局借金は、勝が500万円、弟たちがそれぞれ150万円ずつ負担することになった。

マイホームを手に入れたものの、勝にとって突然背負うこととなった500万円の借金は、大きな負担だった。

リフォーム費用であるため、住宅ローンよりも返済期間が短い。この500万円は、あと5年で返済していくことになっている。毎月の返済額は利息も合わせて約9万円。

結局、これまで家賃として支払っていた分が、ローンの返済に消えていく羽目になった。

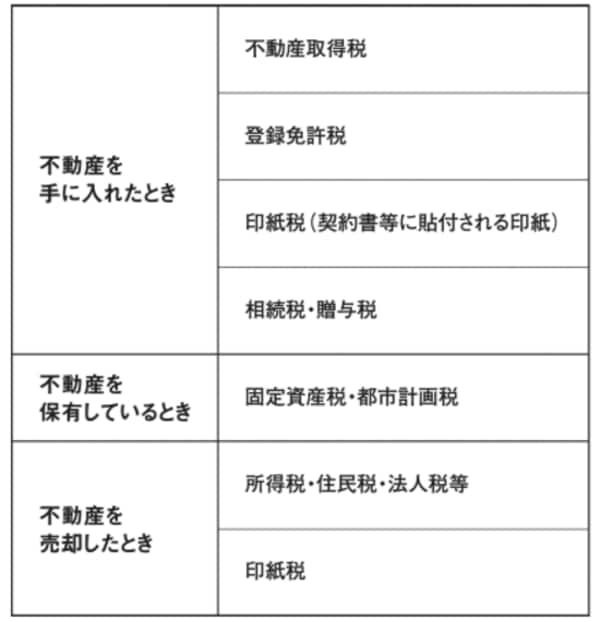

しかし、問題はそれだけではなかった。家にはさまざまな「税金」がついてまわるのだ。

まずは、相続によって手に入れた不動産の名義を変えるために、登録免許税がかかる。

相続の場合、不動産の価格に対して0.4パーセントが必要になるため、1000万円の不動産であれば4万円、1億円の不動産であれば40万円が必要になる。

また、不動産を所有していれば、毎年、固定資産税が必要になる。これは、不動産の価格に対して、原則として1.4パーセントかかってくる。1000万円の不動産であれば、年間14万円、1億円の不動産であれば、年間140万円必要になる計算だ。

勝は、家は相続で手に入ると考え、それまでほとんど預金をしていなかった。相続による出費がかさみ、勝の預金は底を突きかけていた。

[図表]不動産に関する税金

購入時の家の値段が基準

月々のローンの返済に加え、年4回に分けて納付する固定資産税。ローンの返済は5年という期限付きではあったが、結局、これまで住んでいた家よりも高くつく結果となってしまった。

そんな折、勝は郵便受けに投函されたチラシを見つけた。

「求む! 売却不動産!」

そのチラシを見た勝の脳裏に、家を売却する、という選択肢が浮かんだ。

こうなったら、家を売却して、ローンを返済し、残ったお金で一人暮らし用の小さな家を購入しよう。うまくいけば、現金が残るかもしれない。

早速、不動産業者に査定をしてもらうと、3500万円くらいで売却できるのではないかという結論が出た。さらに、不動産業者は、

「この家を建てたときの値段はわかりますか?」

と勝にたずねた。

「5000万円くらいですよ」

勝がそう答えると、不動産業者は、

「それなら譲渡所得がゼロになるかもしれません。そうなれば、譲渡税もかかりませんね。売却をご検討なさいますか?」

と言った。

売却額から取得費用を差し引いたものを「譲渡所得」といい、プラスとなれば税金がかかる。購入金額から老朽化を差し引いた金額が2500万円である家が3500万円で売れた場合、1000万円が譲渡所得となる。売却した家の所有期間が5年以下の場合、所得税と住民税を合わせて39パーセントの税金が課せられる。5年超の場合には20パーセントとなる。なお2037年までは、これに加え復興特別所得税が課せられる。

一方で、売却価格が購入時の値段より低ければ、損となるため税金はかからない。

勝の心は、売却に向けて動き出した。

契約書は保存しておこう

しかし後日、大きな問題が浮上した。売却にあたり、譲渡所得を計算するために、家を購入したときの金額がわかる資料が必要なのだという。

「契約書はありませんか? 家をいくらで建てたのか、土地をいくらで購入したのか、その正確な証拠というか、資料が必要です」

そうたずねてくる不動産業者に、

「登記済みの権利証はあるんですよ。5000万円くらいだったことは間違いないのですが・・・」

と力なく答えた。

不動産の書類は、何十年も後になって利用する可能性がある。そのため、権利証のみならず、いくらで購入したのかわかる契約書、不動産取得税の納付書など、不動産に関する支出があったときは、すべてワンセットにして保管しておくことが必要なのだ。

「もしその書類がないとどうなるのですか?」

「その書類がない場合、売却額の5パーセントを購入時の値段として計算することになるんです。そうなると、3500万円で売却できるとした場合、とりあえずその他の手数料などは無視するとして・・・」

「3500万円からその5パーセントである175万円を差し引いて、譲渡所得は3325万円」

「所有期間は、単純承認の場合、被相続人が取得したときから計算します。ところで、今回は、マイホームに関する特例が使える可能性があります。使えるのであれば譲渡所得から3000万円を差し引くことができますよ」

ただし、これらの特例はその時々によって変わるため、きちんと税理士に相談すべきだと、不動産業者は付け加えた。

「そうなると、325万円に税率を乗じるのですね」

「そうなりますね。その税率もマイホームの特例があって、10パーセントとなっています。2037年まではそれに加えて復興特別所得税がかかりますが」

つまり、3500万円で売れた場合、そこから約30万円が税金で持っていかれる。

そして、500万円は借金の返済。実際には、その他にいろいろな手数料や手間もかかる。手にできるお金は2500万円より少し多いくらいだろう。

特例が適用できなければ、手許に残るお金はもっと少ない。

購入時の資料が残っていれば、悩むことのなかった税金問題。

家というものはつくづくお金のかかるものだ、と勝はため息をついた。

売るべきか、売らざるべきか

勝が不動産の売却話を始めてから数週間後、噂を聞きつけた和夫と猛が勝のところに乗り込んできた。

「勝兄さん、家を売ろうとしているって本当なの?」

和夫がそうたずねると、猛が付け加えた。

「冗談じゃないよ。家族みんなの思い出が詰まっているこの家を売るなんて。兄貴がここを守ってくれると思ったから、相続してもらったんだよ」

二人の言葉に、勝は子供のころのように喧嘩腰になってこう答えた。

「現金を手に入れたお前らに偉そうなことを言われたくないよ。売ったら価値があると査定結果をつきつけてきたのはそっちだろう? 家を維持するのにだってお金がかかるんだ。そのうえ、借金まで背負ってるんだぞ」

「借金は俺たちだって背負っただろう。もしかしてこの家、けっこう高く売れるんじゃないのか? だからこの家を売って、自分だけ小金を手に入れようって思ってるんじゃないだろうな!」

「何を! 俺の気も知らないで!」

借金のこと、税金のこと、売却の可能性など、いろいろなことが頭の中でぐるぐると渦巻いていたこともあり、勝は一段と感情的になってそう言い返した。

こうなると、もう3人の対立は収拾がつかない状況となった。

不動産の維持には何かとお金がかかる。例えば、固定資産税。例えば、借地の上に家を建てているような場合の地代。例えば修繕費用。そのため、相続の際には、何十年も先の出費まで考慮して、財産を分割することが重要なのだ。

「とにかく、俺が相続した家だ。どうしようと俺の自由だろう! いやだったら、お前らに売ってやるから買えばいい」

勝はそう言って弟二人を追い出した。

しかし、実は勝も迷っていた。この家は、家族の思い出が詰まった場所。そして、これからも兄弟3人が遠慮なく集える場所。この家に「いくら」などという値段をつけて処分してしまってもいいのだろうか。そして、一度手放してしまったら、きっともう二度と手に入らないだろう。

そもそも、相続で家が手に入るだろうと期待して預金をしてこなかった自分の甘さが今回の問題を引き起こしたのだ。

売却したところで、代わりの不動産を購入したら自分の手許にたいしたお金が残るわけでもない。

悩んだ末、勝はできる限り家を守り続けようという結論を出した。

相続して数ヶ月。勝はやっと「家を守る」という覚悟を持つことができたのだった。

不動産を相続するときも処分するときも、不動産に関する契約書、権利証、お金の授受の書類が重要になる。そのためすべてをワンセットにして保管しておくとよい。また、不動産にはさまざまな税金など維持費がかかることを覚えておき、相続時にもその点に配慮しておかなければ、後々、大きなトラブルを引き起こすこともある。