(※写真はイメージです/PIXTA)

(※写真はイメージです/PIXTA)

年収に不安があっても、融資に通りやすくするための対策

標準的な年収クラスであっても多くの人が不動産投資をしていることは、データを交えてすでに解説しました。それでもやはり年収に不安がある場合は、以下の3つの対策を検討してみてください。

属性を上げる

ローン審査対策として属性を上げるには、いくつかの方法があります。ここでは2つの方法を紹介します。

①クレジットカード、他社ローンなどを解約する

クレジットカードや他社ローンなどの利用残高が多いと、返済能力に影響するとして属性の評価が低くなる可能性があります。可能であればこうしたローンは完済し、解約しておきましょう。

完済だけでなく解約までしておくべきなのは、利用していなくてもカードを保有していると「いつでも利用できる」として再び多額の利用をする可能性を含めて審査されるからです。そのため、使用していないカードは解約しておくと、属性を高められる可能性があります。

② 転職や独立の予定がある場合はローン審査後に

安定的な収入があることは審査でとても重視される項目です。もし転職や独立の予定があるのであれば、その前にローン審査を受けておくことをおすすめします。

転職をすると勤続年数が一気に短くなりますし、収入の安定性に対する評価も低くなってしまいます。独立の場合はなおさらで、収入が安定しない身分になることは審査に大きく影響を及ぼします。

自己資金を準備する

自己資金は、いわゆる頭金です。不動産の購入に必要な費用のうち一部を現金で支払い、残額をローンで調達するのが一般的です。

全額をローンで調達できれば理想的ですが、自己資金が少ないほどローンの審査は厳しくなります。そこで年収に不安がある場合の対策として、自己資金をできるだけ多く用意する方法があります。

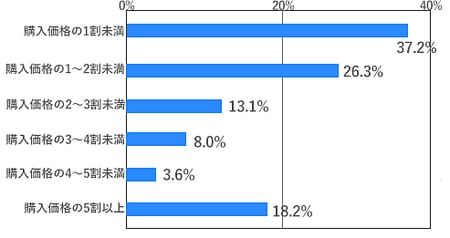

投資用・事業用不動産サイト「ノムコム・プロ」が2021年に調査、発表した「第13回不動産投資に関する意識調査」では、充当した自己資金は「1割未満」が最も多く、「1~2割未満」がそれに続きます。この2つを合計すると2割未満の人が過半数になるため、2割程度の自己資金を用意すれば審査に通る現実味が増すと考えてよいでしょう。

不動産会社に相談してみる

3つめの方法はとてもシンプルで、年収に不安がある場合は不動産会社に相談してみましょう。不動産会社は融資についてもプロなので、状況や購入予定の物件に関する情報を総合的に分析して有効な対策を提案してくれるはずです。

こうした提案力も不動産会社の力量といえるので、気になることや不安に思うことは率直に相談してみると、パートナーにふさわしい不動産会社選びにも役立ちます。

山崎 博久

リズム株式会社

アセットコンサルティング事業部長