(※写真はイメージです/PIXTA)

(※写真はイメージです/PIXTA)

教育資金準備を始めた月収50万円の36歳夫婦

月収50万円のサラリーマンAさんご夫婦より相談をいただきました。お子様が生まれ、ライフプランニングをはじめこれからのお金まわりについて相談したいとのこと。お2人とも36歳で、お子様は2歳。3人とも和やかな雰囲気で、仲のよさが伝わってきます。

「近いうちに家も買いたいし、この子のための教育費の準備も始めたところでして、今後の全体的な家計のバランスについてアドバイスをお願いします」とAさん。

ご準備いただいた収支の内訳を拝見すると、収支のバランスはおおむね良好です。しかし、毎月の積立の部分に筆者が驚いてしまった箇所が。

筆者「Aさん、先ほどお子様のために教育費の準備を始めたとおっしゃっていましたが、それはどの部分ですか?」

Aさん「あ、それでしたら、このiDeCoの部分です。メリットがたくさんあるようですし、運用できるのでこれにしています」

Aさんご夫婦のご年齢と、お子様のご年齢を鑑みると、あることに気づいた筆者はまずiDeCoについての解説を始めます。

iDeCo(個人型確定拠出年金)の3つのメリット

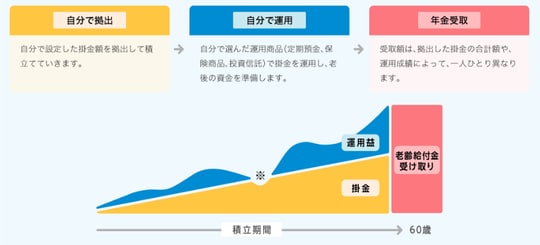

iDeCoは、私的年金とも呼ばれ、任意加入の年金制度です。自分で申し込み、掛け金を拠出し、運用方法を選ぶことで、将来の運用結果に基づいた給付を受け取ることができます。

iDeCoに加入するメリットは大きくわけて3つあります。

1.掛金全額が所得控除の対象となり、掛け金の分、所得を減らすことで所得税・住民税が軽減される

2.運用益は非課税となり、税金がかからない

3.受け取るときの控除が使える(年金としてもらうなら公的年金等控除・一時金としてもらうなら退職所得控除)

iDeCoに加入するには、ご自身で金融機関を選び、商品を選択します。金融機関によって取り扱う商品が違ったり、変動リスクを含む商品については内容を理解したりと、よく検討する必要がありますが、通常・証券会社等で投資信託などの運用をする場合と比べると税制について大きなメリットがあります。

教育資金はいくら準備するのが妥当?

では、教育資金はいくらくらい必要となるのでしょうか。生命保険文化センターのまとめによると、大学生の教育費総額は下記のとおりです。

国立大学・自宅通学の場合:平均約531万円

私立文系・自宅通学の場合:平均約705万円

私立理系・自宅通学の場合:平均約844万円

私立医科歯科系・自宅通学の場合:平均約2,579万円

親としては、将来お子様が進みたい道を、できるだけ叶えてあげられるような準備をしてあげたいところです。例えば、お子様が産まれたときから、私立文系の705万円を18年間で積み立てようとすると

705万円÷18年間÷12ヵ月=3万はあくまで「準備」したときのケース。ここに資産運用などによる、金利や運用益を加味することで、将来の積立額を増加させたり、逆に1ヵ月あたりの準備額を減らしたりすることができることもあります。

iDeCoは最大で月額2万3,000円(会社に企業年金がない会社員の場合) を掛けることができます。月2万3,000円を18年間積み立てると、 総額は496万8,000円となります。

仮に、iDeCoの運用利率が毎年3%だった場合、18年後の積立総額は約650万円になります(運用に係る諸経費を加味せず計算) 。逆に、総額496万8,000円を準備する際に、iDeCoの運用利率が毎年3%だった場合、毎月17,400円の掛け金で賄える形となります。

Aさんも、運用益を期待してiDeCoに加入していました。毎月2万3,000円を拠出し、仮に運用益を加味しなくとも500万円くらいが準備できればと継続をしていました。しかし、30代夫婦が加入するiDeCoには落とし穴があったのです。